热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:三立期货

研究员:陈晨从业资格证号:F3082731投资咨询证号:Z00188432

报告结论:

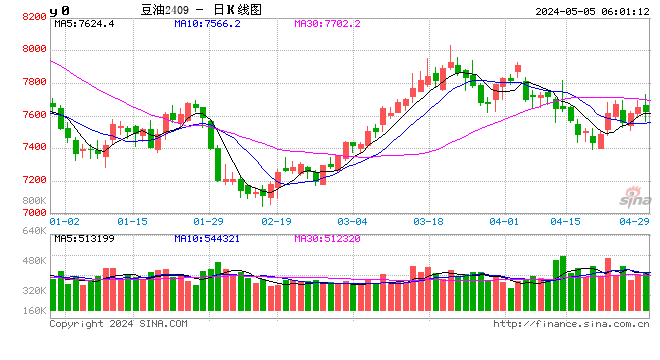

豆粕或随月底USDA报告选择方向;植物油市场棕榈油性价比不断下降,豆棕价差或回归,逐渐走强。

报告摘要:

一、全球大豆供应格局依然较宽松,市场聚焦于月底USDA美豆种植报告指引。

二、近期国内大豆原料到港下降,油厂开机下调,豆粕供应紧张提振盘面,但后续供应陆续恢复。

三、棕榈油产地减产叠加国内库存下降,引领植物油市场偏强运行,豆棕价差也转负。后市产地减产季结束,利好将不断减弱。

四、豆粕和植物油的终端需求短期均缺乏利好提振,但五一假期或推动植物油消费。

一、豆类原料依然宽松,植物油市场受棕油减产支撑

3月USDA报告并未对南美作物有更多修改,这让市场感到奇怪,美国与巴西预测机构对巴西大豆产量规模的分歧越来越大,美国最新预测仍是1.55亿吨,而巴西预测机构已经下调大豆产量至1.469亿吨,足足相差800多万吨,这也是15年内同期产量预测的最大差异,表明美国农业部在计算巴西产量损失时比巴西落后,当前巴西已经开始进入收割期,美国农业部或在4月下调巴西产量预估。

假使巴西产量真的下调至1.469亿吨,那南美大豆供应是否会变紧张呢?答案是否定的,巴西一开始预估大豆将达到1.67亿吨产量,现如今下调至不到1.5亿吨,对比之下去年产量为1.61亿吨;阿根廷去年产量2500万吨,今年预计5000万吨左右。以巴西机构预测值为参考,一旦该产量坐实,大豆产量同比下降8.7%;阿根廷产量则翻倍,24年南美大豆整体产量为2亿吨,23年则为1.86亿吨,整体来看南美产量仍较去年增加,供应问题不大。

北美方面,从美国农业部2月底公布的展望论坛数据来看,今年美豆播种面积预计87.6百万英亩,单产50.6蒲式耳,库销比7.6%;去年预估值为87.5百万英亩,实际播种面积为83.6百万英亩,单产50.1蒲式耳,库销比6.13%;24年度大豆预计播种面积虽然和23年最终面积相差无几,但单产稍有提高,旧季库存也高于上年,24年度美豆整体库销比有明显好转,美豆供应格局也较宽松。

总体上来看,新季大豆产量问题不大,全球暂时没有供应紧张的预期,豆粕及豆油产地原料端暂时缺乏新炒作因素,更多的矛头转向国内产成品供需情况。春节后国内由于到港跟进不足,加上油厂休假开机下降,豆油豆粕的供应端短期出现一定断档,下游补不到货,担忧情绪一度推高盘面,再加上期间阿根廷出现干旱,产地担忧再起,豆油豆粕也开启了一路反弹。截止3月20日,阿根廷干旱情况已有缓解,国内油厂也恢复开工,巴西大豆即将大量上市,到港也不成问题,国内的利多因素也逐渐消散,豆粕及豆油基本面持续性驱动不足。

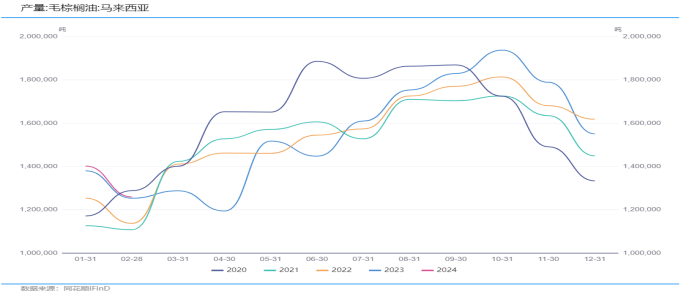

植物油市场主要反弹来自棕榈油的提振,厄尔尼诺带来的洪水叠加季节性减产季,马来西亚和印尼的棕榈油产量在过去几个月不断下滑。棕油减产,豆油和菜油供应充足价格走低,豆粽及菜棕价差不断下行,加上国内进口棕油数量并不多,3月预估15-20万吨,难以缓解紧缺状况,库存或继续下滑,目前国内许多地区棕榈油价格已经超过了豆油和菜油。据最新的2月MPOB报告,2月马棕产量125万吨,库存191万吨,虽然仍在下滑,但也属于近四年较高水平。回顾近几年情况,22年上半年棕榈油大幅反弹,当时马棕产量与库存与当下相比具有更多支撑,因此,棕榈油理论上无法达到22年高度。另一方面来说,棕榈油减产季节已过,虽然4月中旬之前产地处于斋月,仍然影响棕油生产和运输,3月产量预计难以提升,但4月中旬之后产量将陆续恢复,届时利好将逐渐减弱。

二、豆粕需求缺乏明显提振,油脂需求有望回升

虽然未来大豆供应依然宽松,但远水难解近渴,大豆到港偏低,大豆原料供应紧张,国内油厂不得已减少开机,与此同时豆粕库存也已降至去年同期水平,库存压力大幅减弱,终端备货积极性上升——因为豆粕供应下降,贸易商前期的合同不能兑现,只能排队等待提货。

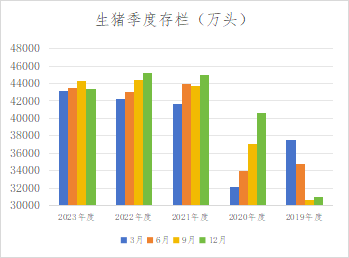

豆粕终端需求,也就是生猪养殖端来看,春节期间猪肉消费好转,养殖利润短暂好转,虽然节后消费转淡猪价再度下跌,但由于近期养殖单位抗价惜售,市场生猪供应量偏紧张,加上二次育肥行情支撑市场,猪价拉涨带动养殖利润再度盈利。后市来看,生猪产能依然过剩,23年年底季末生猪存栏43422万头,同比下降4.05%,但整体依然处于较高水平,供应端仍需产能去化提供利好;需求端上半年缺乏明显提振,直到五一才可能旅游业推动餐饮消费小幅好转,拉动猪肉需求,其余时间维持弱势,因此猪肉消费缺乏提振,生猪养殖端也缺少补栏及育肥动力,对豆粕的需求较难呈现量的扩张。

国内除棕榈油库存持续去库,豆油和菜油供应压力仍存,下游消费不温不火,短期暂难快速去库。棕榈油价格涨到高位时,其需求面临较大程度的压缩,棕榈油在调和油中的添加性价比已经极低,不如选择更便宜的豆油,一定程度上或提振豆油后续需求。另一方面来说,餐饮消费在五一也会对植物油有小幅提振,不过人口数量难增,终端需求扩张依然有限。

三、豆粕或随美农报告波动,豆棕价差或回归

短期豆粕及植物油经过春节后续的一波反弹,供应增加的利空出尽,而持续利多似乎已经不足,上方空间有限。而中期,豆类市场月底美国农业部即将公布种植面积意向报告,当前彭博和路透的预期为8650-8653万英亩,2月美农展望论坛为8750万英亩,去年实际种植面积为8360万英亩,后市美豆种植面积增长是否兑现将成为市场主要分歧。按照当前南美大豆丰产,美豆需求不是很强劲的背景来看,美豆新季种植利润很有可能亏损,因此农民的种植积极性或不高,路透与彭博的预测明显也考虑到了这一点。对此我们更倾向于认为美农的意向报告将比展望论坛下调——美国大概率试图将天平移到有利自己的一方,且即使种植面积下调少许,单产水平提高的前提下美豆供应格局也不会太过于紧张,因此美豆或随着报告的出台先扬后抑,不断炒作天气;当然也有部分概率报告上调种植面积,市场先行回落,后续炒作天气再反弹。

而植物油,一旦美豆种植面积下调,豆油将替代棕榈油成为植物油板块的领头羊,伴随着棕油产地利好的不断弱化,豆棕价差也将逐渐趋于合理化。

综上,豆粕或随着周末报告的出台选择方向,如种植面积较高,则市场下行;如种植面积较低,则市场继续反弹;植物油豆棕价差后市缓慢回归,价差逐渐走扩为主。

风险点:棕榈油产地政策有变,美豆种植面积大幅不及预期