热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:中信建投期货微资讯

本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

本文作者 | 石丽红中信建投期货农产品分析师

本报告完成时间| 2024年03月25日

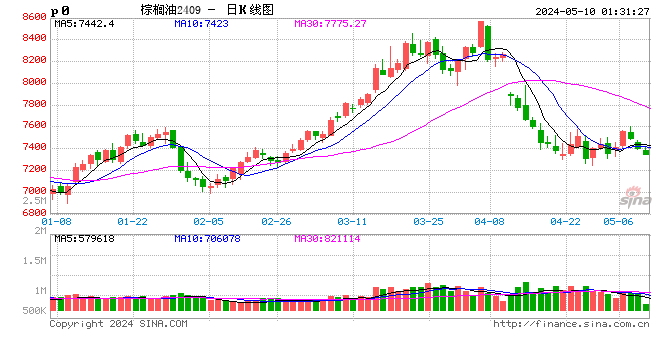

继05豆棕价差倒挂之后,今日05菜棕价差也出现罕见倒挂,而这皆因棕榈油持续强势表现所致。

前期棕榈油强势表现,虽有做多资金的推波助澜及其他市场空头回补共振,根源主要还是在于产地近月供应偏紧。季节性减产期叠加洪涝、斋月的轮番冲击,低库存及精炼利润亏损赋予产地提高报价的底气,进一步通过进口利润倒挂及买船抑制传导至国内市场。然而,随时间推移,棕榈油季节性复产在即,产地精炼利润也随报价大幅上涨获得较好修复,这令棕榈油的做多基础受到削弱,近几日产地报价也随之出现一定松动。

然而,就在今日产地近月报价继续回落之际,一则消息再度引燃棕榈油市场。彭博报道称,印尼政府正在考虑修改针对食用油的国内市场义务(DMO)政策,可能将其调整为与产量挂钩,而不是当前的与出口挂钩。2022年,在经历数度的政策调整甚至禁止出口后,印尼最终确定了当前将国内市场义务量与出口配额挂钩的制度,要求企业在国内进行食用油限价销售(多为亏损销售),再给予销售企业相应倍数的出口配额许可,这曾在一段时间内保障了印尼国内低廉的食用油供应。然而,随着政策持续实施,该政策的一些弊端开始显现。

一方面,国内市场义务量与出口配额挂钩,导致出口低迷时期印尼食用油供应量难以获得保障。今年1月以来,在棕榈油季节性减产及洪涝带来的产量扰动下,国际豆棕价差经历了持续的倒挂,这大幅抑制了包括印尼在内的产地棕榈油出口,也进一步导致企业为获得出口配额而进行的国内市场义务销售量大幅下降。印尼贸易部数据显示,印尼2024年1月棕榈油出口量为189万吨,2月份降至101万吨,显著低于往年同期200-300万吨每月的正常水平。相应的,印尼今年1-2月国内市场义务销售量分别降至21万吨、13万吨,3月完成量预估也仅在8.6万吨,远不及目标完成量的每月30万吨。

另一方面,通过前期持续积累,当前出口企业拥有的棕榈油出口配额高达558万吨,足以满足印尼2-3个月的出口需求,如此大量的出口配额也导致印尼政府针对诸如DMO比例等的调控手段难以起到好的效果。当前的印尼政府已经较难通过DMO政策调整来调节企业对国内市场义务的完成率,在此背景下,它提出考虑将国内市场义务与棕榈油产量而非出口量挂钩,也不是不可理解。

尽管与2022年似曾相识,我们并不认为今年的棕榈油能够重演2022年,市场对印尼潜在的政策调整存在一些过度反应之嫌。暂且不提当前印尼只是在考虑而非确定要调整政策,即便印尼当真将国内市场义务与产量挂钩,我们预期新政策也未必会对印尼棕榈油出口产生多大影响。

根据印尼棕榈油协会数据,印尼2023年毛棕榈油产量5007万吨,月产量在400万吨上下,大体分布在380-460万吨的区间。然而,印尼贸易部制定的每月国内市场义务量仅为30万吨,占产量的比重不足10%。这意味着,如果将国内市场义务量与产量挂钩,制定出的比例也很可能不足10%。而从出口来看,2023年印尼毛棕榈油、精炼棕榈油及生物柴油、油脂化工产品的出口分布于200-350万吨区间,占当月产量比重在50%-80%左右。按此数据来看,即使每月强制30-40万吨的棕榈油供应国内市场,对印尼出口潜力的挤占程度可能也并不大。

值得注意的是,在2022年频繁的出口及国内保供政策调整中,印尼非但没有从棕榈油的高价中受益(高价时出口受到限制),反而在随后的棕榈油库存暴增及价格崩塌中损失惨重。有这样的前车之鉴,如果印尼政府能稍微多一些理性,想必也不愿再想去误伤棕榈油这一出口支柱产业。

除此之外,2024年与2022年的油脂供应环境也有明显变化。2022年初正值俄乌冲突爆发,黑海葵油出口极度不顺畅之际,因而印尼的棕榈油出口限制能引爆市场。反观2024年,尽管黑海出口协议未能续签,乌克兰通过“团结通道”进行的油脂油料出口数量并不低,阿根廷新作大豆上市在即,黑海葵油及南美豆油大量挤占棕榈油市场份额,导致棕榈油边际供应对价格的影响力受到相应削弱。在油脂油料供应端整体缺乏牛市基础的背景下,印尼即便发生一段时间的出口不畅,在推动短期价格上行之后,最终也很难避免大起后大落的结局。

综合来看,虽然印尼可能出现的政策调整在短期难以证伪,可能继续推动棕榈油价格表现偏强,当前极端的油脂品种间价差在短期内预计难以获得太好修复,但随着印尼政策逐渐明朗及产地棕榈油供应季节性增长,我们预计当前极端的远月豆棕价差、菜棕价差仍有修复的机会,只是这可能需要花费一些时间与耐心。