热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

转自:期货日报

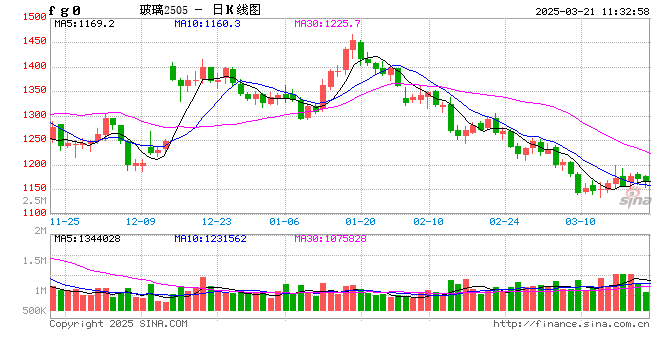

近期玻璃价格持续走低,春节后玻璃期货2405合约跌幅超过250元/吨,当前已经跌破1600元/吨的低位。且各地玻璃现货价格接连走弱,整体市场情绪不高,还未出现止跌迹象。笔者认为,较高的供应和偏弱的需求使当下玻璃价格持续承压,负反馈之下盘面价格已跌至以天然气为燃料的玻璃生产成本线附近。

当前较高的供应压力使玻璃价格持续承压。最新数据显示,全国浮法玻璃生产线共计311条,在产258条,日熔量共计175765吨,相比去年同期161730的日熔量水平,增长接近9%。从产量数据看,1—2月平板玻璃产量16194万重量箱,同比增长7.7%。从相关数据可以看出,供应的明显增长给玻璃基本面带来了较大的压力,这也是导致春节后玻璃厂累库斜率大于往年同期的原因。玻璃现货报价承压下行,节后以来,沙河贸易商玻璃报价从1870元/吨跌至目前的1700元/吨附近。多家玻璃厂从上周起开始施行保价措施,保价至3月底,以此来刺激中下游拿货热情。从产销率数据看,上周沙河在保价措施的带动下,产销率明显好转,但经过接近一周的补库之后,中下游承接能力有所回落,近两日产销率明显走低。

玻璃下游需求表现一般,深加工订单未见明显起色。相关机构最新公布的数据显示,截至3月15日,玻璃深加工企业订单天数12.4天,较2月底增加1.2天。当前深加工订单依然处于分化状态,华中、华东地区深加工样本企业持有订单平均天数依然处于偏低水平,西南、华北地区部分大型企业工程订单尚可,山东地区深加工订单天数略低于往年同期,个别可排单1—2个月。因玻璃价格持续下跌,深加工企业原片需求也保持随用随采策略,不会大规模囤货。据了解,当前深加工企业依然受困于现金流,订单不少但因回款问题不敢大量接单。

地产端表现依然不强,土地市场改善带动房地产投资降幅收窄,但受销售端下滑影响,房地产到位资金仍出现明显下降。相关数据显示,1—2月各项地产数据同比皆出现下滑,不过部分单月数据呈现环比改善趋势。1—2月全国房地产开发投资11842亿元,同比下降9.0%,降幅较2023年全年收窄0.6%。投资降幅的收窄主要是由于开年后部分城市推出优质地块,比如北京、杭州等城市土地拍卖升温,带动成交溢价率提升。不过受房屋销售数据持续下滑的影响,房企预付款及按揭贷款下降明显。此外,从开工、施工、竣工端的数据看,今年房企开工动作相对滞后。其中,房屋施工面积666902万平方米,同比下降11.0%;房屋新开工面积9429万平方米,同比下降29.7%;房屋竣工面积10395万平方米,同比下降20.2%。受销售端下滑的影响,当前房地产企业到位资金降幅较大,因此笔者认为,地产复苏核心问题依然是资金问题,预计后市在各地融资机制不断推进的过程中,以及房屋销售数据出现改善的情况下,房企到位资金降幅有望收窄。

综上,当下玻璃生产企业仍有较大的库存压力,春节后一直呈现累库趋势,当前库存水平已经接近去年同期,超过2022年同期。下游深加工企业复工后订单情况较为一般,虽然原片库存较低,但沙河地区经过一轮保价措施刺激下的补库后产销率开始回落,由此可见中下游承接力已开始下降,且此轮保价措施下并未出现大范围补库,也反映下游对后市玻璃价格的看法并不乐观。

不过当前玻璃期货盘面价格已经跌至以天然气燃料生产的成本线附近,且纯碱价格暂时企稳,因此玻璃期货2405合约下方有一定支撑。目前从保价措施可以看出玻璃厂家挺价的决心,后续2405合约盘面价格可能会出现向上收基差的行情,前期持有空单的投资者可以适度止盈,空仓者不建议追空或左侧抄底,关注后市基本面及市场情绪是否出现边际好转,月间策略可考虑逢低进行5—9月合约正套。(作者单位:广发期货)

编辑:吴郑思