来源:紫金天风期货研究所

由于调休机制,今年中秋和国庆较以往更长,市场一共将停休10天(包含周末),所以很多投资者就会纠结是持仓过节还是持币过节。有部分投资者寄希望于长假中可能传来利好消息,低价购入等待长假后的跳开,赚取价差;但是大多投资者对于即将到来的长假都选择了持币过节,避免假期中间的利空导致持仓向不利方向发展。那么期权投资者该如何选择对策呢?

1 时间价值和隐含波动率

首先,我们需要明确两个概念:时间价值和隐含波动率。

期权的价值是由内在价值和时间价值构成(“期权价值=内在价值+时间价值”)。简单来说,每过一天,买权投资者手中的期权价值就会被消耗一点,在临近到期日时,在其他条件不变的前提下,期权的价值会随到期日的临近呈非线性的加速衰减。所以对于相同标的,行权价的期权合约来说,距离到日期约久,期权的价格就越贵。

那么什么是隐含波动率呢?根据期权定价模型(如BS模型)给出了期权价格与五个基本参数(标的股价、执行价格、利率、到期时间、波动率)之间的定量关系,输入前4个基本参数及期权的实际市场价格作为已知量代入定价公式,就可以从中解出惟一的未知量,其大小就是隐含波动率。需要注意,隐含波动率不一定和到期时间或标的价格的变动呈同向变动。

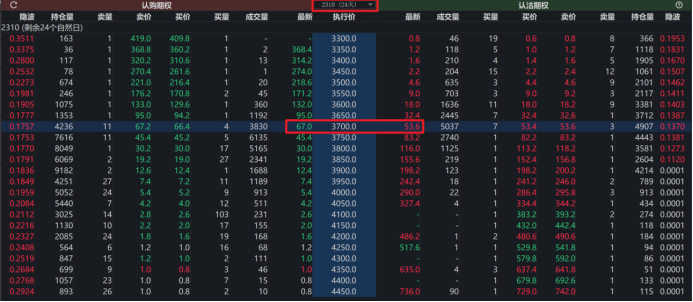

图1:沪深300股指期权T型报价图2310合约

数据来源:iFind

数据来源:iFind图2:沪深300股指期权T型报价图2311合约

数据来源:iFind

数据来源:iFind2 期权投资者应该持币过节

还是持仓过节呢?

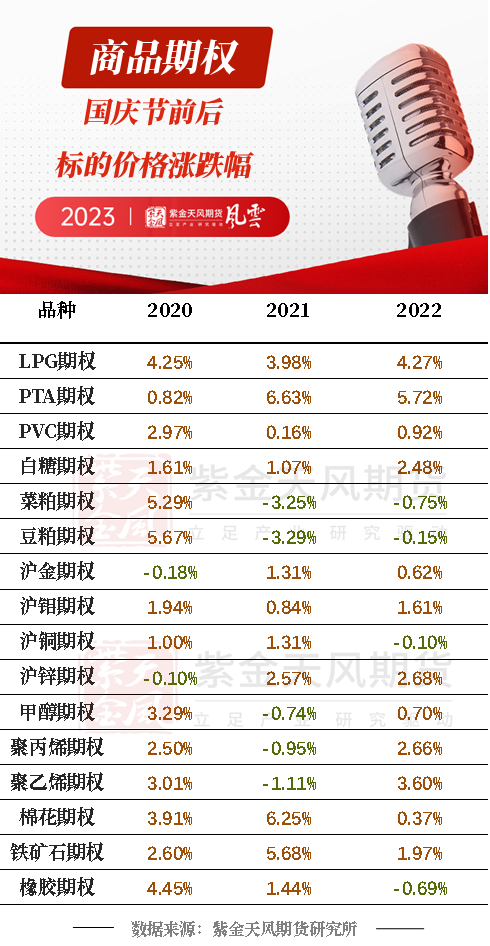

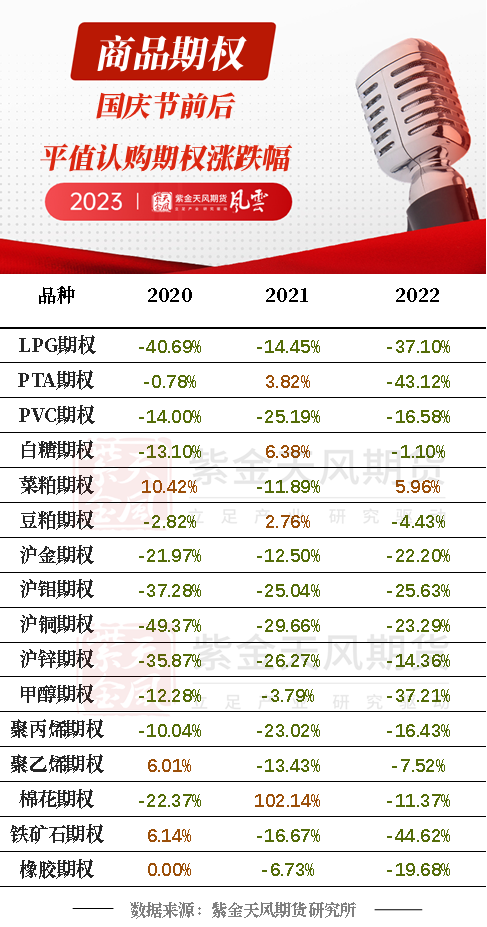

回到问题本身,期权投资者应该持币过节还是持仓过节呢?其实并没有一个固定的公式可以告诉投资者该如何做,需要投资者根据自身持仓的情况而定。如下图,我们统计了部分品种期权过去三年的相关数据,其中认购期权买方持仓过节能够盈利的概率大约仅有16.67%。我们可以看到除了标的涨跌幅给平值认购期权价格带来的影响外,时间的流逝会对期权买方的持仓带来负面影响。并且多数情况下,即使标的价格是上涨的,对应的平值认购期权有时却背道而驰。

例如: 在2022年时,甲醇期权的标的价格较节前上涨了0.62%,同时隐含波动率较节前上升了9.8%,但是平值认购期权(MA2211C2900)的价值较节前却跌去了-37.21%。在标的价格没有大的波动并且隐含波动率在上升的情况下,这张期权的价值还是接近腰斩,究其原因是这张期权随着到期日的临近,导致的期权价值加速流逝,这就是‘时间’跑赢了‘波动’。

那是不是意味着我们可以在节前无差别的卖出合约来躺平收取时间带给我们的红利呢?答案是否定的。投资者需要参考期权隐含波动率水平来判断是否可以卖权,因为卖出期权本质上是卖空波动率,如果标的本身的波动已经很低了没有下行的空间,节后的隐含波动率的反弹会给卖权投资者的持仓造成伤害。

例如:2022年菜粕期权的标的价格较节前下跌0.75%,但是平值认购合约(M2301C4100)不降反增,较节前上涨5.96%。原因是日内的隐含波动率上升了2.68%,由此我们可以看到隐含波动率的上升不仅弥补了时间流逝带来的损失,还额外给期权买方带去了近6%的收益,这就是‘波动’跑赢了‘时间’。

3 投资者该如何安全的持仓过节呢?

对于期权卖方来说,在节前做好对冲。对于卖方这种高胜率的策略,在降低仓位的同时应该在节前将一些平值的持仓移仓至虚值一些的期权合约,或者做一些反方向的买权来防止黑天鹅事件的发生,为持仓带来一些缓冲保护。

对于期权买方来说,从我们罗列的数据中可以看到,跨节买权通常是一种低胜率高赔率的策略,除以对冲持仓为目的情况外,盈利概率基本相当于买彩票。买方希望‘波动’跑赢‘时间’,用波动来抵消掉时间消逝带来的价值衰减。所以选择远月合约可能是一个不错的选择。此类合约距离到期日还有很长一段时间距离,所以假期的时间流逝不会对这类期权造成太大的影响。同时期权买方还应该观察隐含波动率水平来决定是否持仓过节。

4 写在最后

抛开手续费和佣金不看,期权本身是一个零和游戏。期权买方的理论收益无限但是亏损有限(最大亏损为权利金),期权卖方的理论亏损是无限但是收益却有限(最大收益为权利金)。但是理论上的到期损益不该成为投资者固定为买方/卖方的原因,投资者需要根据持仓的变化,隐含波动率水平的变动,时间的变动等等来灵活调整持仓,在期权买方和卖方间灵活的切换。

因此,市场并没有一个标准公式可以试用所有情况下的决定。通常投资者在遇到像长假这种情况下,更应该关注的是开仓的目的,是哪个希腊字母的变动可以为自己带来收益,如果市场在向自己不利的情况下发展该如何去及时对冲/止损从而保护持仓。

从实际交易的层面出发,对于远月合约来说在节前的盘面上,市场其实已经给予了这部分未知因素一定的定价了,长假前后除非是收到事件驱动,价差并不会偏差特别远。所以在不明确后市会如何发展的情况下,不妨躺平持币过节,毕竟机会成本也只是机会而已。