热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 方正中期期货王一博

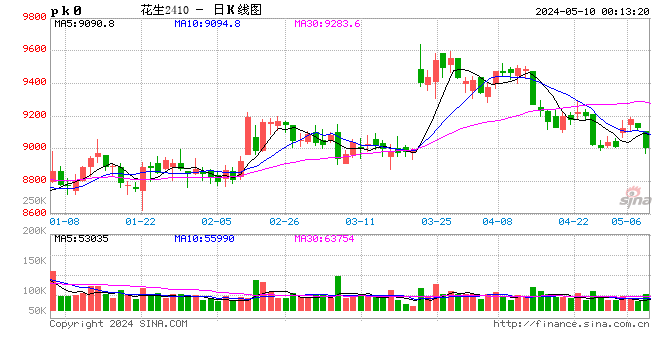

三季度花生期价呈现先扬后抑的走势,7-8月中旬花生期价震荡上涨,一是新季美豆供需平衡表偏紧,黑海粮食出口协议暂停,厄尔尼诺或使得远期棕榈油减产,大宗油脂和蛋白粕价格走强,对花生油、粕消费及价格产生利多影响,中秋节备货使得花生油走货好转,花生散油榨利改善潜在利好油料花生需求。二是花生结转库存偏低,春花生种植面积减少,现货价格高位运行对近月合约价格构成支撑。三是苏丹内乱使得苏丹新季花生种植面积明显缩减。夏花生预期同比增产,市场对花生开秤价高开低走预期较强,因此需求端对春花生观望心理较为明显,多等待花生大量集中上市后再入场采购,目前普遍以保持安全库存随用随买为主。春花生上市数量逐步增多而需求端表现相对疲弱导致新花生价格偏弱运行。新季花生种植面积及单产均出现恢复性增加,同比增产预期较强的背景下产业链中下游对新季花生存在看空情绪,新季花生上市区域增加,辽宁、山东新花生逐步上市,十月一前后河南麦茬花生和东北花生或将集中上市,季节性供应压力短期仍然存在。

新季花生种植面积单产双增 同比增产预期强烈

各个咨询公司统计口径存在一定差异,但是产量预估有所不同,但是总体上均认为新季花生同比增产。据卓创资讯数据,2023年春花生种植面积同比减少35%,连续两年大幅降低。但2023年花生种植收益相较其竞争作物出现明显改善,河南麦茬花生,以及山东和东北区域夏花生种植面积据出现恢复性增长.资讯平台预估种植面积同比增加11-15%。据中国食品土畜进出口商会数据,全国花生种植面积同比增加14%至6230万亩,但仍低于2021年作(6%)和过去五年均值(3.5%)。2023年花生平均单产同比增加7%,山东、河南天气条件良好,单产为自2016年以来最好。阴雨寡照及洪涝灾害影响吉林和河北部分产区产情,吉林不及丰收的2021和2022年,但仍属于中上水平。河北低于丰收的2022年,好于歉收的2021年。关键时期干旱照成辽宁锦州和阜新部分区域减产。辽宁高于前三产季,但不及丰收的2019年。总产估测为1630-1650万吨,同比增加21-22%。持平与2021年作。丰产预期得以兑现使得花生现货供给转向宽松,这使得高价难以为继,因此随着新季花生上市量的增加,现货价格呈现明显的高位回落的态势。上市高峰预计出现在十月一以后,短期来开季节性供应压力仍存。

图:花生种植面积及产量

数据源:卓创、中国食品土畜进出口商会、方正中期期货

进口花生到港量偏少,对远期合约价格产生支撑

23年国内花生现货价格处于高位,进口利润驱动下进口花生到港量同比提升,据海关数据,2023年8月份我国进口花生1.923万吨,环比减少18.31%,同比减少75.78%。2023年1-8月份累计进口花生62.832万吨,同比增加16.86%。四季度国内花生到港量预计较少,一是我国进口花生主要来自非洲,季节性特征较为明显,到港时间集中在2-7月。二是受苏丹内乱影响,国内进口商多早已撤离苏丹。

2024年国内进口花生到港量或相对有限,苏丹内乱地区正处于花生主产区,对花生种植和化肥等农资运输均产生不利影响,据贸易商反馈,苏丹花生种植面积或缩减30-40%。苏丹是我国主要花生进口国,进口花生米约30-40万吨/年,占进口花生米总量的40-60%,苏丹新季花生如减产幅度较大或将使得2024年国内进口花生到港量相对有限。

图:花生进出口量

数据源:海关、方正中期期货

压榨厂入市收购增多 短期花生价格存在支撑

中秋备货基本结束 ,花生油走货阶段性趋缓,叠加大宗油脂价格回落,近期花生油价格震荡偏弱运行。美豆天气市步入尾声,天气升水回吐,叠加远期南美豆有丰产预期,美豆价格回落对蛋白粕价格产生成本端利空影响,花生粕价格呈现震荡偏弱走势,但由于压榨厂花生粕库存偏低,暂无销售压力,因此花生粕价格回落幅度较为有限。花生油、粕价格走弱,压榨厂对油料花生收购价格偏高使得散油理论榨利走低明显。

23年上半年压榨厂收购量偏少,新一作物年度有补库需求。目前部分大型压榨厂入市收购数量增多,收购时间相较正常年份偏早,对短期油料花生需求将形成一定支撑。10月份花生压榨厂收购态度或仍将相对积极。一是10月份国内大豆到港600万吨左右,到港偏少将使得豆粕和豆油供给偏紧,利好花生粕及花生油消费及替代消费增加。二是虽然目前散油榨利低迷,但是压榨厂普遍是以销售小包装为主,目前小榨利润仍然尚可。后续关注其余压榨厂入市收购策略。

综上,新季花生种植面积及单产均出现恢复性增加,同比增产预期较强的背景下产业链中下游对新季花生存在看空情绪,新季花生上市区域增加,辽宁、山东新花生逐步上市,十月一前后河南麦茬花生和东北花生或将集中上市,季节性供应压力短期仍然存在。需求端部分压榨厂已入市收购,但逐步下调花生收购价格对市场情绪形成一定利空影响。短期关注其余压榨厂是否入市以及挂牌收购价格,如压榨厂入市收购增多将对花生价格形成支撑。四季度处于进口花生淡季,到港量较为有限,苏丹新季花生减产预期较强,24年进口花生到港量或处于近年低位,远期合约价格不宜过分看空。操作:花生期价暂以震荡偏弱思路对待,运行空间参考9500-10000元/吨。