热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 来源:期货日报

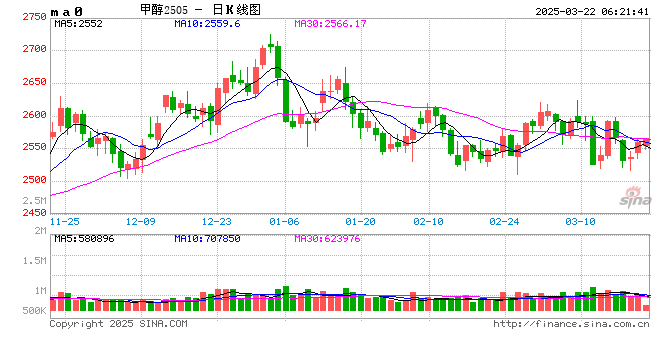

自6月中旬以来,甲醇已连续上涨约两个月,涨幅逾500点。目前,甲醇估值已抬升至今年4月水平。然而,在需求端边际好转后,基本面呈现出供需双增格局,港口高位库存仍存隐患。另外,8月末期甲醇便已行至高位,偏高的估值压力将考验金九银十的需求支撑力度。

需求端边际好转

今年6月浙江兴兴停车时,沿海烯烃外采甲醇需求再次出现耗损,导致烯烃侧陷入存量博弈,一度加重了市场的悲观情绪。但峰回路转,8月下旬斯尔邦重启预期落地,且将恢复内地长约,在一定程度上提振了市场信心。据观察,连云港船报也在陆续恢复中。同时,7—8月部分煤制一体化装置计划检修陆续完成,仅余神华榆林尚在检修中,预计将于9月上旬重启。截至8月中旬,烯烃开工率反弹至75%以上。但总体来看,主要是斯尔邦重启推动了需求端边际好转,令2401合约与2301合约出现了本质的不同。

国内外供应双增

国产方面,供应压力已后置到8月。目前,甲醇集中检修已告一段落,检修装置陆续重启,全国开工率已接近70%,处于往年同期偏高水平,而西北开工率也已反弹至75.68%。同时,煤制甲醇利润在近两个月以来有所修复,且现货市场水涨船高,均保证了一定的生产积极性,制约后期甲醇开工负荷的回落空间。但高价交投受到抑制,现货后期是否跟涨乏力需关注。现阶段内地偏低的库存对价格仍有一定的支撑,8月中旬待发订单量反弹初步反映了旺季来临的迹象。截至8月23日,甲醇内地样本企业库存微降至34.93万吨,内地样本待发订单小幅增至27.83万吨。

海外供应方面,8—9月进口压力较大。由于伊朗发货水平及外盘装置开工尚可,自二季度后期开始,我国甲醇进口量水平明显抬升。截至7月,我国甲醇进口125万吨,环比下降8.31%,同比下降0.12%;1—7月累计进口795万吨,较去年同期增长9.54%。虽然近期个别伊朗装置临停,但基于5—7月类似情况时有发生,最终未对伊朗发货量产生较大影响,预计8—9月仍维持月均进口约130万吨上下的水平。另外,特立尼达和多巴哥因原料问题而停车的部分产能已恢复,预计对9月进口影响有限,或影响10月进口体量。

高库存带来隐患

二季度以来,甲醇港口连续累库约30万吨以上。进入8月,港口库存已稳定在100万吨以上,处于往年同期偏高水平。在此之上,只有2020年与2021年同期突破120万吨库存水平。从历史经验来看,连续多月百万吨以上进口将对港口库存造成极大压力,港口罐容趋于紧张。目前,华东库存已将近80万吨,而华南库存已上行至25万吨以上,三季度内累库压力将很难缓解。

图为甲醇进口量情况

图为甲醇进口量情况总体来看,前期利多已基本释放完毕,内外供应压力及港口高库存暂被市场忽略,但对甲醇上方空间仍有所抑制。国内宏观政策暂处于空窗期,基本面上等待宝丰三期烯烃配套进度,短期矛盾点回归盘面估值。目前,2401合约季节性强势暂无法证伪,甲醇仍是化工品市场较为坚挺的品种。后市行情将围绕旺季预期展开,但此刻偏高估值是把双刃剑。若继续探高,将令市场以此为准重新评估主力2401合约的上限,市场将为旺季预留多少上方空间难料,需警惕供需双增下的估值风险。(作者单位:恒力期货)