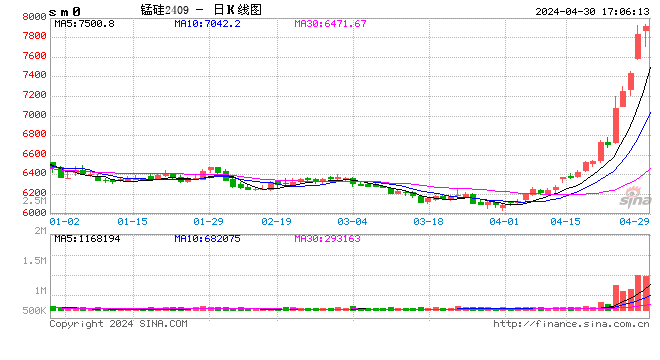

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 来源:国投安信期货研究院

电价的绝对值是高耗能行业时刻关注着的数字,对于铁合金冶炼行业来说更是如此。电力成本在硅锰冶炼成本中占比超过30%,在硅铁冶炼成本中占比超过57%,如此占比,可见电力价格对铁合金行业的影响是极大的。从今年能耗双控方面的文件来看,内蒙地区鼓励使用“绿电”,借这次机会,我们来聊聊电价。从实际出发,目前火电(主要是煤电)仍然是供电侧占比最高的,政策为什么要鼓励多用“绿电”?在3060(碳中和与碳达峰,下同)的背景下,我们的煤电装机是否占比过大,为什么不能多增加一些新能源发电设备?既然供电侧主力仍是煤电,那煤电成本与绿电相比如何?对于高耗能行业来说电价能否下调?本文将从梳理电力改革政策进程出发,再讨论煤电装机能否下调,以及浅谈动力煤供需对电价的影响并且预判电价走势。

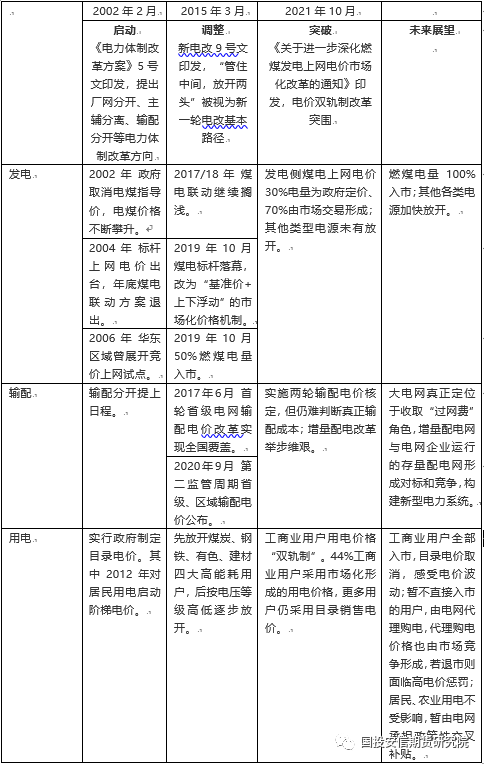

1、电力体制改革历史简述

我国的电力体制改革可以追溯到2002年2月份,5号文提出厂网分开、主输分离、输配分开等改革方向;而后到2015年3月份的新电改9号文,在新一轮电力体制改革中,“管住中间,放开两头”被视为电改基本路径;再到2021年10月,电价双轨制改革突围。

从政策的角度来看,电价改革的路径是逐渐市场化的,我们相信未来也可以更加市场化,即动力煤价格和电价联动性更加紧密。

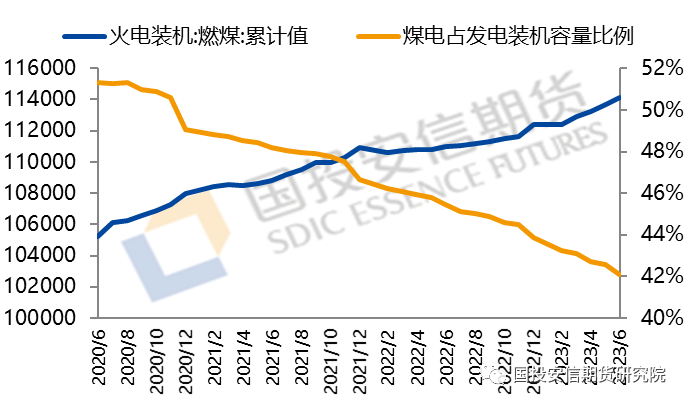

2、发电端:3060背景下,煤电装机同比不降反增?

从政策端展望未来,在3060(碳中和与碳达峰,下同)的背景下,我们更加需要增加新能源比例,同时我们需要减少煤电装机量,甚至加快现有煤电装机的退出。但是新能源发电所面临的不确定性较大,据悉,2030年我国新能源装机可达到10亿千瓦时,峰谷差值甚至可以到50%,大概5亿千瓦时;从用电端来看,随着我国电气化比例的提升,用电不确定性也在提升,峰谷差值大概4.4亿千瓦时。二者相加大概有9.4亿千瓦时的峰谷差,这样的规模,当然可以通过配套储能环节来改善,但是从经济性上来说,煤炭仍然是最便宜的储能。

总的来看,发电侧新能源占比的提升叠加用电侧电气化比例的提升,最终导致电力供需不确定性的提升。如何解决不确定性,目前最妥帖的自然是用火电这种稳定的发电方式。所以我们看到,虽然有碳中和与碳达峰的大背景,但是同样考虑到能源保供以及能源安全的问题,煤电装机量仍在增加。

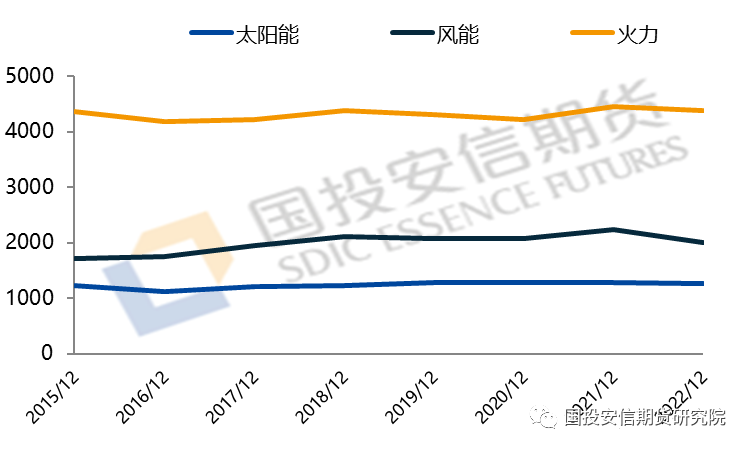

煤电装机量和煤电占装机总量比例(万千瓦时/%)

不过从煤电占发电装机总容量比例的确是在下降的,在我们研究过程中也考虑到需要用装机总量结合发电小时数指标一同进行观测。从2015年到2022年,发电小时数指标波动较小,所以煤电装机占发电装机总容量比例下降这个指标并不能很好地说明在3060背景下,煤电使用率在下降。从地方政府的角度来看,新建煤电实际上动力不足,因为煤电亏损属于常态,反而地方政府对于压低区域电价更感兴趣,因为可以更好地招商引资进而带动当地经济水平。虽然如此,但是目前我们仍然需要较高的煤电发电小时数来弥补新能源发电以及用电端的不确定性。

发电设备平均利用小时数(小时)

数据来源:Mysteel,国投安信期货整理

3、发电成本:“绿电”vs煤电

2023年8月份,内蒙古地区的能耗双控政策中提到了鼓励使用“绿电”,且电价从比之前文件中提到的“标杆电价上浮80%”下调至比“标杆电价上浮20%”,直观的分析,使用新能源发电的成本仍然比火电高,铁合金企业自身对于政策响应积极性不高。实际上,新能源销售电价能下调已是不易,从发电成本的角度来看,目前“绿电”的成本仍然高于火电。当然,在3060背景下,我们终将迎来一个火电发电量开始下降的时间节点,只是现在我们仍然需要大量火电。

目前,随着新能源(“绿电”)渗透比例的逐渐提高,电力系统清洁转型的成本上升压力是骤增的,预计十四五、十五五的末期,新能源的度电成本将达到2020年的2.4倍和4.5倍,这将会体现到终端用户电价上,但是我们的终端用户电价能够承受的上涨空间是有限的。为何“绿电”如此之贵,主要是因为储能成本较高,假如连续阴天和无风,需要长周期储能,这就不管是电化学储能或者是氢和固态氢储能,成本都会相应抬高,当然,我们相信技术的进步可以降低储能成本,只是需要时间,由此来看,煤电依然是目前最便宜的储能方式。

那么煤电的成本是多少,通过上图来看,过网费是相对固定的,而发电厂的成本是浮动的,所以说发电厂的发电成本是决定最终销售电价高低的主要影响因素。从煤电的角度来看,煤炭价格是影响成本的最主要因素,我们用2021年的煤炭价格进行测算,根据我国最新发电煤消耗283.1克/千瓦时计算,每吨5500Kcal动力煤可以发电2775千瓦时,今年8月份动力煤均价大概840元/吨,折合每度电成本大概0.31元。

再来看“绿电”,之前兴建的光伏、风力发电都有不同程度的补贴,现在补贴越来越少,在补贴下的发电成本已经逼近0.31元/千瓦时的水平,在煤炭价格高企时新能源发电具备经济性。不过近三年以来,政策变化速度较快,目前要求新建光伏和风力发电基地的时候建设配套的储能设备,如此背景,“绿电”投资成本将会大幅抬升,相比目前的煤电发电成本不具备经济性。

4、动力煤供需:价格面临过剩压力

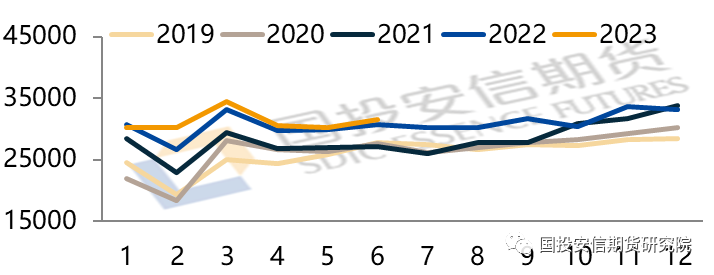

从动力煤供给的角度来看,在年初的保供政策基础上,我国今年上半年累计产量18.7亿吨,累计同比增长3.44%。

动力煤产量(万吨)

数据来源:Mysteel,国投安信期货整理

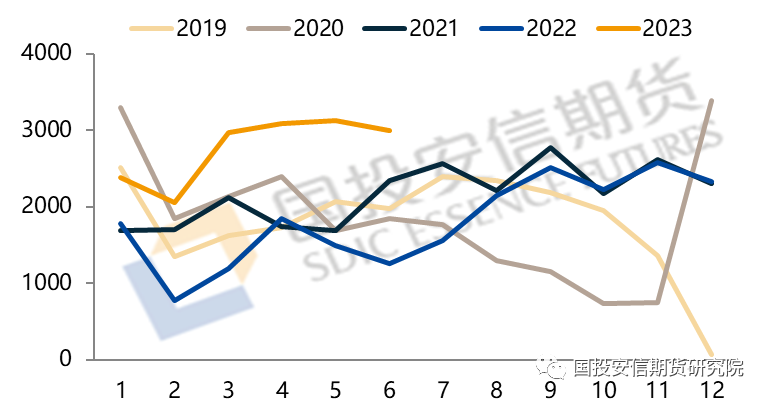

从进口量来看,上半年累计进口1.66亿吨,累计同比增长98.98%。与国产动力煤合计后整体累计同比增长7.65%,整体增量水平较高。

动力煤进口量(万吨)

数据来源:Mysteel,国投安信期货整理

接下来我们讨论电力需求侧,与发达国家最显著的不同是,我国工商业电价水平虚高,工商业用户承担了对居民和农业的交叉补贴。当用户电价低于供电成本而由其他用户承担时,就会形成“电价交叉补贴”。因居民用户供电成本大多高于工商业用户,从成本核算角度,居民用户电价理应高于工商业电价,但为减轻居民电费压力,中国实行交叉补贴,由工商业用户补贴居民用户的电价。这一现状需要政策调控引导才能有所改变,中长期内我国工商业用电成本仍将维持较高水平。

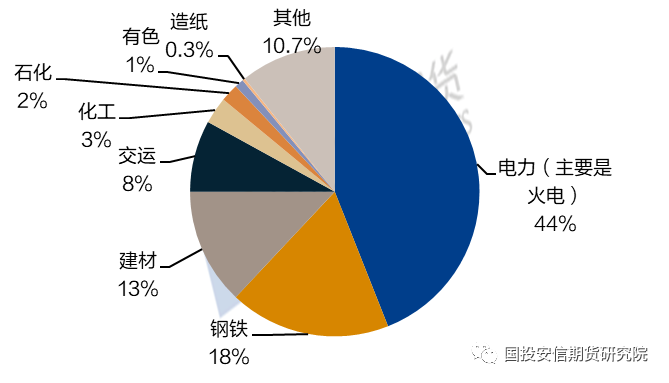

从工商业用电的角度来看,2016年,发改委发布《关于切实做好全国碳排放权交易市场启动重点工作的通知》划分出8个重点排放行业。除了电力占比44%之外,钢铁、建材、化工、有色分别占比18%、13%、3%、1%,我们选取这四个为用电侧观测指标。

分行业二氧化碳排放量占比(%)

数据来源:市场公开资料,国投安信期货整理

从用电量累计同比角度来看,我们选取的四个高耗能行业增速有所下降。从产量角度来看,截止到今年上半年,粗钢今年累计同比增加2.31%或1212.36万吨,水泥累计比下降2.44%或2381.4万吨。虽然这两组数据不能完全说明事实,但是可以从侧面说明一定情况,整体来看,电力需求侧增量较为有限,动力煤供应有一定过剩压力。

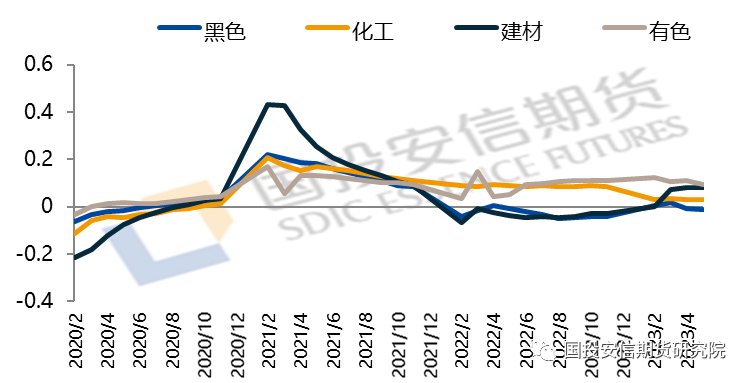

四大高耗能行业用电量累计同比(%)

数据来源:Mysteel,国投安信期货整理

5、电价仍有下行驱动

从中长期的电力体制改革政策角度,发电价格和煤炭联动将会更加顺畅。从电力供需的角度来看,煤电发电小时数仍未有明显下降,说明煤电仍然是主要能源供给方式,并且是目前最具经济性且稳定的能源来源。

在3060的进程中,我们最终将会摒弃部分煤电,将会降低对动力煤的需求,在这一过程中,假如对动力煤需求骤降,那么动力煤价格将会大幅下行,甚至引起动力煤产能退出市场;如果因为价格下行导致的需求又转向动力煤,在产能退出的前提下,价格或许又有所抬升,在这种假设下,动力煤价格震荡频率将会上升。从目前动力煤供需来看,供应较为充裕,如果下半年高能耗需求不大幅上升,那么我们判断动力煤价格仍有下行动力,从而带动煤电厂发电成本下行,最终或体现为大工业类电价的下行。

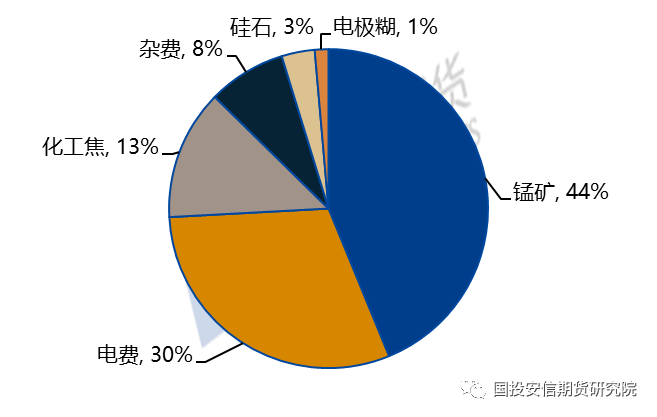

硅锰成本占比(%)

数据来源:Mysteel,国投安信期货整理计算

对于硅锰来说,成本中电费占比30%左右,如果后期电费下行,那么将会对于成本线产生较大影响。我们判断,在供应较为过剩的基础上,硅锰价格仍然承压,如果后期电价下调,硅锰价格仍有下行驱动。

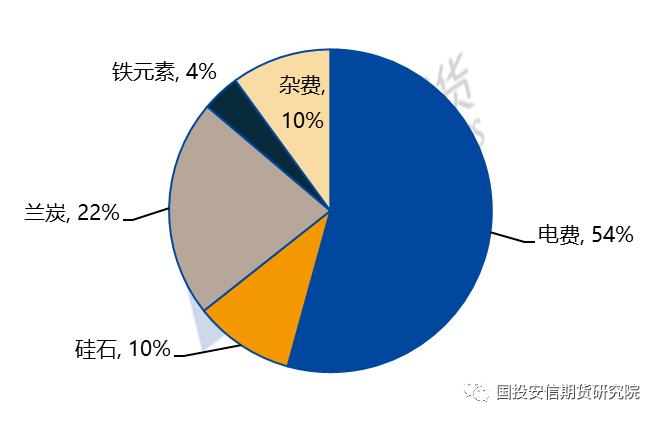

硅铁成本占比(%)

数据来源:Mysteel,国投安信期货整理计算

硅铁成本占比中电费的占比超过50%,当电价有所浮动时,对硅铁成本线的影响更大,在供应过剩的背景下,我们判断,如果电价下调,硅铁成本仍将面临较大压力从而跟随电价顺势下行。