热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

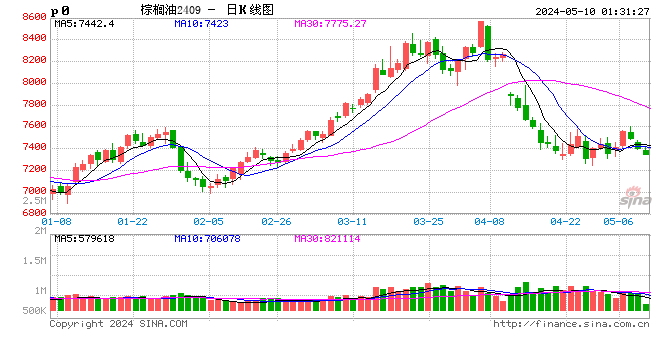

根据当前的马来数据,预计二月的库存有望继续下行,并且叠加三月斋月影响,一季度马来去库明显。在全局长期宽松预期下,近期棕榈油偏强运行成为矮子里拔将军。

一、全局

自2月USDA发布新的WASDE之后,伴随对于23/24季油脂油料供需的重新调整,总体油脂供需走向宽松进一步得到确认。

图1 库销比月间调整

数据来源:USDA,中粮期货研究院整理

本次油脂库存下调的品种有豆油、橄榄油和葵油,但是下调幅度相对有限,主要驱动来自于南美巴西大豆产量的下调(100万吨量级),其余油脂的库存或者库销比均上调带动总体供需走向宽松,USDA一如既往的高估需求并在后续月间过程中保持着下调需求的常规路径。另外产量端偏差主要系菜油预估近5个月持续上调,之前给的澳大利亚菜籽减产预期太过充足。

根据近三年的含籽折油脂库销比图来看,库销比陡升后续的行情走势并不乐观,其中2022年的4月份USDA上调过往年份的库存,后续6月初便是油脂牛市的崩盘。其中2023年5月份的库销比陡升系葵籽产量上调以及豆油需求持续下调,并且后续巴西产量在卖货季持续上调,本次陡升后面就是2023年5月低油脂油料打到短期底部。

那么本次2024年2月的库销比陡升,后面会是怎样的演绎?首先现在的绝对价格略低于2023年调整时期的价格,且明显低于2022年牛市顶点的价格,我们能够清楚的感觉到方向,但是下方的空间幅度可能并不深。另一个需要考虑的是每年的这个时间节点我们都会去考虑下一季总体油脂的供需变化方向(俗称年框),当下的预期是大豆玉米比价接近极值状态美国大豆存在扩种预期,后面的供需预期继续转向宽松,我们可以看见CBOT玉米的价格相对牛市顶点已经腰斩,但是大豆的价格跌幅相对有限,本季的巴西大豆主产区偏干插曲将遍地大豆的宽松预期后置,对于季收年用的大豆而言便是拖到24/25季。因此已有库销比陡升的前兆,叠加后续丰产预期,总体的油脂价格中枢仍然是找台阶慢慢下。

二、局部

总体供需预期方向明确,但是行情的走势中有短期的节奏和另类的品种。本次油脂价格中枢下行过程中,近月棕榈油形成了相对较强的抵抗(前期文章中的阻尼感),前期的热点《熬鹰》中有明确提到当下的棕榈油会是阶段性偏强的状态,对应豆棕价差短期难以回归。

1月MPOB报告中出口需求明显高于市场预估,叠加已经完成升级的国内消费,虽然产量降幅不及季节性以及市场前瞻,1月结转库存逼近200万吨这样的报告已经相当利多,市场会延续利多的情绪继续交易2/3月马来表的产量和库存继续回落,实质性的产量回升可能要到4月份,这便是近期豆棕价差低位的底气所在。

图2 马来月度环比及斋月影响

数据来源:MPOB,中粮期货研究院整理

今年的产量端出现偏差,其中一月份的产量环比仅下降9.6%,五年均值环比降幅12.1%,并且年内常规月度最低产量在二月,有季节性因素也有单月天数少驱动,今年二月的产量环比跌幅可能在15%左右,但是今年的一季度还需要考虑斋月对于产量的影响(即三月无法恢复)。

常规状态年内从三月增产至十月然后减产至来年二月份,斋月会打乱这个季节性增产进程,其中去年四月产量环比为负,产地卖压后置直到八九月份马来才出现卖压。根据经验显示斋月带来的产量环比损失在5%左右(二三月份相对特殊)。

根据当下已经出炉的二月前15天产量预估以及出口20天预估,二月库存有望压至180万吨水准,另外三月产量如果继续延续去年低环比增速并且出口环比持平的状态下,三月有望继续压降库存,以上是较为简单机械性的假设,本着不对马来平衡表长期预测的原则,目前的策略是看数据一步步交易,做多逢前高减仓策略,如果实在不放心可以尝试空配菜油。

(贾博鑫油脂油料高级研究员 期货交易咨询资格证号:Z0014411)

![华泰期货出金时间[机构看盘]华泰期货:现货成交清淡但美元回落提振铜价](/aiimages/%E5%8D%8E%E6%B3%B0%E6%9C%9F%E8%B4%A7%E5%87%BA%E9%87%91%E6%97%B6%E9%97%B4%5B%E6%9C%BA%E6%9E%84%E7%9C%8B%E7%9B%98%5D%E5%8D%8E%E6%B3%B0%E6%9C%9F%E8%B4%A7%EF%BC%9A%E7%8E%B0%E8%B4%A7%E6%88%90%E4%BA%A4%E6%B8%85%E6%B7%A1%E4%BD%86%E7%BE%8E%E5%85%83%E5%9B%9E%E8%90%BD%E6%8F%90%E6%8C%AF%E9%93%9C%E4%BB%B7.png)