热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

卓创资讯分析师 张慧、王姗

【导语】2023年是中国PX行业快速发展的一年。在地缘政治矛盾频发、全球经济形势空前紧张、油市剧烈波动等错综复杂的内、外部环境影响下,全球市场产业链、供应链的不稳定性明显增强。全年PX呈现两轮“先涨后跌”走势,整体下半年价格高于上半年平均水平。2024年,需求增速较快于供应增速,PX呈现紧平衡格局可能性较高,叠加油价预期向好,PX重心或将谨慎探涨。

供需错配式模式下 2023年PX同比跌幅不及原油

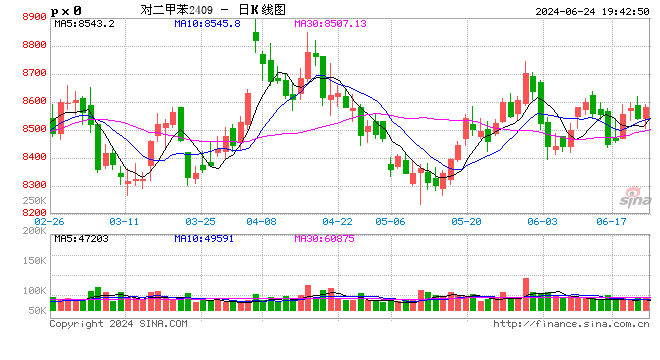

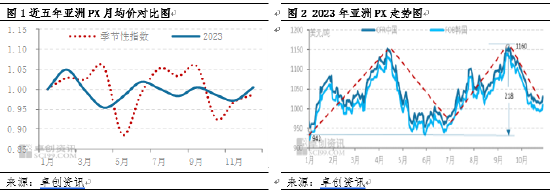

2023年成本端原油下跌背景下,PX年均价伴随性走低,然阶段性供需格局支撑,降幅较为平缓。以CFR中国PX市场价格为基准,年度均价在1036.45美元/吨,同比下跌6.11%,较去年末上涨85.45美元/吨。年内市场受原油、宏观面及供需格局等因素综合影响,PX市场大致呈现“M”型走势。两轮价格冲高行情的主要动力来源于原油价格探涨提供的成本推动以及主要下游PTA新增集中兑现引起的需求放量利好;两轮价格下跌的主要驱动因素是原油回落整理带动的成本压力以及调油需求旺季结束转产芳烃激化供需矛盾。因此2023年国际原油年均价下跌18%对PX价格形成明显拖累,但阶段性供需格局改善支撑下PX价格跌幅不及原油。

春节期间,中东问题盖过了美国通货膨胀影响和今年需求增长减缓的预期,WTI上涨至去年11月6日以来最高。原油价格的攀升推动亚洲PX市场商谈重心上涨,假期内,亚洲市场商谈集中于1028-1041美元/吨区间震荡,较节前涨幅超过20美元/吨。不过考虑到国内PX负荷水平偏高,且亚洲仍有部分装置重启预期;国内PTA工厂检修计划相对集中,加重参与者对后市供需担忧情绪,预估节后PX价格或谨慎探涨。

预见2024——PX市场或谨慎探涨

综合宏观及供需基本面来看,2024年预计纯苯在上下游产业链中价格表现仍然偏强。原油价格预期高位叠加下游需求集中释放将对市场形成支撑。

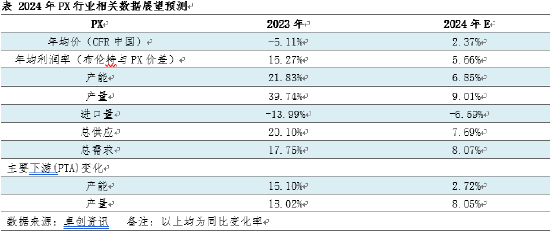

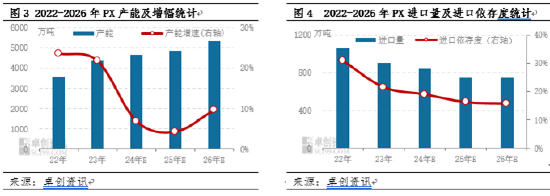

扩产周期进入尾声 供应增速明显放缓对价格形成支撑

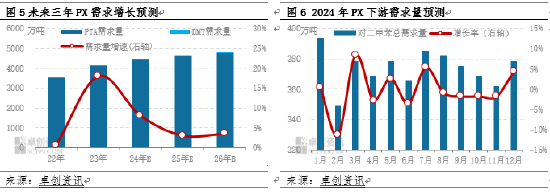

2024年PX市场整体供应将延续紧平衡局面,因此PX在产业链当中或表现相对偏强。根据卓创资讯监测数据,2024-2026年期间PX新增产能扩张步伐放缓,中国PX新增产能共计970万吨。其中2024年仅有烟台裕龙岛一套300万吨新产能存在投放可能性,然进展缓慢,年内实现产出概率偏低。另外在中国下游PTA产能投放未尽背景下,为满足市场稳定性及实际需求,预估每月仍需进口PX货源70万吨上下,因此综合来看,供应端增速将在7.69%,预计国内PX整体供应存在阶段性紧张可能性,对市场价格继续存在利好支撑。

综合来看,2024年在国内PX有效产出温和提升及进口量缓慢回撤的双重作用下,中国PX整体供应量将先波动后增长,2024年预计产量及进口量合计4480万吨,同比上涨5.66%。虽年内新增产能实际投放时间靠后影响产出兑现有限,然部分长停装置恢复运行及2023年投产项目稳定运行,故国内PX自给能力实现进一步提升,其中在二季度检修季前置影响下,对PX价格形成一定支撑效应,预计PX价格或受其影响呈现先强后弱走势。

下游新增兑现 需求稳步增长改善供需矛盾

2024年PX需求稳步增长,预计对2024年PX市场将存在持续利好支撑。根据卓创资讯监测数据,2024-2026年中国PX需求量将连创新高,PTA历史上第二轮快速扩能周期带来的消费增量将在该阶段完全释放,其中2024年PX需求量预计将增长335万吨,需求放量将继续对2024年PX市场形成支撑。2024年PX主要下游PTA计划新增产能450万吨,预估淘汰长停的落后产能232.5万吨,预估2024年PTA产能将达到8215万吨,产能增速将达到2.72%。

预计2024年中国PX的总需求量为4487万吨,年均增幅达到8.05%。2024年预计仪征化纤及宁波台化共两套PTA新增装置将投放市场,兑现时间分别为3月份及第二季度,考虑新项目投放提前采购原料、以及2月份有效天数较少等因素的影响,预计3月份PX需求量会有较为明显的增长。同时按照往年季节规律, 1月份PX的总需求量为年内高点394万吨。因此阶段性供需错配下,将对PX价格形成明显支撑,然供需基本面对价格产生的波动具有一定前置效应。

宏观环境向好 原油偏强预期给予PX成本支撑

2024年油价及宏观预期谨慎偏乐观,给予PX市场有效成本动能。目前对于宏观经济周期而言,目前欧美的经济已经基本处于滞涨末期到衰退初期的过渡阶段,而中国已经处于复苏阶段;对于产业周期而言,供应端实际是资本开支和开采产能的周期,需求端实际和经济周期相匹配,预计2024年原油市场很可能继续呈现中高位运行的特点,上半年偏弱下半年偏强,前低后高,从而给予国内化工品市场带来利好驱动。原油作为炼化一体化装置中PX的直接采购上游原料,对其成本波动起到至关重要的影响,2024年价格有望跟随原油偏强运行。

多重利好存在 2024年PX或谨慎探涨

综合目前成本、供需、宏观及价值链传导等各要素来看,2024年预计PX在上下游产业链当中将表现突出,首先受全球经济运行预期、美国货币政策、地缘政治关系,以及美国和欧佩克引起的供需格局变动等多重因素影响下,油市高位整理可能性较大,PX成本端支撑力度仍存;其次供需基本面的影响增强,下游产能增速高于供应端增速背景下,市场缺口存在利好效应,因此产业链利润或仍将集中在中上游,价格运行区间亦小幅上移。具体走势来看,2024年初PX市场在成本偏强预期及需求转好预期的双重助力影响下,将出现一波冲高行情;而二季度以成本端原油回落为主导,供需格局矛盾逐渐激化而价格重心下移;自三季度因集中检修装置陆续复产,供需错配下基本面矛盾激化,进而弱化油市提振效应,PX市场箱体波动可能性增强。但整体来看,2024年全年供需紧平衡格局预期下,PX价格重心或将呈现震荡上移行情。