热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

01

行业消息

2023年10月份居民消费价格同比下降0.2% 环比下降0.1%。2023年10月份工业生产者出厂价格同比下降2.6% 环比持平。

10月份,社融新增1.85亿元,比上年同期多增9108亿元,人民币贷款增加7384亿元,但居民贷款同比少增-346亿元。

02

品种数据

焦 炭

现货提降,期货反弹。天津港准一级焦报2240元/吨(-0),活跃合约报2594元/吨(-2)。基差-174.22元/吨(+2),1-5月差90.5元/吨(+12.5)。

供给略有回升,需求加速回落。230家独立焦企生产率报76.03%(+0.39),247家钢厂产能利用率报89.23%(-1),铁水日均产量238.72万吨(-2.68)。

上下游均累库。230家焦企库存48.56万吨(-1.03),247家钢厂库存584.64万吨(+12.7),港口库存196.85万吨(+6.55)。

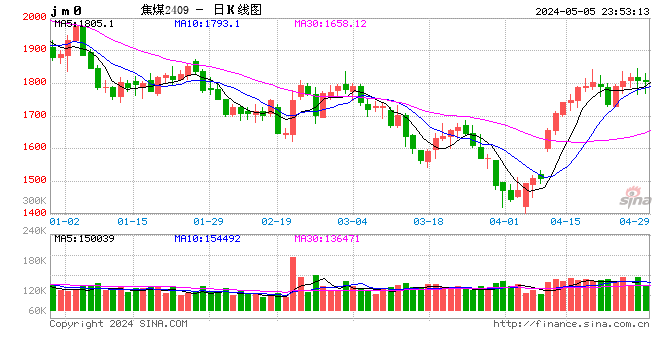

焦 煤

现货下调,期货反弹。沙河驿蒙古主焦煤报2160元/吨(-0),京唐港山西产主焦煤报2310(-0),现货偏弱。活跃合约报2015元/吨(+16)。基差+155元/吨(-16),1-5月差162元/吨(+41.5)。

供给继续回落,需求增加,供需边际好转。110家洗煤厂开工率报70.53%(-1.74),230家独立焦企生产率报76.03%(+0.39)。

上游累库,下游去库。矿山库存报229.87万吨(+30.92),洗煤厂精煤库存141.66万吨(+10.46)。

247家钢厂库存748.01万吨(+10.04),230家焦企库存801.28万吨(+22)。港口库存216.32万吨(+7.6)。

03

操作建议

宏观层面,外交部确认中美领导人将于11月14日至17日会晤,中美关系缓和,利好风险资产。国内CPI再次回落,通缩压力较大,周一公布的社融数据喜忧参半。目前来看,原油、铜等宏观属性较强的品种均开始下调,市场交易欧美衰退预期。

产业层面,铁水产量在小幅反弹一周后连续回落,但回落幅度较小低于预期。建材成交量在上周上升至下半年高位后,本周有所回落,持续性如何仍需跟踪。

焦炭供给方面,焦炉产能利用率小幅回升,但整体水平仍较低。焦煤方面,110家洗煤厂产量回落,供需边际好转。不过,蒙煤通关继续回升,总体而言,焦煤的供给仍偏宽松。

技术层面,自突破前期高点之后,焦煤在上方遇到了较大的压力,可以看到近几个交易日多收出了长上影线,同时持仓也在下降。当下行情主要由宏观预期驱动,产业上目前并未出现明显的好转,单边建议观望为主。

黑色板块近日持续上涨,原料大多已经突破前高。焦炭基差转负,上方面临套保盘压力,但蒙古部分焦企提涨100元,钢厂仍未给出回复,焦炭盘面开始强于焦煤。

周四钢联数据显示钢材产量大幅下滑,可能会对原料形成压力。目前原料端情绪较高,不宜参与,建议单边观望为主,多01炼焦利润头寸继续持有。

风险提示:债务暴雷影响扩大(下行风险)、煤矿安全事故(上行风险)

陆家嘴大宗商品论坛