热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:中华粮网

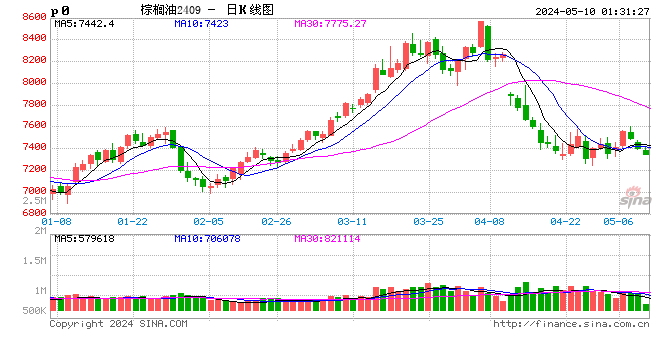

上周油脂整体保持窄幅波动,USDA及MPOB月报相继出炉,虽然两份报告均出现超预期的情况,但未能给油脂带来太强趋势性。在当前价格已较大程度消化油脂供应压力的背景下,没有进一步激化的供需矛盾令油脂期价缺乏趋势性,整体延续震荡运行。

一、USDA月报意外利空,但美豆出口良好及南美天气不佳带来支撑

在上周五凌晨的报告中,USDA 11月报告维持大多数项目不变,超预期上调美豆新作单产0.3蒲式耳/英亩,令结转库存增至2.45亿蒲,引发隔夜CBOT大豆回调。近期美豆出口良好及巴西天气不佳推升CBOT大豆从1250美分向1380美分的上涨,但在巴西天气仍有改善时间的当下,多头不愿过早将CBOT大豆推上1400美分,USDA利空报告出来后多头离场意愿增加,引发短期盘面回调。然而,CBOT大豆下方支撑依然较强,因美豆出口向好及南美天气形势不佳的局面仍在持续,对于美豆平衡表改善有积极作用。

供给端,虽然USDA在11月报告中超预期上调新作单产预估至49.9,但进一步上调空间已较为有限,StoneX 50.3的单产预估基本位于市场预期上限。需求端,继生物柴油产业扩张及美豆油之后,近期美豆压榨及榨利受到阿根廷豆粕供应缺口的驱动,这预计将带来后续美豆新作压榨预估调增的潜力。而得益于10月以来美豆出口销售的加速,USDA在11月报告暂未进一步下调美豆新作出口预估,美豆出口端确实能看到一些积极变化,预计将限制后期出口预估调降空间。美豆新作结转库存维持3亿蒲下方概率较大,指向美豆中性偏紧的供需格局,这有望为CBOT大豆底部带来显著支撑。

10月以来,随美国CNF升贴水重获优势及中国买需回归,美豆新作出口呈现一定加速状况。截至11月3日,美豆2023/24年度累计出口及未装船大豆数量2424万吨,较去年同期落后864万吨。上周以来USDA报告大单销售频繁,预计美豆出口销售有望获得进一步的提速。

随中美关系缓和,10月底中国大宗商品进口商代表团在美国衣阿华州举行的签字仪式上签署购买数十亿美元美国农产品的协议,买家包括中储粮、中粮国际和ADM、邦吉、嘉吉等,一定程度促成了近期中国买需向美国的回归。此外,在今年巴西中西部偏慢的种植进度下,巴西大豆预计难以在1-2月大量上市,也将赋予美豆更长的出口时间窗口。而在去年大幅减产的背景下,阿根廷美元大豆计划延长未能再刺激出积极销售,也相应减少了南美对美豆出口的竞争。

今年的厄尔尼诺带来南美典型的北旱南涝,巴西中西部及北部产区干旱,但南部却又过湿,对其播种进度带来不利影响,推迟上市节奏的同时引发市场对单产的担忧。在持续的高温干旱下,有消息称马托格罗索州有多达20%-25%的大豆需要重植,上周有机构开始下调巴西大豆单产至1.6亿吨下方,若当前干热天气延续至11月下旬,预计将有更多机构下调巴西大豆产量,那么2023/24年度南美大豆丰产预期兑现将面临打折的局面。

进入11月中旬,阿根廷大豆已经开启播种,但布宜诺斯艾利斯、圣达菲、科尔多瓦等主产省土壤墒情仍待提升,需要降雨的进一步增强。在未来几个月的南美天气炒作期,并不顺利的天气形势或易带来CBOT大豆的易涨难跌,有望对国内大豆进口成本带来支撑,相应的,作为定价锚的豆油对油脂价格重心将提供较强支撑。

二、出口意外大增提振短线棕榈油,但产量持续好转压制中期表现

MPOB 11月报告迎来意外利好,出口超出预期,带来马棕10月的累库不及预期,提振短线棕榈油期价反弹。MPOB月报显示,马棕10月产量194万吨,环比增5.89%,略高于市场预期;出口147万吨,环比大增21.04%,显著超出市场预期;月末库存245万吨,环比增5.84%,低于市场260万吨左右的预估。

马棕10月出口数据亮眼,但或来自统计误差。船运机构预估的马棕9月出口在130万吨左右,但9月MPOB出口意外降至120万吨;船运机构预估的马棕10月出口在135-138万吨,10月MPOB出口则意外增至147万吨。综合9-10月出口来看,与船运机构的统计基本相近,暗示马棕10月出口大增或并非来自实际出口的显著好转,而更可能是统计船运机构和海关统计截止时间的差异,10月持续走低的国际豆棕价差也并不支持马棕出口大幅增长。

从当前产地出口形势来看,国际豆棕价差处于140-160美元/吨偏高区间,棕榈油掺兑有一定性价比。但气温降低不利于高纬度地区的棕榈油使用,且主要需求国中国及印度国内植物油库存高企,黑海地区廉价葵油挤占全棕榈油需求,这令短中期产地棕榈油出口增长面临较大压力。

产量方面,194万吨的单月产量创出2018年以来的高点,同比增幅进一步升至6.8%,暗示马来西亚种植园劳动力改善的效果正在逐步显现。劳动力改善不仅体现于对旺产期单月产量高点约束的放松,还包括养护增加对产量的促进,该趋势的延续或在一定程度对棕榈油价格的趋势性转强时点带来一些推迟。

若按6%左右的产量同比增幅来推,马棕年底将向270-280万吨去做累库,库存拐点尚需一些时间方可出现。不过,马棕10月出口的意外大增也并非没有意义,它在一定程度上降低了马棕库存水平重心,预计在短线走势上还是能为棕榈油带来一些提振,只是在马棕产量持续恢复的背景下,棕榈油反弹的空间暂难太高。

整体来看,市场预期美豆单产进一步上调空间有限,而马棕较好的出口也不具备太强可持续性,这导致虽然USDA及MPOB两份报告均出现超预期的情况,但未能给油脂带来太强趋势性。若无更多利好题材出现,此次油脂反弹或已接近尾声。在当前价格已较大程度消化油脂供应压力的背景下,没有进一步激化的供需矛盾令油脂期价波动并无明显趋势性,延续区间震荡对待。