热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

运力依旧相对偏紧,班轮公司再发6月中旬后船期涨价函。马士基发出6月中旬涨价函,上海-鹿特丹6月17号之后FAK报价为3325/6500;CMA6月中旬后亚洲至欧洲地区FAK报价涨至3700/7000,COSCO6月1日-6月14日报价涨至3700/6200。极羽科技线上订舱报价显示,2M联盟报价目前较高,马士基上海-鹿特丹6月11日船期报价为4927/6624;MSC上海-鹿特丹6月份船期报价为4520/7540;OA联盟中COSCO 6月份船期报价涨至3725/6225,CMA6月9日船期报价涨至4230/8060,EMC6月份船期报价涨至4585/6770;OOCL6月中旬船期报价涨至4050/7300;THE联盟,ONE6月份船期报价4186/8002,HMM6月份船期报价为3768/7106。

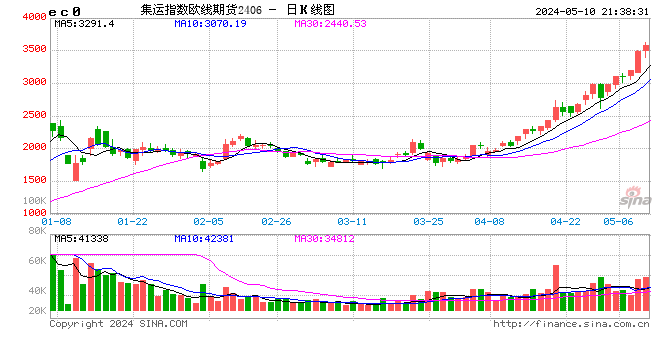

欧线报价频频上调,EC2406合约交割结算价格或突破4200点。5月24日上海-欧洲航线报价涨至3409美元/TEU,6月10日SCFIS或接近3900点,月底SCFI报价或突破3700美金/TEU,倒推6月17日SCFIS或突破4200点,考虑到EC2406合约交割结算价的计算原则,我们预估最终交割结算价格或突破4200点(6月合约交割结算价为6月10号、17号以及24号报价的算术平均值)。

8月合约仍有较强支撑,市场交易短期转向现货市场对于高价的接受程度,近期密切关注现货市场。近期涨价信息较多,涨价函中7000美金大柜大量出现,CMA以及ONE目前则报出8000美金的大柜价格。7000美金大柜折合SCFIS 4500点附近,8000美金大柜折合SCFIS 5000点附近。目前6月上旬市场实际成交价格落在6200美金/大柜左右(折合SCFIS3900点左右),8月合约距离交割也有所临近,关注点转向涨价函实际落地情况。近期运价的上行受运力供给端支撑较强,5月份船舶的交付情况不及预期叠加7月第一周前上海-欧洲实际可用运力仍低于2023年同期,供给端仍相对偏紧;随着时间推移,欧洲地区将迎来圣诞节备货季,需求端对欧线价格支撑将接过接力棒,需关注此轮欧洲地区圣诞备货旺季成色,持续跟踪。8月合约底部支撑较强,向上空间是否能够再度打开近期进入一段观察期。

套利层面可关注EC2408与EC2410合约正套。正常年份10月份价格均值低于8月份20%-30%之间,8月合约属于旺季合约,旺季合约目前仍存挺价预期,支撑仍在,10月份合约为淡季合约;运力仍在不断增加,供给端对远期合约的压力仍在;远期地缘冲突的不确定性会放大远月合约的波动。

核心观点

■ 市场分析

截至2024年5月29日,集运期货所有合约持仓85550 手,较前一日减少659手,单日成交55106 手,较前一日减少6481手。EC2502合约日度下跌6.39%,EC2406合约日度上涨1.52%,EC2408合约日度上涨1.59%,EC2410合约日度下跌1.74%,EC2412合约日度下跌5.02%(注:均以前一日收盘价进行核算)。5月24日公布的SCFI(上海-欧洲航线)周度上涨11.77%至3409 $/TEU, SCFI(上海-美西航线)上涨3.26%至5189 $/FEU。5月27日公布的SCFIS收于3368.61 点,周度环比上涨9.71%。

集装箱船舶绕行结构继续维持。经过苏伊士运河、曼德海峡以及到达亚丁湾的集装箱船舶数量仍处阶段低位, 5月24号通过苏伊士运河的集装箱船舶仅5.29艘(7日平均),日度经过集装箱船舶数量约1.9万TEU左右;到达亚丁湾集装箱船舶数量(7日平均)约为9艘,日度经过集装箱船舶数量约1.93万TEU左右。因集装箱船舶改道,通行好望角集装箱船舶数量大幅增加,7日平均通过数量约为19艘,前期日度通过中枢约在6-7艘之间。

地缘端需区分巴以和谈成功并不代表苏伊士运河通行迅速恢复。苏伊士运河的通行是一个“交集”条件,根据目前观察,须同时满足巴以双方和谈成功,在和谈成功的基础之上胡塞武装同意不在袭扰通行红海船舶,且在上述两个条件同时满足的情况下,还需要给班轮公司一定时间去调整船期。借用阳明海运前董事言论,如果红海危机有望解除,船公司需花3个月调整航班。

高频运力数据显示7月第一周之前运力供应仍相对偏紧。容易船期数据显示,WEEK21-WEEK27周计划运力介于 24万TEU-27万TEU之间,但是实际可用运力仍然相对较少, WEEK21实际可用运力仅为21.7万TEU,WEEK23、WEEK25以及WEEK27可用实际运力占计划运力分别为94%、85%以及84%。从总体运力来看,虽然远东-欧洲的总体运力投放环比增加较多(自去年12月中旬以来),但是从实际值来看,截至2024年7月第一周,2024年每周实际可用运力较2023年同期仍有所减少,大部分投放的运力被航线绕行所吸收,虽然集装箱船舶目前快速交付,但是我们预计上半年远东-欧洲实际运力供给仍受限。

5月份船舶交付进程不及预期,截至2024年5月26日,共计交付集装箱船舶189艘(119.3万TEU),其中12000+船舶共计交付46艘(合计73万TEU)。5月份目前交付集装箱船舶18艘(11.9万TEU),其中12000-16999TEU船舶交付3艘,17000+以上船舶交付1艘,8000-11999TEU船舶交付1艘。

风险

下行风险:欧美经济超预期回落,原油价格大幅下跌,船舶交付超预期,船舶闲置不及预期,红海危机得到较好处理

上行风险:欧美经济恢复,供应链再出问题,班轮公司大幅缩减运力,红海危机持续发酵引发绕航