热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

摘要

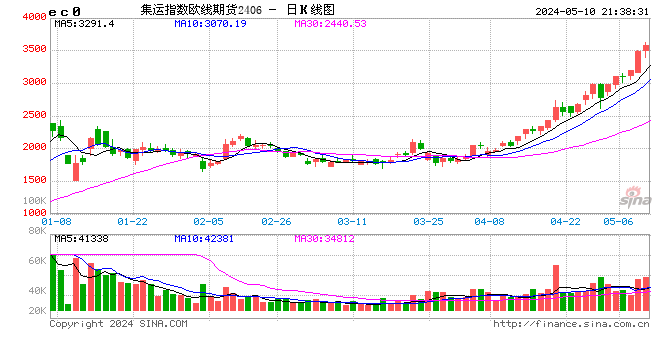

尽管全球集装箱航运市场在大量交付运力的影响下将长时间处于运力过剩的格局中,但是我们仍有较充分的理由相信美线会在今年迎来一个牛市。本文将从供需和全年重点事件对此进行分析。

一 从美国的需求说起

经历了2023年的极具韧性的表现后,市场普遍预期美国经济在2024年仍然是“软着陆”的情形,环比的走弱或在下半年到来,降息动作可能会发生在第三季度。

具体来说,虽然美国的通胀压力仍存,但究其原因是旺盛的需求导致。美国居民部门的资产负债表表现仍乐观,并未受到高利率的困扰,实际支出稳步增长,这是驱动美国经济大步向前的重要动力。然而,1月和2月的CPI数据显示美国的通胀水平依然顽强,美联储虽发出偏鸽言论但其在上半年经济仍过热时降息的概率或许不大,降息因此可能发生在下半年经济开始走弱时。

从库存的角度来说,美国自2023年11月开始正式进入补库周期,在企业仍对消费存在乐观预期(如上文所述)的背景下,整体库存水平触底反弹,这将释放2023年被高库存抑制的需求,为今年美国需求的持续上行行情再添一把火。而具体从大类和行业来看则更能增强对北美航线需求端向上攀升的判断的信心:本轮补库发生在偏下游的批发和零售领域(图1),且批发商是绝对的主力军;汽车、家具和服装行业的库存反弹最为明显——正是美国从亚洲以集装箱形式进口的主要商品。因此,2024年美国进入的主动补库周期无疑是北美航线需求端的强劲推动力。

最后来看美国进口集装箱的实际表现如何:美国1-2月进口集装箱量为441万TEU,同比增长16.0%;且根据美国零售协会(National Retail Federation, NRF)的预估,美国1-7月累计集装箱量将达到1334万TEU,同比增长7.3%。——这算是给全年开了一个不错的头。

因此,基于上述逻辑,无论是美西还是美东航线,运价在今年都将持续受到来自强劲需求端的向上驱动力。(风险:美国大选影响财政政策,高利率引发流动性风险,通胀顽固使美联储态度转鹰等)

二 、全年重点事件梳理

对于看多全年美线运价的逻辑,除了第一部分讲述的基本面逻辑外,以下4件可预见的重点事件绝对不可忽视,每一件都很可能推动价格的迅速上行。

(1)巴尔的摩港事故

3月26日,马士基租用的一艘名为Dali的集装箱船撞上马里兰州巴尔的摩市的Francis Scott Key大桥,直接造成了大桥的坍塌,造成了严重的人员和经济损失。事故发生后,马里兰州和美国交通部宣布巴尔的摩港口的航线无限期关闭。不仅如此,Maersk, MSC, CMA 和Evergreen都迅速反应,表示暂停与巴尔的摩港有关的服务,直到港口重新安全开放。

巴尔的摩港不仅是美国最重要的进出口码头之一和美国第二大的煤炭出口港,也是美国东海岸集装箱基本港之一,对美国的经济以及与各大经济体之间的贸易有着十分重要的作用。2023年,巴尔的摩港的贸易总金额达808亿美元,包括110万TEU的集装箱、130万吨滚装机械、117万吨货物和85万辆汽车和卡车。巴尔的摩港突然的关闭很可能将对北美航线的供应链条造成不可忽视的冲击。

远东-北美东海岸共有25条航线,其中2M联盟7条,承运独立运营3条;海洋联盟运营8条,成员独立运营1条;THE联盟运营5条,成员独立运营1条,运力规模约20万TEU。根据容易船期统计的数据,3月底至4月取消挂靠巴尔的摩港的船有13艘,属于2M联盟的一条航线、海洋联盟的一条航线以及Zim独立运营的一条航线。巴尔的摩港的无限期关闭将短时间内使本应该通往该港口的集装箱流向纽约、新泽西或费城等港口,虽然并不会大幅抬升美东航线运价,但是依旧会导致港口处理费用的增加以及公路和铁路运输运费的增加,并传导到货物身上。因此,若该情况持续恶化,持续时间大于3-4周,美东航线的涨价将会出现;且若部分货主选择从美西航线进口货物的话,美西线运价将会受到短暂货量的上行而走强。

(2) 巴拿马运河干旱

Gatun Lake的水位存在明显的季节性,一般在二季度时为全年最低点。根据图4可知,目前Gatun Lake的水位在80.5英尺,低于过去5年83.9英尺的均值水平;而在4-5月则会在80.1~80.2英尺间浮动,也低于过去5年的82.5~82.9的均值水平。截至2024年1月,巴拿马运河的通行船位为24个,远小于均值36个。换言之,巴拿马运河干旱造成的供应链不畅已成为一个长期的难题,并将在未来的两个月时间里继续恶化,叠加上红海危机造成的苏伊士运河无法通行,货量的从东向西移动将进一步推升美西运价。当然,美东供应也会同样受阻,且同行巴拿马运河的附加费也会对美东运价产生有力的支撑。

(3)东海岸港口的罢工

历史上多次美国港口工人罢工造成的港口关闭和拥堵都会造成很大的经济影响还有社会影响,毫无疑问,大规模的罢工都推动了运价的上涨,港口工会的力量绝不可小觑。

国际码头工人协会(International Longshoremen’s Association, ILA)和美国海事联盟(United States Maritime Alliance , USMX)之间的劳动合同将于9月底到期。ILA代表着约7万名码头工人,而USMX代表着36个沿海港口的雇主——包括美东基本港中的三个: 纽约/新泽西港、萨瓦纳港和休斯顿港。因此,一旦罢工发生,甚至仅出现了罢工的前兆,货主就很有可能提前将货物转运至西海岸,推升美西线的运价;而美东港口的关闭造成的拥堵也会使美东运价上涨。疫情期间西海岸的大罢工就是最近的例子,每次都会让市场产生极不安的情绪。

(4)潜在的贸易战

2024年美国最大的事件之一是总统选举,现任总统拜登和前任总统特朗普已经锁定了两党的候选人名额。若最终特朗普重回白宫,毫无疑问,市场对其上台后重启激进的贸易保护政策充满了担忧。

回顾2018-2019年,从图6可以看出,远东-北美航线在进入2018年7月后便直接快速上行并一直保持进入年底;价格在进入到2019年后逐步回到低位并窄幅震荡。而远东-北欧航线并没有出现与北美航线相同的走势。不难看出,中美贸易战对美线运价存在十分直接的影响:在2018年7月,货主为了避免贸易战可能存在的风险,纷纷选择提前出货;同时船公司也相应缩减了部分运力以应对贸易战带来的不确定性,并利用正好是旺季的机会成功提涨了价格。北美航线运价因此在下半年走出了十分强劲的上涨行情。而在进入2019年后,因贸易战主要制裁的商品类型与集装箱货物关系不大,避险情绪过去,运价又重新回到了运力过剩的基本面,不温不火窄幅震荡。

因此,在有了2018-2019年的前车之鉴后,我们有充分的理由认为若特朗普再度当选美国总统并重启其激进的贸易保护政策,美线市场很可能再度掀起波澜,出现一波明显的趋势性上涨行情。

三、结论

上文分别从供需基本面和全年重点事件两个角度上对远东-北美航线今年可能走出超预期的强势走势进行了分析。未来市场仍存较高的不确定性,地缘政治的演变以及运力过剩等因素始终会对我们的结论产生偏差反应,需要持续的关注。

(塔林夫中粮期货研究院研究员 交易咨询资格证号:Z0012059)