热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

摘要

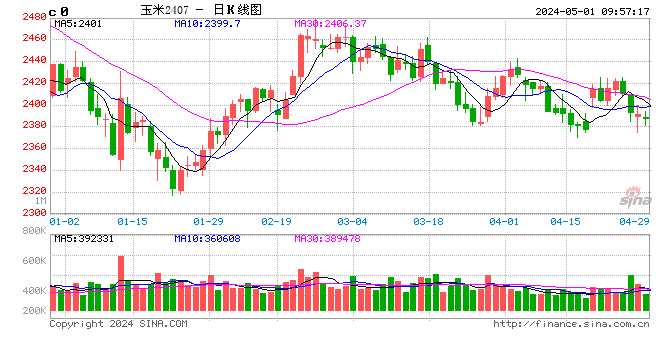

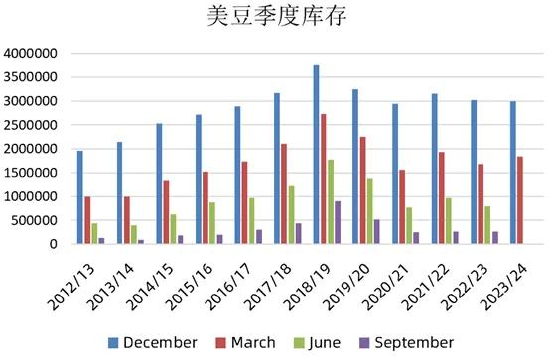

市场关注的新作种植意向报告发布,美国2024/25年度新作大豆种植面积为8651万英亩,符合预期;玉米种植面积为9003.6万英亩,低于预期。另外季度库存报告也已经发布,大豆3月季度库存为1.845亿蒲,高于预期;玉米3月季度库存为8.347亿蒲,低于预期。

本次报告主要是利多于玉米,对大豆影响略微偏空。在报告发布之后,CBOT玉米上涨3.7%,CBOT大豆短暂下跌之后又拉回,而大豆X和玉米Z的比价则由2.56下跌至2.49。本次面积报告对大豆的影响比较有限,8651万英亩和市场预估的8650万英亩基本一致,低于二月论坛给出的8750万英亩。如果按照同比来看,玉米减少了460万英亩左右,大豆减少了290万英亩左右,小麦增加了207万英亩左右,三个品种合计减少了540万英亩左右,这需要通过价格下跌之后种植意愿不及去年来解释。

图:美豆面积

数据来源:USDA、中粮期货研究院整理

季度库存报告也是大豆偏利空,玉米偏利多。按照同比来看,大豆的三月季度库存比去年增加0.16亿蒲,基本也符合正常。

图:美豆季度库存

数据来源:USDA、中粮期货研究院整理

从今年以来,行情的特点是针对预期的交易既快又充分,之前大家看到的全球供应增加,压力大,南美大豆漫山遍野的预期其实在年初之后就已经交易到价格中了,大豆价格在12块钱以下继续向下的空间还是相对有限,2024年全年的价格波动区间都不会很大。

旧的变量基本已经充分交易,还剩下一个尾巴就是巴西南部两个州开卖之后,存在第二波卖压,但是今年整个巴西的环境跟去年是截然不同的,卖货的能挺价,买货的也不着急,榨利好了很多但是还可以等一个更好的利润。因此即便说后续二次卖压能给降一点给个好价格,等国内一顿买买买之后又给买上去了。对于后边的二次卖压,巴西贴水能下跌的幅度有限,预计也只有几十个美分。

等巴西的二次卖压搞定之后,大供应的旧变量差不多就告一段落了,市场形成新的平衡,再去讨论大供应的问题其实也用处不大。这个时候价格如果想看到新的走势,那就需要新变量的形成。后续的新变量还是要在北美中去找,播种开始之后天气升水还是会给出,定产之前还存在太多的变数。

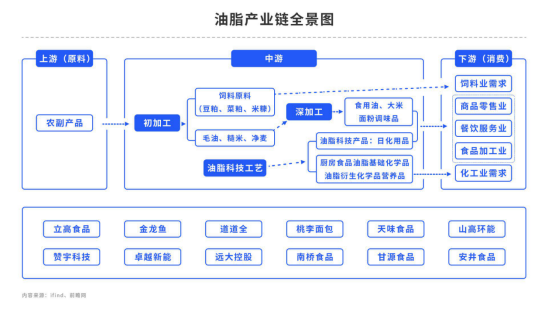

国内蛋白方面,和外盘的情况类似,但是价格的运行节奏比外盘更快。价格下跌之后做多的安全边际明显,豆粕和菜粕在底部的反弹走势又快又猛。虽然从供需格局上来看,大豆豆粕供应目前还是偏紧,但是后续到港增加之后累库还是会出现。菜籽菜粕库存持续表现比较宽松,去年年末到现在都表现出不缺货的特征,这也是我们看到豆菜粕价差持续走强的原因。如果按照供需和价格去对比,显然是有些不匹配的,主要原因还是对预期的提前交易所导致的。供需影响价格的传统规律在今年有些变成了价格影响供需。后期国内豆菜粕单边价格的回调可能比预想中更早到来也更快结束,那么未来可能存在的反弹也可能来的更早。

从节奏上来看,预计在二季度前半段,巴西大豆的第二波卖压对贴水的压力还将出现,但贴水的下跌幅度预计也会比较有限。二季度后半段至三季度前半段,南美的收割压力释放之后,北美的播种期开始,盘面压力减轻,并逐渐体现天气升水,价格预计震荡偏强运行。三季度后半段在天气逐渐明朗之后,盘面挤出天气升水之后还是会交易供应压力的增加,价格预计下跌。

(贾博鑫中粮期货研究院 油脂油料高级研究员 投资咨询资格证号:Z0014411)