热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

摘要

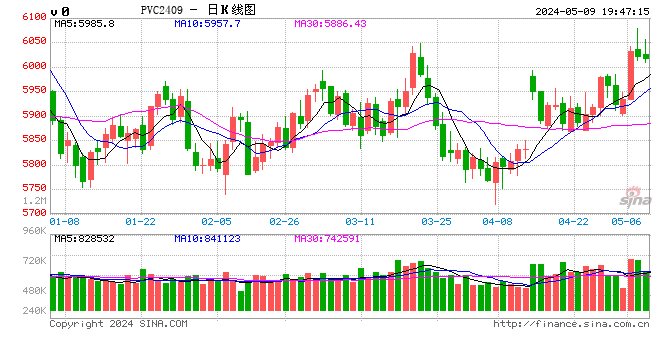

- 近期商品情绪尚可、出口接单改善对PVC有一定支撑,短期盘面反弹更多是交易预期。目前延续供应稳增而需求疲软态势,PVC高库存难以改善,仍需等待春季集中检修带来供给端减少,短期PVC持续上涨动力或有不足。

- 供给端稳定,关注集中检修到来

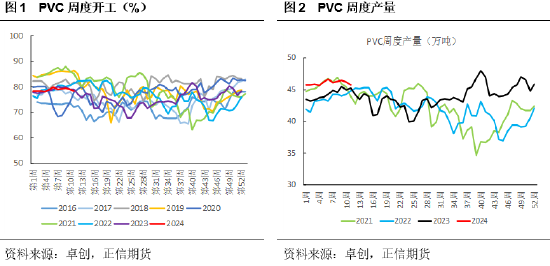

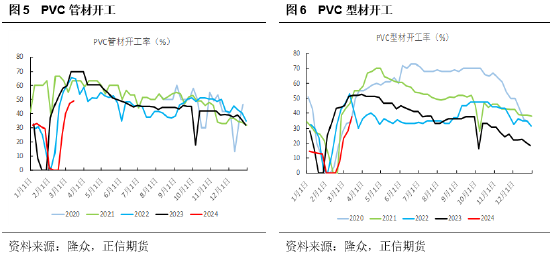

从PVC开工上看,一季度属于检修淡季,整体开工维持中性水平,不过由于2023年投产170万吨,产能提升使得一季度产量处于近几年同期偏高水平。不过二季度将进入集中检修季,往年4-5月检修较多,平均涉及产能1200万吨左右,检修损失量在40-50万吨。按目前第三方统计,今年4-5月预计检修企业产能在1000万吨左右,但按照行业检修习惯,虽尚未明确检修计划但仍存检修预期,预计今年检修损失量同比去年变化不大。虽然目前PVC单产品处于亏损,但烧碱/PVC一体化氯碱企业有盈利,所以今年仍以计划内例行检修为主,超预期的检修需要持续关注企业利润情况。

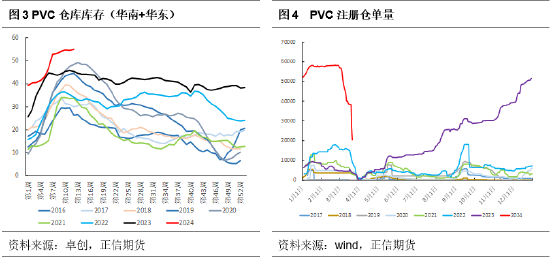

从PVC库存看,当前库存绝对量处于近几年历史同期高位,按照库存季节性规律看,每年一季度检修伴随着需求淡季累库,二季度则是上游检修伴随需求恢复逐步进入去库阶段。从中游库存(华东、华南)上看,虽总量处于高位,但华东和华南库存出现分化,华东同比大幅增加,华南却同比减少,主要在于华东运费较华南低以及华东交割库较多,虽然3月需要注销仓单,部分货源将流出,但更多也只是在其他仓库中流转。从社会总库存上看,目前下游制品企业终端订单不足,提货意向不高,所以库存更多在中游,并未真正去到下游。

总体看目前供给端仍将维持充裕状态,二季度PVC行业检修将常规性进行,超预期的可能性不大,但在集中检修支撑下,供应端逐步减量,社会库存也将随之下降,对PVC基本面有一定支撑。

- 国内需求未见明显好转,出口存改善预期

从终端地产1-2月数据看,国房景气指数延续回落趋势(2月为92.13),竣工、新开工、销售数据均同比下滑(1-2月竣工同比-21.1%,新开工同比-30.5%,销售面积同比-33.1%,高频数据显示3月地产销售数据依旧处于回落阶段),未来地产周期是否拐点仍需要关注销售端等领先指标数据。从PVC与地产拟合数据看,竣工端决定PVC的当下需求,新开工决定未来需求预期,而在2023年赶工周期下2024年竣工端存量项目将保持缩减,若新开工无法好转,PVC需求预期难以改善。

具体到PVC下游制品,目前软制品表现好于硬制品,主要还是在于地产终端订单同比减少,管型材企业开工积极性始终不高,尤其以华东主销区。传统的“金三银四”下游都会有一定的补库预期,但今年依旧受房地产及基建等项目新开工不足,PVC建材市场需求订单有限,下游维持刚需逢低采购为主,总体看2024年需要看宏观及地产政策预期能否落到实地,带动PVC下游需求实际改善。

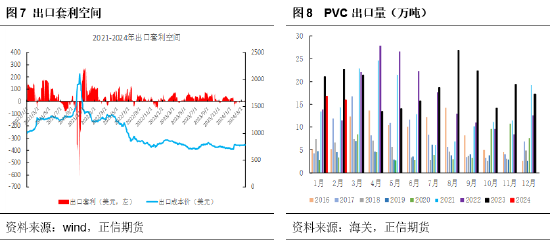

国内需求虽然表现不佳,但出口起到底部支撑作用,1-2月出口合计32.91万吨,同比减少24.84%(2023年初更多在于国内现货涨价,海外存在提前补货),但2月春节假期过后,台塑的3月报价上涨30美元/吨,国内PVC出口价格优势有所体现,国外客户采购积极性提升,出口接单阶段性放量对现货价格起到了支撑的作用,3月台塑的4月报价再度上调10美元/吨,出口接单再度好转,市场对于未来出口仍有期待。由于出口交付的时滞,2-3月出口接单体现在3-4月的出口量,届时出口量数据预计环比将提升。此外国内出口地主要是印度,预计今年出口印度的仍将占到国内出口量的50%左右。

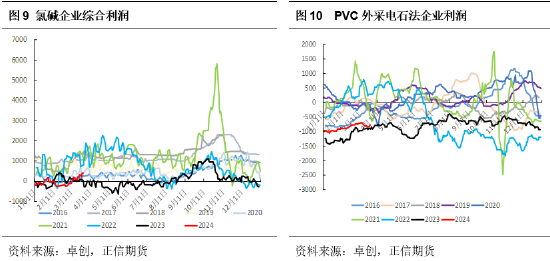

- 成本端更多在于底部支撑

由于PVC氯碱一体化装置占比较多,因此虽PVC单产品延续亏损状态,但在烧碱利润支撑下,上游并未出现较大面积减产,在目前行业处于供需相对宽松背景下,以氯碱一体化利润作为成本端支撑考虑。以今年一季度为例,虽然PVC价格延续低位,外采电石的PVC单产品处于亏损,但烧碱利润补充,行业开工处于同期高位,到了3月烧碱价格反弹,烧碱-PVC的一体化盈利状况改善,行业并未有太多的意外检修。即将进入4月,PVC集中检修到来,部分企业可能存在外销电石状况,此外电石供给端逐步恢复以及兰炭价格下行,后期电石价格或有小幅回落的可能,使得PVC单产品的亏损将有所减少,而烧碱4月仍存有涨价预期,氯碱综合利润维持下预计集中检修期间更多是常规性检修,超预期检修出现的可能性不大。

按正常年份来看,4-5月通常伴随上游检修及下游需求改善,市场逐步进入去库阶段,现货价格重心有望抬升,然而从2021年开始的这轮地产调控周期下,在2022年的4-5月以及2023年的4-5月需求均被证伪,取而代之的是社会库存并没有如期去化,反而是库存在集中检修减弱时候(4月底左右)再度累库,期现均下行。对于今年而言,若后期需求未能如期改善,届时预期证伪下,可能价格再度回落,这时成本支撑可能才将再度显现。总体来看,由于当前估值相对偏低,PVC表现弱势时,成本端底部支撑再度显现(现阶段并未如2021年电石上涨带来的成本支撑)

- 结论

近期商品整体情绪尚可以及出口接单改善对PVC市场有一定支撑,短期盘面反弹更多是交易预期,然而从基本面看,目前国内延续供应稳增而需求疲软态势,高库存局面或暂时难以改善,后续或仍需等待春季集中检修带来去库,短期PVC高位震荡为主,持续上涨动力或有不足。二季度若无明显刺激政策出台,内需难以改善下,届时当集中检修边际走弱时PVC将再度走弱势基本面逻辑,但成本及出口端依旧将给予底部支撑。

免责条款

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。我们力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,投资者据此做出的任何投资决策与本公司和作者无关。

本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为正信期货研发部,且不得对本报告进行有悖原意的引用、删节和修改。