热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:饲料行业信息网

美国是全球第二大猪肉出口国、第三大猪肉生产国,主产区位于中西部地区,如爱荷华、明尼苏达、北卡罗莱纳、伊利诺伊和印第安纳州,美国生猪产业繁荣发展的背后是不断完善的养殖体系。美国生猪养殖产业自20世纪60年代起开始了一系列的变革,生猪养殖产业也逐渐规模化并走向成熟。而在规模化的进程中,美国猪周期的特征也开始了演变。本文对美国猪养殖产业的规模化进程进行了简单的讲述,并且复盘了1994年以来的4次美国猪周期。

A 猪周期的成因与影响因素分析

生猪是典型的周期性行业。猪周期的形成,其经济学理论基础是著名的蛛网效应。简单来说,当某种产品在第一期中供小于求时,价格上升,第二期必定生产增加,价格下降;由于第二期价格下降,生产减少,又引起价格上升;再引起第三期生产增加,价格又下降。这种理论主要运用在农产品市场分析上,因为行业本身供需体现存在时间上的错配,而每个生产者都认为当前的市场价格会继续下去,自己改变生产计划不会影响市场,从而导致供需无法得到很好的适配。

每轮猪周期初期均由于市场存在供需缺口,引领猪价小幅上涨,养殖户呈现观望情绪,谨慎入场;随后伴随母猪少量补栏,在缺口无法快速得到补充的前提下,猪价保持较强的上涨势头,资金开始大量涌入,补栏积极性被调动,供应随后不断增加,并超过原本的市场需求,猪价下跌;在无法保证利润甚至亏损的前提下,行业内开始淘汰母猪,生猪产能下滑,供应减少,缺口再度显现,猪价触底反弹,基本为一轮完整的猪周期。

生猪从产能增加到肥猪出栏,一般需要18个月的时间,二元母猪从出生到可以第一次配种一般需要7—8个月时间,妊娠期约114天(4个月),仔猪从出生至育肥出栏约6个月时间,且由于母猪一般第一胎分娩成活率不高,所以真正有效产能增加的时间还会适当拉长至两年左右。也正是由于这个原因,从价格上涨开始增加产能,到出栏供应增加,市场有着很长的时滞(2年)。按照蛛网理论的假设,完全竞争下,每个生产者都认为当前的市场价格会继续下去,自己改变生产计划不会影响市场,如果在价格上涨至一定高度时,每一个人都去补栏母猪和生猪,那么可以想象两年后市场的供应量会多么巨大,从而大幅打压价格。这种补栏所需要的时间也解释了为何一般生猪周期均在3—4年。但随着整个行业规模化程度不断提高,补栏的盲目性有所下降,猪周期有拉长的迹象。

相较于美国、加拿大、法国等国家,我国猪周期曾十分明显,主要原因在于行业集中度不高,散养户主导市场。2017年,美国前7大生猪养殖企业占据了其国内40%的市场份额,而到2019年我国前20大养殖企业出栏量仅6208万头,尚不足全国总出栏量的12%。由于散养户不论从资金、管理还是从技术上来说都处于劣势,对价格和市场的预判存在片面性,因此常常出现供应和需求上的严重错配,进而导致明显的周期性价格。同时,由于市场上风险因子多变(尤其是疫病影响),散养户抵抗风险的能力较弱,一旦风险释放,常常出现大面积连坐似的蔓延,往往会进一步增加猪周期的波动率。

然而非洲猪瘟发生以来,我国生猪市场发生了巨大改变,头部养殖集团投入大量的资金占据市场份额,我国生猪市场也由散户主导的市场格局变成了规模场的格局。自2021年之后,我国生猪周期规律出现了很大变化,市场产能更替加快,规模场对于产能的管理也由散户的粗放型转为更有战略性的操作,对猪价趋势的判断也增加了更多难度。截至2023年年底,根据机构的统计数据,我国上市企业母猪存栏已经达到国内总量的28%,母猪在1000头以上的企业产能已经占据了全国总产能的57%,并有进一步扩张的趋势。美国生猪市场的发展与我国存在一定的相似性,因此了解美国生猪周期的演变,对于我们判断未来国内生猪市场的发展趋势有着重要的借鉴意义。

B 美国生猪产业规模化演进过程

美国是全球第二大猪肉出口国、第三大猪肉生产国,主产区位于中西部地区,如爱荷华、明尼苏达、北卡罗莱纳、伊利诺伊和印第安纳州,美国生猪产业繁荣发展的背后是不断完善的养殖体系。1990年以来,美国的生猪养殖场数量大幅下降,大型养殖企业凭借更有效的生产养殖模式使规模不断扩大。另外,越来越多的大型企业专注于生产过程中某一阶段的深耕细作,替代了原来小型养殖场从出生到屠宰的“一站式”传统养殖方式。特别是在20世纪末期,小型养殖场数量急剧减少,每年运营小于1000头的养殖场,1988年产出占全美生猪产出的32%,而到2000年已缩减到2%;每年运营大于50000头的养殖场的产出,则从过去的7%增加到51%,背后的主要逻辑就是养殖场规模对利润的影响不断扩大。

美国生猪养殖产业自20世纪60年代起开始了一系列的变革,总体表现为产业链的横向兼并和纵向整合,生猪养殖产业也逐渐规模化并走向成熟。而在规模化的进程中,美国猪周期的特征也开始了演变。本文对美国猪养殖产业的规模化进程进行了简单的讲述,并且复盘了1994年以来的4次美国猪周期。

美国生猪产业规模化进程

随着去散户化逐步推进,美国猪产业的规模化进程总体可以分为三个阶段:散户阶段(20世纪80年代以前)、规模化加速阶段(20世纪80年代至20世纪末)、规模化深水期(21世纪至今)。

散户阶段

这一阶段美国生猪养殖行业中生猪存栏结构仍以500头以下散户为主,而由于散户的非理性决策,从生猪养殖者开始对生猪盈利能力的变化做出反应到猪肉生产水平出现实际变化,会有相当长的时间滞后,导致市场出现剧烈的动荡。该阶段规模化主要以散户大量退出为主。根据USDA的数据,美国存栏500头以下的散户数量从1964年的107万减少到1982年的30万,500头以下存栏占比从90%下降到不足50%;同时500—2000头的中等规模养殖场快速增加,存栏占比从10%增长到40%,具备成本优势的规模企业逐步将高成本散户挤出市场。

规模化加速阶段

20世纪80年代至20世纪末,美国生猪养殖的规模化进程开始加速,大量散户的退出释放了巨大的市场空间,许多养殖场与下游屠宰公司以及个体养殖户开始通过销售、生产合同建立稳定联系,横向兼并以及纵向整合的持续进行导致诸如史密斯菲尔德在内的养猪巨头雏形初显。根据USDA的数据,这一时期美国5000头以上的猪场产能占比从1993年的18%增长至2000年的66%,年平均增长6.86个百分点。截至2000年年底,美国500头以下的猪场产能占比仅约为8%。

规模化深水期

这一阶段美国生猪产业集中化已达到一定程度,规模化进程虽然仍在持续但已经进入减速阶段,养殖场数量也基本保持稳定。根据USDA的数据,2001—2008年,美国5000头以上规模的养殖场产能占比仅从47%提升至56%,年平均增长1.29个百分点,基本保持平稳。

美国猪周期复盘

通常,从生猪养殖者开始对生猪盈利能力的变化做出反应到猪肉生产水平出现实际变化,会有相当长的时间滞后。当生猪收益增加时,由于养殖户的非理性决策,不会立即做出扩大或进入生猪业务的决定,通常需要3—6个月较好利润后才全面扩大种群;而猪价处于下跌周期时,特别是设施投资较大和专业化生产时,生猪养殖者往往不愿迅速减少他们的种猪群,可能需要 5—6 个月亏损才会带动猪肉产量下降。一般来说,一个完整的猪周期为3—4年,而随着美国生猪产业规模化进程不断推进,生猪养殖集中度提升、纵向整合力度加大,大规模生产和大量资本的参与导致生产者无法在生猪价格下跌时期限制生产,供应波动幅度减小。猪价虽仍呈现振荡的情况,但猪周期总体呈现延长的特征,外部原因也逐渐成为影响猪周期的更重要因素。

下面复盘最近的4个美国猪周期:

1994年11月至1999年3月(周期长约4年)

1991—1994年,这一时期美国生猪养殖产业规模化快速扩张,生猪存栏量大幅增长,产能过剩导致猪价下跌,直到1994年美国粮食价格大涨才开始新一轮的去产能,下行周期也随之结束。

1999年3月至2002年12月(周期长约4年)

1997—1999年,随着粮食价格的回落,猪养殖饲料成本降低,生猪养殖产业规模化持续推进,能繁母猪的存栏量出现上涨,猪肉价格也随之回落;2000年后,随着环保压制的影响,以及规模化进程进入减速阶段,产能出现下降,猪肉价格又迎来了新一轮的高点。

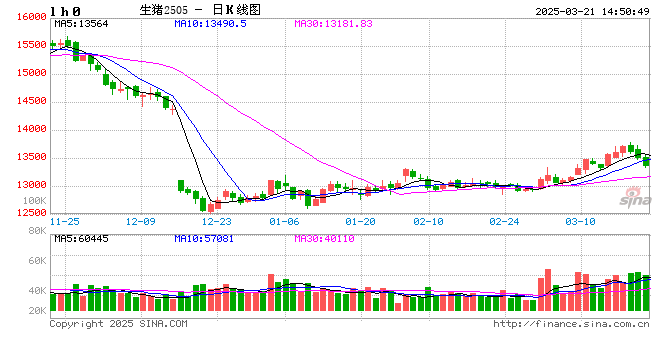

2002年12月至2009年9月(周期长约7年)、2009年9月至2020年6月(周期长约11年)进入21世纪,美国生猪养殖产业规模化进程进入深水区。合同生产方式下的母猪存栏量长期处于相对平稳的状态,这一时期生猪价格变动除了受供给端产能影响外更多受需求端牵制,如季节性旺盛需求、出口量变动及疫情状况。例如2008年上半年,行情下跌主要是因为受美国国内经济危机影响,居民的猪肉需求下降;2009下半年,亚洲暴发H1N1疫情,导致美国猪肉出口量锐减,国内供给过剩加重,市场行情短暂向下;2014年,受美国仔猪流行性腹泻和全球性的粮食价格暴涨的影响,猪肉价格到达历史性高点;2020年受新冠肺炎疫情的影响,美国猪肉出口受阻,在疫情初期出现了短暂的下行周期,而随着美国受疫情影响出现劳动力短缺,猪肉供应链受到影响,2021年美国猪价再次迎来暴涨。

C 对我国生猪市场发展的启示

目前我国生猪市场的发展状况与20世纪90年代美国生猪市场的发展状况相近,生猪产能快速向头部聚拢,而与此同时,行业亏损磨底时间拉长,市场上下游进一步绑定,整体养殖利润较猪周期大幅波动阶段出现收窄。短期来看,我国生猪市场向头部靠拢的趋势尚未结束,未来行业仍有较长一段时间的磨底阶段,而在这个过程中,优势企业能否实现成本上的优化,是生存下来的根本所在。整体来看,随着利润收窄,成本端的敏感度也将更为明显,对猪周期的影响也会持续加大,尤其是饲料成本的影响比重加大。