热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

沐甜科技

一、2月供需数据:偏好的产销结构对冲需求淡季

(一)全国:产销双减,总体榨季运行态势良好

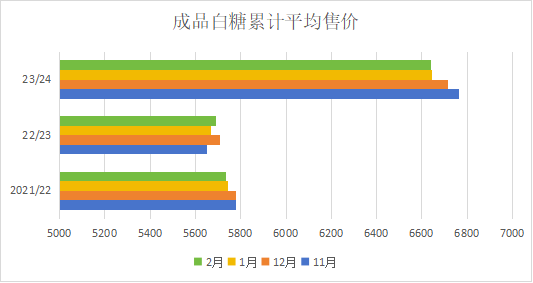

截至2月底,全国共生产食糖795万吨,同比增3万吨,累计销售食糖378万吨,同比增加41万吨,累计销糖率47.5%,同比加快5个百分点,当月产糖208万吨,同比减17万吨,销糖66万吨,同比减34万吨。从数据上看,2月份我国产量不及预期,销量如预期减少,从产销率看,销售进度良好。但销区库存普遍不高,节前采购以春节刚需为主,3月应有一小波补库需求,但由于正处淡季,销量或偏中性。

截至2月底,全国制糖工业企业成品白糖当月销售价格6562元/吨,与上月基本持平,同比上涨808元/吨;累计平均价6639元/吨,同比上涨947。虽然成本上升,总体看制糖企业依然小有利润,但北方糖厂由于原料价格过高,盈利难度远大于南方企业。

(二)广西:糖厂可售糖源少于预期,对价格形成支撑

2月广西单月产糖仅144.7万吨,甚至少于去年大减产年,累计产糖518.49万吨,仅比去年多14万吨,这让市场对广西增产多少再次产生分歧。由于连续低温阴雨,广西甘蔗糖份累积情况远差于预期,产糖率仅12.02%,远不及市场12.1%的预估数。后期广西若甘蔗总产量符合市场预估的5000万吨,将还有600来万吨甘蔗可以榨,按12.1%的产糖率,广西产量或许也只在600万吨左右。因此,广西产量不及预期,销量符合预期,在一定程度上给了糖企信心支撑,现货价格表现抗跌,甚至个别产销率高的糖企略显惜售。总体看,在国内供应以广西糖为主时,广西稳价的意愿偏强。

(三)云南:境外甘蔗入境不畅,保持顺价销售

由于春节放假、境外甘蔗入境不畅、天气等原因,云南的产量更是不及预期,虽然收榨时间晚于广西,但市场也开始怀疑云南是否能够产210-215万吨。从产销率和库存看,产销进度也依然偏好,糖企心态平稳,顺价销售,报价基本与广西糖接近。

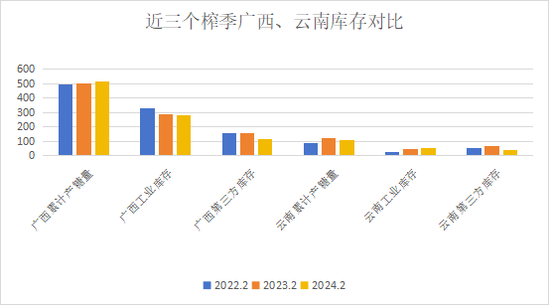

(四)第三方库存:库存大幅减少,增产未形成压力

从上图看,广西无论是工业库存还是第三方仓库库存都少于去年同期,实际上由于糖厂积极销售,加上产量增加不及预期,可售糖源甚至有可能少于去年同期,云南的情况也类似,总体看产区的库存偏少是毫无疑问的。但由于市场上存在看空预期,年后价格大跌、不少销区价格倒挂,叠加对糖浆等不确定糖源的担忧,即使库存偏少现货也暂时只表现为抗跌,缺乏大幅向上的动力。预计产区的库存结构会保持一个相对良好的状态,现货价格能否上涨需要市场态度的转变。

二、进口数据:预计基本持平

(一)进口及加工糖:进口预估较多,但加工厂开工率低

加工糖(中粮辽宁)与广西糖(南华南宁)价差

1、2月份的海关进口数据要3月中旬才发布,当前市场预估1、2月份进口量同比增加明显,目前预估数据最高达到了120万吨左右,但一般而言5月份才开始发放许可,进口可能以配额内进口为主,以3.7日价格估算,巴西糖配额内进口成本约5708元,配额外为7294元。但是,去年一整年,即使有配额内进口冲抵,一些加工糖依然亏损300/吨元或以上,因此当下虽然加工厂仍有少量库存,但加工积极性不高,整体开工率偏低。从价差看,加工糖主流报价依然高于广西糖5、6百元,可见当前加工糖并不愿低价与国产糖竞争,对市场的冲击有限。

(二)糖浆及预拌粉:1-2月总量预计偏少,3月开始增多

1月由于泰国产糖量还不大,2月由于春节加上糖浆折糖售价在6200以上,进口糖浆的量比较少,而预拌粉虽然使用范围更广,但由于与白砂糖的同质化竞争更明显进口的管控更严格,总体量也不大。预计两个月糖浆、预拌粉的进口量在10-15万吨左右,或者再少一些。但3月后,据传泰国新增了7家糖浆厂,预计产量增加会导致进口增加,可能月度糖浆进口在10万吨左右,有一定程度的放量。预拌粉估计在5万吨上下,放量较难。据销区商家反应,糖浆和预拌粉的销量都不错,特别是在产销区价格倒挂时期,因此还是要密切关注糖浆等糖源的进口情况。

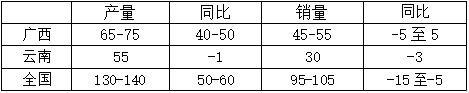

三、2月产销预计:产量增幅减少 销量预计平稳

产量预估:若广西仅有600-700万吨蔗可榨,按12.05%-12.1%的产糖率计大概可产80万吨左右,3月份为广西收榨高峰,预计产量在65-75万吨左右,毕竟是增产年景,与去年大减产比3月产量有较大的增加。云南除境外甘蔗入境时顺时不顺利外,其它生产偏正常,预计产糖55万吨左右,基本与同期持平。加上广东仍有10万吨左右产量,预计全国产糖量在130-140万吨左右,总产糖量预计在1000万吨左右。

销量预估:春节前备货多为刚需采购,商家库存普遍薄弱,即使有部分库存节后也陆续消耗,但由于节后价格大幅下跌,产销区出现倒挂,导致销区难以有效补库,多是边采边售,依然不敢多留库存。据了解,即使是大贸易商,由于长期趋势看空为主,大部分库存也远小于同期,但无论怎样市场的刚需依然存在,即使不放量,广西正常的销量也应在40万吨左右,考虑到库存薄弱,预计在45-55万吨,云南销量平稳,则全国销量95-105万吨左右。

库存:由于产量不及预期,后期库存小有增加但不改变国产糖产销进度较快,可售库存小于预期的局势,只要后期消费不明显减少,国产糖的正常消化就不是问题。

四、月度观点:缺乏趋势性题材 价格区间震荡

SR2405合约价格震荡区间:6200-6600,核心区间6250-6400

现货价格区间:6350-6550

从当前看,国内并没有明显的利空因素,甚至产销库存还偏好。但是,国外情况难以判断,外盘止跌一是因为巴西下榨季估产存下调空间,二是对印度和泰国维持减产预估,从迪拜糖会传出的消息,有机构开始预估24/25榨季仍存缺口。可是,一季度贸易流维持过剩判断,二季度如何需等待更确切的产量数据,外盘总体上涨动力不足。虽然国内基本面情况好于外盘,但3月淡季导致现货上涨动力不足,市场也担忧外盘下跌导致进口敞口打开,再加上糖浆和预拌粉进口预期增多的压制下,上涨也是阻力重重。相对确定的,一是库存偏少使得现货价格抗跌,二是由于基本面略好于外盘国内期价或比外盘表现抗跌,三是如果外盘能够企稳或继续反弹,国内或许能够震荡至区间上沿。总体看,没有确定性的消息,缺乏形成趋势性行情的动力,价格以震荡为主。

关注点:

1、3月补库更多是随需随补,放量成交的可能性不大,当然一旦放量将对价格形成明显利多。

2、印度、泰国逐步明确的产量对市场的影响。

声明:此文章为特约撰稿人提供,沐甜科技登载此文旨在传递更多业界资讯,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。对使用文章信息所引起的后果,沐甜科技不做任何承诺。投资者据此操作,风险自担。未经沐甜科技授权,任何单位、媒体和个人不得对本文全部或者部分转载。如需转载,请与0772--3023699联系;经许可后转载务必请注明出处,并添加源链接,违者沐甜科技将依法追究责任。