热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

期货日报

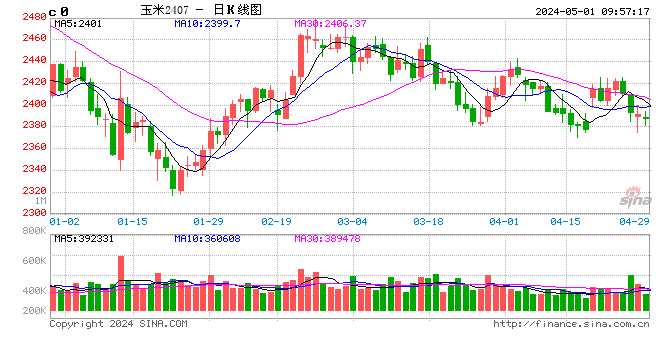

由于进口饲用谷物到港量下降,国内饲料企业在2024年一季度将提高对国产玉米使用量。同时,参考国内农户玉米售粮进度,当前玉米市场售粮压力相较于节前明显下降。

自3月2日以来,玉米市场价格从上涨开始转为振荡走势,当前锦州港玉米集港价维持在2350—2380元/吨。综合评估未来一段时间玉米市场供需基本面及玉米政策等因素,我们认为玉米市场价格整体处于振荡偏强格局,建议玉米市场参与者等待逢低做多机会。

一季度进口谷物减少

参考中国海关数据,2023年10月—12月我国进口谷物(玉米、高粱、大麦)数量分别为388万吨、535万吨、793万吨,到港量处于历史高位。与此同时,参考美国农业部及路透等咨询机构数据,2024年1月—4月我国进口谷物(玉米、高粱、大麦)到港量预估为409万吨、359万吨、239万吨。由此可见,2024年一季度我国进口谷物到港量环比明显减少。由于进口饲用谷物到港量下降,国内饲料企业在2024年一季度将提高对国产玉米使用量。

除此之外,参考国内农户玉米售粮进度,我们认为当前玉米市场售粮压力相较于节前明显下降。根据我的农产品网数据统计,截至2月29日东北区域农户售粮进度为60%,同比偏慢8%;华北区域农户售粮进度为55%,同比偏慢11%。就上述数据来看,今年农户余粮同比依然呈现偏多趋势,但考虑到今年国家玉米增储力度高于去年同期且鼓励央企入市收购等因素,我们认为短期农户卖粮压力应该低于此前市场预期。

下游存在刚需补库驱动

玉米市场下游消费主要集中在饲用和深加工两方面。一方面,从饲用需求方面来看,我们预估2023年10月至2024年3月玉米饲用需求呈现持平略降趋势。猪料在全部饲料占比中偏高,因此猪料的变动会直接影响饲料需求。根据农业农村部最新公布数据,截至2024年1月末,全国能繁母猪存栏量为4067万头,月度环比下降1.8%,同比下降6.9%。基于上述因素,可以推测10个月以后的猪料需求会显著下降。但是,需要说明的是,今年一季度的猪料需求是由去年二季度能繁母猪存栏量决定的。参考农业农村部的数据,2023年5月—7月全国能繁母猪存栏量分别为4258万头、4296万头、4271万头,同比变化分别为1.6%、0.4%、-0.6%。由此可以评估,今年一季度猪料需求同比不会太差。

另一方面,深加工玉米需求同比显著增加。参考我的农产品网数据,自2023年10月至2024年2月深加工消耗玉米量约为2708万吨,同比增加591万吨,累计同比增幅约为28%。分项来看,淀粉行业、酒精行业、氨基酸行业对玉米消耗量分别为1382万吨、894万吨、432万吨,同比增量分别为305万吨、198万吨、87万吨。与此同时,综合评估当前深加工企业加工利润及开机率水平,我们预估未来一段时间深加工企业对玉米需求量依然呈现小幅增加趋势。除此之外,当前饲料企业及玉米深加工企业库存水平处于中性偏低,依然存在刚需补库驱动。

结论

综合评估当前玉米市场供应与需求,我们认为2024年上半年玉米市场呈现振荡偏强格局。与此同时,从替代品角度看,玉米价格上涨空间会受到国产新麦压制,因此需要关注新作小麦市场预期价格。玉米市场政策依然会引导全年玉米价格走势。参考往年经验,需要关注农户售粮完毕之后,国家对玉米市场政策有无变化。基于当前玉米绝对价格及物料价差考虑,我们建议玉米市场参与者在风险可控的前提下可适当提高玉米头寸。(作者单位:中州期货)

本文内容仅供参考,据此入市风险自担