热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

媒体滚动

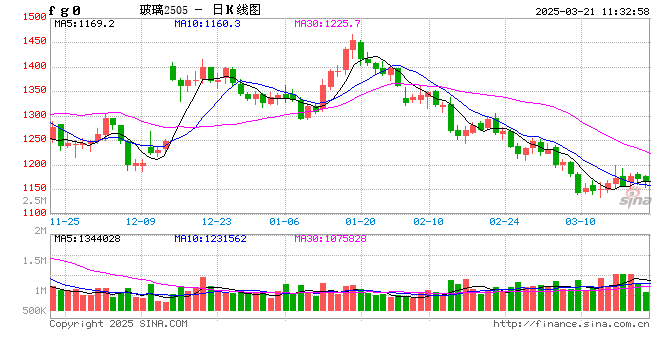

近期,玻璃期价持续走弱,本周三更是创出了4个月新低,这一表现让市场人士不禁感叹,说好的“开年红包”呢?

事实上,节后玻璃期货的持续走弱反映了市场的悲观预期和当前供需偏弱的现实。

“节后玻璃期货呈现振荡下行趋势。一方面,累库幅度偏高和成本下移令盘面承压,春节期间累库幅度较往年偏高,折库存天数21.7天,较上期增加6天。另一方面,地产高频数据回落,新房和二手房销售数据均处于低位水平,市场对地产信心偏弱。”国海良时期货分析师王晨希表示,宏观方面,2月最新LPR报价出炉,1年期LPR继续维持在3.45%的水平上不变,5年期以上LPR大幅下调25BP,至3.95%,远超市场预期。“这意味今年以来的存量房贷利率将不会在今年享受到本次LPR下调带来的好处,但有助于降低增量住房购买力的购房成本,推动增量购买力进入楼市。”他称。

“玻璃目前走势基本符合现实淡季的基本面情况。春节假期及节后累库、元宵节前下游深加工复工较少、天气因素导致物流运输不畅,整体盘面走势较弱。”新湖期货玻璃研究员姜秋宇称,周三玻璃期货增仓下行,这一表现的背后更多仍然是出于对玻璃需求的担忧。

国投安信期货高级分析师周小燕介绍,节后玻璃期价持续下跌,现货价格先涨后跌,以涨促销的效果较弱。市场接受意愿低,春节累库超预期,节后雨雪天气,加之补库意愿较弱,厂家持续累库。

“从产销数据看,年后以来各地产销逐步恢复,沙河地区产销一般,近期产销率在75%左右,贸易商按需采购,积极性不高;华东和华南地区产销尚可,在95%—100%。”王晨希表示,元宵节过后,下游加工厂进入集中复产阶段,原片采购刚需好转,但下游深加工厂新订单尚不充裕,以生产去年余单为主,刚需采购比较有限。

在中信建投期货能化高级分析师胡鹏看来,玻璃期货节前和节后交易逻辑的变化在于节前市场对政策利好的预期较强,节后市场回到供需现实的交易中,市场情绪和预期明显转弱。”他说。

“从基本面看,短期玻璃向下的驱动持续性并不强。”胡鹏表示,近期玻璃期价下跌,除受供需因素影响外,还受到市场情绪的影响。

采访中,期货日报记者了解到,主导玻璃后期走势的关键因素在于需求端的表现。

周小燕表示,玻璃加工厂陆续在正月十五左右复工,节后终端新增订单有限,较大型加工厂节前有一定订单储备,但中小厂订单不足。部分加工厂节前有备货,整体看,补库动力不足,加工需求仍在复苏过程中,仍未明朗。

“当前市场需求预期较为悲观,连续两年开工面积下滑大概率拖累2024年竣工面积,玻璃需求整体呈现下降趋势。悲观预期下,玻璃期价贴水现货运行或成为常态。”胡鹏称。

“就2024年上半年来讲,玻璃需求出现拐点的概率较小,地产竣工端仍然会延续完成2023年以来仍存的存量房保交楼和保交付工作。对于国家提出的‘三大工程’中的保障性住房、城中村改造所能带动的玻璃需求仍存,但这一部分需求实际量化到数据端的难度较大。”姜秋宇表示,后市仍需看地产相关政策的实际执行强度、地产资金这一核心问题是否能够得到有效解决。

展望后市,姜秋宇认为,玻璃需求拐点目前仍未来临,连续大幅下挫至生产成本线附近,中短期来看不可持续,在生产成本线附近仍可寻求逢低试多的纠偏机会。

“参考过去10年玻璃的估值,在供需矛盾不是特别突出的背景下,玻璃现货平均利润200—300元/吨是较为合理的估值。”胡鹏表示,按照200元/吨的利润进行测算,FG2405合约下方在1600元/吨附近或有较强支撑。在他看来,随着玻璃盘面估值压缩、期价贴水现货幅度扩大,玻璃期价继续下行的空间较为有限。进入3月后,玻璃终端需求有望逐渐恢复,需求端对价格的支撑将增强。