(原标题:华虹跻身A股年内最大IPO 2倍A/H溢价市场怎么看?)

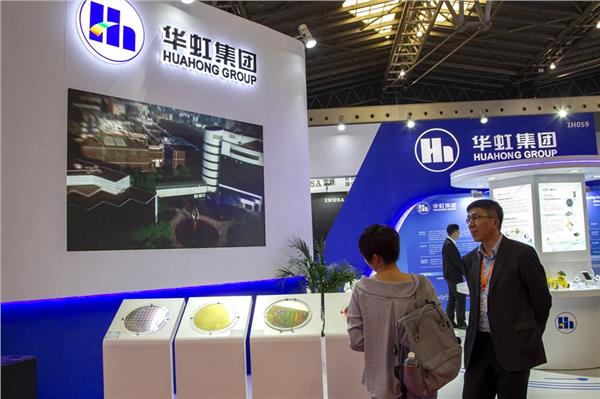

8月7日,随着上交所一声铜锣敲响,科创板迎来中国大陆第二大晶圆巨头——华虹公司(688347.SH)的上市。

华虹公司即华虹半导体公司,本次发行价为52元/股,发行的A股股票为4.08亿股,募集资金总额为212.03亿元,是A股目前年内最大规模IPO,也是科创板史上第三大IPO。

上市首日,华虹公司开盘价为58.88元/股,上涨13.23%,当日收盘价为53.06元/股,涨幅2.04%,市值910.45亿元。

华虹在半导体领域是一个如雷贯耳的名字,其是全球领先的特色工艺晶圆代工企业,也是行业内特色工艺平台覆盖最全面的晶圆代工企业,公司以先进“特色IC+功率器件”为战略目标。

虽然当下正面临半导体行业的周期性调整,但华虹持续扩大晶圆产能。据其招股书披露,公司本次募集资金将投向华虹制造(无锡)项目(12英寸)、8英寸厂优化升级项目、特色工艺技术创新研发项目、补充流动资金。

图片来源:IC photo

发轫特色工艺

华虹半导体成立于1996年,隶属于上海华虹集团。

当年,“909工程”正式立项,其核心任务就是要把我国的半导体产业搞上去。为了承担这个国家工程,1996年4月9日,上海华虹微电子有限公司正式成立,并于1998年更名为上海华虹(集团)有限公司。

这就是华虹成立的初衷,并且这个项目建立之初就朝着“市场化、商业化”的方向设计和发展。

在当时中国半导体整体落后的情况下,华虹的责任重大,压力也可想而知。

1997年,中日双方正式签订合资合同,合资成立上海华虹NEC电子有限公司。尽管是合资公司,但主要依靠中方自己经营。最终,华虹NEC选择以国内市场急需、设计难度较小、且能实现自主可控的特色工艺芯片作为切入点,以IC卡芯片、通信芯片等作为产品开发方向,并在这条路线上率先杀出了一条血路。

此后经过一系列股权重组,2014年,华虹半导体红筹股在港交所挂牌,华虹的8英寸制造平台实现上市。

2019年9月,华虹无锡一期12英寸生产线建成投片。这对于华虹来说具有标志性意义,这是中国第一条12英寸功率器件代工生产线,是当时中国最先进的特色工艺线,对推动中国集成电路产业高质量发展具有重要意义。

截至目前,华虹半导体已有三座8英寸晶圆厂和一座12英寸晶圆厂。

“华虹公司致力于深耕多元化特色工艺平台,持续优化制造工艺和器件结构,给客户提供独具特色的晶圆制造服务。”对于华虹的发展之路,华虹公司董事会主席兼执行董事张素心近日接受媒体采访时表示,特色工艺平台的丰富性是衡量晶圆代工厂综合实力的重要考量因素,其不仅体现在单一技术平台所涵盖工艺节点的全面性,也体现在单一工艺节点可应用于不同技术平台的多样性。

逆势扩张

这两年消费电子市场疲软,半导体市场出现下行趋势,不过,华虹半导体还是表现出不俗的盈利能力。数据显示,2020-2022年,华虹半导体实现营业收入分别约为67.37亿元、106.3亿元、167.86亿元;对应实现归属母公司的净利润分别约为5.05亿元、16.6亿元、30.09亿元。今年一季度,公司实现营业收入43.7亿元,同比增长14.90%,实现归属母公司净利润10.4亿元,同比增长62.74%。

整体来看,华虹半导体毛利率也在逐年提升。2020年-2022年,公司的主营业务毛利率分别为17.60%、27.59%和35.59%。

究其原因,华虹的业绩增长动能来自新能源汽车和工业市场。

21世纪经济报道记者注意到,华虹半导体通讯及计算机产品收入占比较小,且消费电子领域的主要芯片为MCU等芯片,整体受消费电子市场需求波动的影响较小。此外,工业及汽车领域的上涨也抵消了消费电子及通讯产品领域收入下滑。

针对当前的行业情况,华虹半导体总裁兼执行董事唐均君表示,尽管当前芯片领域低迷状态尚未改善,部分客户库存还处于较高水平,公司强化与包括新能源汽车在内的产业链客户的业务协同来更好地满足市场需求,以求壮大公司在非易失性存储器以及功率半导体等平台的市场供给,使产能利用率保持高位运行。

基于对下游需求的判断,华虹半导体与其他晶圆巨头一样选择了逆势扩张,本次募资项目就主要用于12英寸、8英寸晶圆项目的扩产。

对于此次扩产原因,华虹半导体回复21世纪经济报道记者称,“近年来,随着新能源汽车、工业智造、新一代移动通讯、物联网等新兴产业的快速发展,全球半导体行业市场规模整体呈现增长趋势。公司扩产需要与业务增长、下游市场增长前景趋势相匹配。扩产后有助于进一步扩大产能规模,增强研发实力,丰富工艺平台,以更好地满足市场需求、提升公司在晶圆代工行业的市场地位和核心竞争力。”

首秀表现

作为A股目前年内最大IPO,华虹从定价、申购到上市表现都受到市场关注。

从首秀表现来看,华虹科创板股价由开盘上涨超13%之后有所回落,截至收盘,涨幅收窄至3%以下。与此同时,港股股价收跌。

对比来看,华虹科创板首秀经受住了市场考验。针对这样一个超200亿募资的IPO,此前分析人士一度担心会对二级市场造成冲击。

科创板相对港股的溢价也一直受到市场关注,目前华虹A/H溢价仍超2倍。

针对此情况,一位资深市场人士对21世纪经济报道记者表示,“按以前经验来看,科创板已发行新股的A/H溢价普遍存在。华虹在定价之初,参考的是中芯国际的情况,后者A/H溢价接近3倍,对比来看,华虹的定价其实还是有所折价的。从募资结果来看,市场对晶圆制造的前景是比较认可的。”

而且,华虹此次发行新股中有50%进行了战略配售,也就是存在一定锁定期。

华虹半导体此前公布的战略投资者名单显示,共有30家投资者获得战略配售。其中,国家大基金二基金获配股数占本次初始发行数量的比例为11.85%,以25亿元获配金额排在首位。二者此前关系密切,今年1月,大基金以11亿美元联合华虹等四方成立了联营公司投建12英寸晶圆项目,也就是华虹此次科创板IPO募投项目的主要实施主体。

名单还显示,中国国有企业机构调整基金二期获配12亿元,获配比例5.66%;还有中国保险投资基金、中国互联网投资基金、浙江制造基金等长期资金参与。

另有多家半导体产业链公司出现在名单上,包括聚辰股份(688123.SH)、上海澜起红利、盛美半导体、中微半导体,获配金额分别是1亿元;安集科技(688019.SH)、上海硅产业,获配金额均为5000万。

更值得注意的是,除了众多半导体公司参投,上海汽车集团也出现在战略配售名单上,获配金额为1亿元。这从侧面反映出华虹在汽车业务上的收获。

关于此次科创板上市,华虹半导体相关负责人回复21世纪经济报道记者称,“晶圆代工行业是资本密集型行业,公司目前正面临新能源汽车、物联网、智能制造等下游科技产业升级带来的市场机遇。借助科创板上市的契机,公司有望在市场竞争中,投入大量的资金来进行工艺的研发、人才的引进与产能的提升,以进一步提高市场占有率、盈利能力以及可持续发展能力。”