热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 期货日报

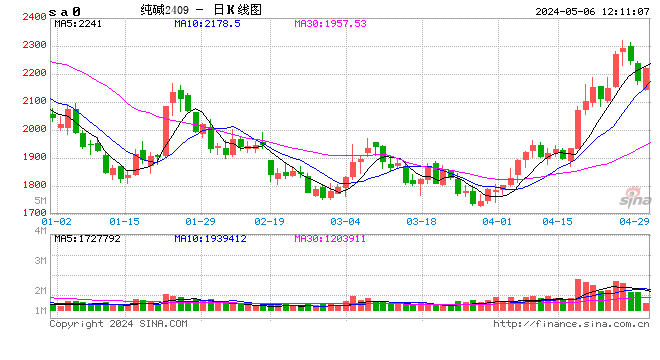

随着夏季检修季的结束,供给紧缺给纯碱盘面带来的扰动告一段落。目前纯碱行业开工率回到高位水平,新投产装置产量逐渐释放,叠加进口碱的陆续到港,碱厂累库明显,市场看跌情绪浓厚,现货价格高位回落。

周度供大于需

据统计,截至2023年10月19日,纯碱周度产量为70.08万吨,创年内新高。其中,轻质碱产量为30.82万吨,重质碱产量为39.26万吨,重质化率为56.02%。由于近几年纯碱的需求增量主要体现在光伏玻璃和浮法玻璃的产线增加上,轻质碱下游分布零散且增量有限,因此我们主要通过重质碱来分析纯碱未来的供需情况。

据统计,截至10月19日,光伏玻璃的日熔量为9.44万吨,对应重质碱周度需求量为13.22万吨;浮法玻璃日熔量为17.05万吨,对应重质碱周度需求量为23.87万吨。光伏玻璃和浮法玻璃对重质碱的周度需求总量为37.09万吨(以生产1吨平板玻璃消耗0.2吨重质碱计算)。当下重质碱下游周度需求量低于产量,另外9月纯碱净进口10.36万吨,10月仍有不少于10万吨的进口碱陆续到港,目前纯碱处于供过于求的状态。虽然未来重质碱的需求仍有增加空间,但年内远兴能源三线和四线计划投产,金山五线装置面临提负,纯碱的供给增量要大于需求增量,预计供过于求的格局短期不会发生扭转。

成本支撑薄弱

目前,碱厂加速累库以轻质碱累库为主,重质碱库存仍处于低位水平,因此报价相对坚挺。截至10月19日,氨碱法利润为1051.28元/吨,联碱法利润为1334.1元/吨。其中成本较高的制备方法为氨碱法,据估算,目前氨碱法成本在1550—1650元/吨,因此远月合约充分反映预期后在成本支撑上方振荡整理。但随着后续碱厂快速累库,现货价格加速下跌,盘面的成本支撑略显薄弱。

第一,由于纯碱行业近三年的利润十分可观,企业短期的亏损不会对经营造成太大的影响,为保持市场占有率,多数企业即使亏损也会维持开工,在碱厂持续累库下价格将不断下调,跌破成本支撑。第二,联碱法和天然碱法成本较低,占比增加,尤其是天然碱法,远兴能源全部投产后,我国天然碱法的占比将超过15%,而联碱法因为有副产品氯化铵可以售卖,综合成本也是低于氨碱法的,因此氨碱法的成本支撑不能作为未来行业定价低点。

价格维持低迷

目前,市场对于纯碱未来供过于求的供需格局争议不大,价格或在很长一段时间内处于低迷状态,直到产业达到新的供需平衡。一方面,需要需求端大幅增加匹配供给端的增量,这主要是靠光伏和浮法玻璃产线增加。由于房地产新开工下滑的传导,市场对未来玻璃需求存在担忧。虽然目前玻璃利润尚可,复产点火产线增加明显,但未来继续保持大幅增加的概率不大。光伏玻璃近几年产能扩张明显,是纯碱主要的需求增量,但今年整体增速不及去年,点火投产也不及预期。整体来看,靠需求端匹配供给端增量需要经历很长一段时间。另一方面,通过供给端收缩来达到新的供需平衡。随着价格跌破成本线,首先行业整体开工率会出现下降,部分成本较高、产能落后的装置将率先面临淘汰出清的危机,但近几年纯碱企业普遍利润较好,可以支撑较长时间的亏损。另外,国内价格大幅回落也会促进纯碱出口量的增加,以缓解国内供给压力,但出口量的打开也需要时间去积累。未来纯碱产业新的供需平衡可能通过以上三方面共同作用来达到,其间纯碱价格或将长期处于低位波动。

综合来看,在开工率居高不下的情况下,纯碱行业即将步入供给过剩格局。随着碱厂不断累库,现货价格下跌修复盘面基差。当下远月合约在氨碱法成本附近振荡整理,但随着市场情绪进一步走弱,成本支撑略显薄弱,远月合约仍有下跌空间,纯碱弱势不改。