热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 期货日报

目前,棕榈油是全球产量、消费量和国际贸易量最大的植物油品种。虽然生产棕榈油的国家众多,但主要集中在东南亚。其中,印度尼西亚和马来西亚是棕榈油主产区,这两个国家的棕榈油产量占棕榈油总产量的85%左右。分析人士表示,9月以来,棕榈油进入旺产周期,而出口相对偏弱,马来西亚快速累库至历史高点,导致棕榈油大幅下行。虽然马来西亚棕榈油即将进入雨季减产周期,但受降雨偏低影响产量较往年同期偏高,主销国植物油库存高企,出口前景不佳,短期马来西亚棕榈油库存维持高位,难以有效去化,料棕榈油仍将偏弱运行。

阶段性供应宽松局面显现

郭文伟

一般来说,3—10月是产地棕榈油季节性增产周期,10月是棕榈油增产期的最后月份,11月雨季来临,棕榈油将进入减产期,产量将逐月下滑。

马来西亚库存高企

从今年7月开始,马来西亚棕榈油产量开始同比恢复性增长,9月产量达到183万吨,同比增加3%。然而,受其他植物油替代消费与印尼棕榈油出口挤占的影响,出口表现始终不佳,导致8月、9月马来西亚棕榈油库存快速累积,9月底库存达到231万吨,处在历史同期高位。

从最新的产量高频数据来看,10月马来西亚棕榈油产量继续增长,有望创下年内新高。马来西亚棕榈油协会发布的数据显示,10月1—20日,马来西亚棕榈油产量环比增加4.14%,各产区基本稳中有增。其中,马来西亚半岛产量环比增加4.83%,沙巴产量环比增加4.26%,沙捞越产量环比下降0.54,东马来西亚产量环比增加2.99%。南部半岛棕榈油压榨商协会发布的数据显示,10月1—20日,马来西亚棕榈油产量环比增加5.5%。船运调查机构ITS发布的数据显示,10月1—20日,马来西亚棕榈油出口93万吨,较9月同期环比增加9.9%。从最新发布的马来西亚棕榈油产量与出口高频数据来看,10月马来西亚棕榈油将累库240万吨以上,仍处于历史同期高位。

11月,棕榈油将进入减产周期,产量将高位回落。不过,四季度厄尔尼诺等级转强的概率增大,这将给东南亚带来少雨天气,对棕榈油生长有明显的损伤。近期,马来西亚半岛南端已经出现干旱迹象,这将影响9—10个月后的棕榈油产量,对近期的产量并没有明显影响,反而让雨季的棕榈油产量较往年同期偏高。目前,全球处于中等厄尔尼诺气候,强度随着时间推移不断加深。据NOAA预测,厄尔尼诺持续到2024年1—3月的概率有95%,有望达到强厄尔尼诺级别。另外,棕榈油出口前景同样不佳,印度植物油总库存高企,抑制采购积极性,且伴随着豆油进口利润窗口打开,国际豆油和棕榈油价差收缩令棕榈油的性价比优势下降,预计印度增加豆油进口,令后期马来西亚棕榈油出口面临转弱压力,马来西亚棕榈油库存高企或延续。

国内延续累库态势

今年,我国棕榈油采购充足,每月到港量较大。数据显示,9月我国棕榈油进口量为68万吨,同比减少12.2%;1—9月棕榈油进口量总计为398万吨,同比增加45.7%。贸易商9月、10月棕榈油买船较多,10月船期陆续到港,预计10—11月到港70万吨左右,11月买船仍在继续,需求则随温度降低而转弱,预计棕榈油仍继续累库态势。截至10月23日,国内棕榈油库存总量为80.4万吨,较上周增加5.7万吨,创下近5年历史同期新高。国内三大食用油库存总量为238.73万吨,周环比增加2.55%,同比增加54.92%。其中,豆油库存为113.46万吨,同比增加30.91%;菜油库存为47.68万吨,同比增加238.40%,全部处在历史同期高位,供应相对宽松。

目前,加拿大菜籽收割临近尾声,正在稳步出口,将要陆续到达目的地。根据装船和排船数据预估,11月国内菜籽到港量预计在42万吨,12月预计在60万吨,12月底将有至少5—7船菜籽到港,之后的买船将陆续到港,市场将迎来菜籽大量到港,菜油供应呈增加趋势。

与此同时,美豆也处在收割尾声,上年度的巴西大豆仍有余量,国内10月大豆船期累积采购1115万吨,11月船期累积采购660万吨,采购进度为82.5%,预计11月、12月分别到港1070万吨、920万吨。由此来看,近月到港压力显著增加,油厂大豆开机逐渐恢复,豆油库存仍将维持高位。

综上所述,马来西亚棕榈油库存有望进一步增加,且出口市场前景不佳,短期库存高企将持续。国内棕榈油库存高企,近月船期采购较多,处于持续累库阶段。另外,近月进口大豆和菜籽采购积极性较高,油料供应宽松,油厂开机恢复高位,豆油和菜油供应延续宽松格局。国内外棕榈油阶段性供应宽松,棕榈油价格或延续下行态势。(作者单位:徽商期货)

两因素助推印尼产量增长

吴晓杰

印尼油棕树种植面积最大

印尼国土面积191万平方公里,油棕树种植面积超过13500万公顷;马来西亚国土面积33万平方公里,油棕树种植面积超过5500万公顷。很显然,印尼是全球油棕树种植面积最大的国家,且遥遥领先于马来西亚,这也意味着印尼是全球最大的棕榈油产区。

根据美国农业部对外农业服务局(FAS)数据分析,长久以来,印尼油棕树收获面积持续增加。2003/2004年度,印尼棕榈油收获面积为3936公顷,预计2022/2023年度收获面积为13500公顷,年均复合增长速度为6.36%,印尼油棕树种植面积仍保持正增长,棕榈油产量也随之水涨船高。

影响棕榈油单产的要素

一般来说,决定棕榈油产量的因素是面积和单产。若无重大政策变化或外部冲击,油棕树种植面积是影响产量的中长期因素,而单产是短期因素,可以在短期内大幅波动,影响单产的因素众多,降雨量、树龄结构、劳动力数量、施肥情况、公共卫生事件等都会使单产波动。近20年来,印尼棕榈油单产总体表现平稳,在3.3吨/公顷上下波动,2022/2023年度的单产是3.41吨/公顷,在这个基础上,单产向上大幅波动的可能性较小。

第一,气候因素。气候因素是影响棕榈油单产的短期因素,尤其是厄尔尼诺现象和拉尼娜现象对降雨量的影响。一般来说,月累计降雨量低于200毫米会对棕榈油产量不利,而月降雨量在250—350毫米对棕榈油产量最有利。厄尔尼诺现象会降低东南亚的降水量,从而导致8—10个月后和20—22个月后的棕榈油减产,对当期产量则无明显影响。拉尼娜现象会增加东南亚的降水量,其对棕榈油产量的影响主要体现在两个方面:一是过量降雨影响当期收获节奏及产量,二是充沛的雨水会增加棕榈油产量,包括滞后8—10个月及滞后20—22个月的两波主要冲击。

从历史数据来看,拉尼娜现象之后的棕榈产量并不一定增加。从过去4次拉尼娜后的产量表现来看,拉尼娜过后的第一年与第二年的产量增减不一,没有表现出足够的规律性,这说明降水量因素对棕榈油产量的影响并不是决定性的。2020—2022年,连续3年在秋冬季节形成拉尼娜现象,市场称之为“三峰拉尼娜”,充沛的降水有助于鲜果串(FFB)生长,这可能会提高今年下半年印尼棕榈油单产。

第二,树龄结构。树龄结构是影响单产的重要因素。通常油棕树在7—18年处于旺产期,在第10年左右单产达到顶峰,随后逐年缓慢下滑,一般在树龄22年时被砍掉重植。印尼约50%的油棕树处于在10—20年,31%的油棕树超过21年,旺产期的油棕树占比大。当下正是印尼棕榈油单产水平很高的时间段,期待依靠树龄进一步大幅提高单产不现实。在2022/2023年度没有出现大面积油棕树重植的情况下,如果考虑年份上的背靠背,树龄对单产的影响则很小。

第三,工人数量。棕榈油果采摘是十分艰辛的体力工作,马来西亚本地人甚至不愿意从这种工作,这导致马来西亚棕榈油行业工人缺口日益增大,2022年马来西亚棕榈油行业工人缺口达到12万人,劳工短缺严重影响棕榈果的收获,从而降低了马来西亚棕榈油产量。然而,印尼却从来不存在劳工短缺问题。印尼人口数量众多,但发展相对落后。2022年,印尼人口总量达到2.76亿人,人均GDP为4788美元,人均GDP处于全球中等偏下水平,印尼有充裕的低价劳动力,其中不乏有工人为追求更高收入,出国至马来西亚从事棕榈果的采摘工作。

重点关注GAPKI公布的数据

印尼作为全球最大的棕榈油生产国,其官方机构印尼棕榈油协会(GAPKI)公布的数据太滞后,但作为唯一的官方机构,GAPKI公布的数据仍值得重点关注。近期,GAPKI公布2023年7月印尼棕榈油相关数据,其中毛棕榈油产量436万吨。截至7月底,2022/2023年度印尼已经生产棕榈油3811万吨,2021/2022年度同期生产棕榈油3694万吨,同比增加117万吨,增幅3.16%。

无论是纵向的历史对比还是横向与马来西亚对比,3.16%的增幅都是正常的,也比较符合我们的预期。纵向对比,历史上印尼棕榈油产量增长幅度最大的一次是16%,20年平均增速约8%,10年平均增速约5%,总体增长趋势放缓。很显然,2022/2023年度棕榈油产量增幅处在比较低的水平。横向对比,2022/2023年度马来西亚棕榈油产量为1839万吨,同比增加25万吨,增幅1.34%。马来西亚与印尼同处在东南亚地区,面临基本相同的气候条件,理论上说,作物单产的增减幅度不会出现较大偏离。

印尼棕榈油产量增长来源大概率来自两个方面:一是面积增加,二是拉尼娜现象后单产增加。因为拉尼娜带来的增产效果还在持续,所以预计2022/2023年度印尼棕榈油单产增幅将进一步扩大。对于2022/2023年度印尼棕榈油产量,按照GAPKI目前公布的数据预估,2022/2023年度印尼棕榈油产量将达到4700万吨,同比增加156万吨。(作者单位:中州期货)

分析人士:难现趋势性行情

记者 郑泉

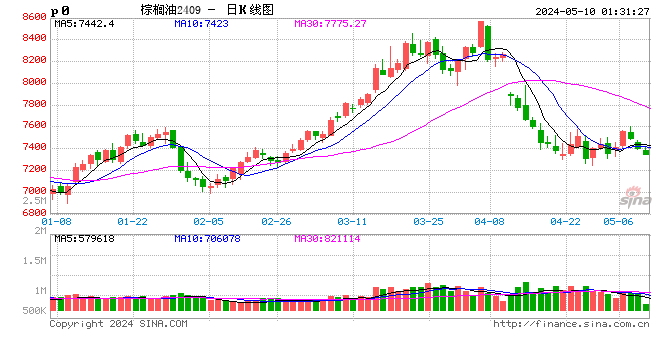

近期,棕榈油期货从7月高点下跌,走出了一段流畅的下跌行情。分析人士表示,目前大连棕榈油期货主力合约再度来到前低附近,考虑到棕榈油主要需求国的油脂库存高企,看淡棕榈油后期的表现,但需要关注马来西亚、印度尼西亚天气转干的风险。

恒泰期货油脂油料分析师朱佳颖告诉期货日报记者,棕榈油一路下跌的主要原因有二:一是7月以来,我国棕榈油库存处于累积状态;9月以来,马来西亚棕榈油仍处于累库状态,为消化库存压力,马来西亚方面的报价较低。二是从替代品来看,由于原油价格疲软,使得棕榈油作为生物柴油原料的吸引力降低,而马币疲软和强劲的出口数据帮助抑制棕榈油跌幅。

事实上,全球最大的油脂进口国印度的库存创纪录,给整体油脂市场带来了压力。印度炼油协会公布的数据显示,9月1日,印度植物油库存为创纪录的370万吨,比去年同期240万吨增长54%。

西南期货油脂油料分析师黄婷表示,全球第一大油脂进口国印度的油脂库存创纪录,意味着后期全球油脂出口可能放缓,而油脂累库会从需求端传导到供给端。与此同时,马来西亚8—9月棕榈油库存确实在大幅累积,9月底马来西亚棕榈油库存较7月底增加33.6%。对比马来西亚棕榈油价格,马来西亚棕榈油连续合约10月24日的价格较7月底仅下跌6%左右,相对库存增幅来说,油脂价格表现出对原油和后期厄尔尼诺天气带来的支撑溢价。未来两周,东南亚天气会转向干旱,可能对10月底到11月初的马来西亚棕榈油产生一定支撑。不过,若棕榈油产量不超预期下滑,那么棕榈油只有在印度库存回落至正常水平后才可能打开上涨空间。

“国内棕榈油库存同样处于历史同期高位,四季度有继续累库的可能。”齐盛期货油脂油料分析师刘瑞杰分析称,预计11月、12月豆油难有明显降库,菜油有累库的可能。整体来看,国内三大油脂库存预计10月见底,后续转入累库,供应整体宽松,对基差支撑力度较弱。

此外,黄婷还表示,从相关商品大豆的供需面来看,新作美豆上市后,全球大豆将逐渐从供需偏紧的美豆供应季过渡到供需宽松的南美大豆供应季。如果南美天气正常,美豆或有较大的下行压力。从巴西天气来看,未来两周巴西降水也将出现好转。因此,相关商品走势可能会令棕榈油承压。

展望后市,朱佳颖表示,接下来的有利因素包括政策端和消费端。从政策端来看,10月下旬,印尼棕榈油出口税和附加税下调,出口税下调至每吨18美元,出口专项税(levy)下调至每吨75美元,总税93美元/吨,低于10月上旬的118美元/吨。从消费端来看,因为9月马来西亚假期较多,所以消费创新高达到49万吨。未来,由于全面实施B20生物柴油政策,官方预估多消费100万吨棕榈油,届时消费端有望改善。短期来看,棕榈油走势仍然偏弱,预计振荡下行,明年天气因素可能对价格有所支撑。中期来看,11月后或进入季节性减产季。长期来看,今年持续受到厄尔尼诺的影响,明年东南亚预期减产,棕榈油价格或存在支撑。

刘瑞杰认为,结合成本和国内供需分析,四季度棕榈油难有趋势性行情,产地减产周期以及可能出现的外围政策信息或会带来波段反弹行情。另需关注巴西大豆产区天气及播种生长情况,以及可能出现的天气题材对美豆的影响。

在黄婷看来,后期棕榈油面临较大的库存压力,相关商品大豆供需后期也可能转向宽松,或给棕榈油带来下行压力。不过,偏干的天气或给棕榈油带来阶段性支撑,关注后期天气变化,建议投资者以偏空思路对待后期走势。

以上内容仅供参考,据此入市风险自担