热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 期货日报

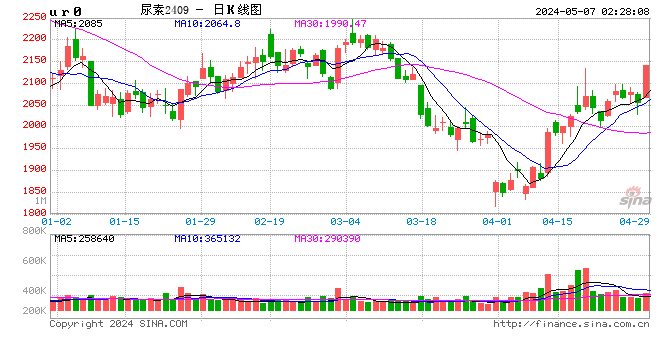

当前,距离“双节”长假不足一周时间,尿素工厂已开始降价预收假期订单。期货日报记者了解到,近几日,部分主流市场送到价格环比上周出现50—100元/吨不等的下调,因下调幅度不同,收单效果也各有差异。

据华融融达期货分析师彭杰斌介绍,9月中旬以来,尿素价格先反弹后回落。随着国庆假期临近,工厂逐渐启动国庆节订单预收,加之日产逐渐回升,山西、陕西、河南等地出厂报价出现松动下滑。

“从时间上来看,目前离假期仅不到一周的时间,尿素企业开始对国庆节的订单进行预收,主流企业订单天数同步增加,工厂库存周环比又出现了下降。尿素现货市场整体呈现出厂家主动下调报价,主流工厂预收增加,部分工厂货源偏紧,区域市场表现不一的特点。”彭杰斌称。

在他看来,近期尿素工厂主动降价是正常的促销方式。目前尿素企业库存同比偏低,周环比又出现了下滑,企业库存压力不大,但因“双节”假期较长,假期间运输等环节也会受到一定影响,且下游部分用户有补货需求,因此,尿素企业主动降价以吸收订单。

对此,齐盛期货分析师蔡英超认为,尿素工厂近期之所以主动降价,一是确实高价需求跟进减少,二是供应量在持续恢复,三是要保证“双节”假期期间的发货。

据金联创尿素分析师王菲介绍,截至上周五,国内尿素企业库存依旧处于较低水平,企业库存总量20万吨出头,多数上游工厂表示尿素库存数量基本为零。

“为抢占国庆节前刚需,上游工厂报价缓降进行国庆假期订单预收,虽然说买涨不买跌心态影响下目前为止降价效果一般,但上游压力其实并不大,后期继续关注国庆假期企业库存的变化。”王菲说。

“从尿素现货市场表现来看,需求端面临走弱,工厂为保证假期期间的发货,陆续降价吸单,但是在行业库存低位的情况下,工厂话语权偏强,降价幅度暂时偏小。”齐盛期货分析师蔡英超告诉记者,从上周预收情况来看,工厂小幅度下调,对于市场吸引力不大。截止到上周五,各主流地区工厂成交暂时未有放量,预计接下来的一周将继续下滑吸引订单。

采访中,期货日报记者了解到,目前,尿素市场节前压力已凸显,除了今年“双节”假期偏长之外,还来自于尿素供需两端带来的压力。

“一方面,河南心连心和安徽昊源共计200万吨/年的产能可能于今年10月中旬左右投产,华鲁荆州100万吨/年可能于今年年底或者明年正式投产出产品,所以几套大的尿素装置集中投产,导致河南、江苏、安徽、湖北、湖南等供应压力届时开始显现。”中信建投期货能源分析师刘书源表示,另一方面,从需求来看,已经进入9月底,往年此时复合肥生产将开始进入尾声,以销定产为主,但整体拿货的需求可能开始转淡,农业直接需求也较为零散。

对此,格林大华期货能化负责人吴志桥也表示,“双节”前尿素市场压力主要来自国内供应快速恢复,后续还有新增产能投放压力。此外,政策的不确定也始终让市场较为忌惮,出口方面大概率恢复法检政策。

据氮协统计,节前574万吨尿素产能恢复恢复或释放将对市场形成压力,虽然复合肥的开工仍处于高位,但胶合板和三聚氰胺需求开始转弱。“10月中旬之后秋季备肥需求也将进去尾声,后面的需求更多的是企业冬储和原料成本支撑。因此,政策仍收紧提前下,市场心态开始发生一些边际转变。”吴志桥称。

在他看来,国庆假期之后,由于节前企业降价吸引预收订单,部分中下游由于原料库存偏低或有逢低采购操作,且尿素工厂库存压力不大,企业心态较为平稳。

“目前主导尿素市场的多空因素仍较为复杂,主要还是在于出口法检和冬储。”刘书源表示,虽然印度可能在国庆节前还有一次招标,但国内尿素的出口政策并不明朗。此外,10月后可能逐步开启尿素的冬季储备,拖底价格,但目前现货价格同比往年仍旧偏高,可能抑制拿货情绪,实际的需求情况在四季度值得进一步关注。

在蔡英超看来,节前尿素市场逐步疲软,节后供需端的变化或将使得市场走势发生逆转。

“从供应端来看,市场需重点关注安徽昊源70万吨,河南心连心80万吨,华鲁荆州100万吨装置的投产情况,将带来较大供应压力,同时要关注10月份山西地区是否有限产计划出台。”蔡英超表示,从需求端来看,要关注复合肥生产的情况、东北及淡储的采购时机,原料端关注煤炭走势在高位状态下运行的持续性。“如果供应增加,而需求减少,多空形势必然发生逆转。”他称。

“对于节后市场来讲,新增产能是否能如期投放以及存量装置变化仍不明朗。”吴志桥表示,山西晋城10月中下游将启动新一轮环保限产,存量供应问题始终存在,且后续冬储的开展,一旦价格跌至合理区间,企业和贸易商将开展冬储行动。另外,国外尿素价格居高不下,国内价格相对仍然有吸引力,海外招标中国参与程度仍取决于政策层面。“在市场多空因素交织下,尿素价格涨跌都不会太顺畅,注意把握节奏。”他称。

“就国庆节后来看,整体10月份国内尿素供需关系要弱于9月。”王菲称,企业库存若未见明显累库情况下,10月份上旬行情压力或不大。随秋季肥收尾尿素价格或许会出现明显下滑。

受访人士普遍认为,尿素市场四季度主要变量体现在能源需求以及政策方面的影响。其中,能源看气头企业减产将是对行情的重要支撑。

据历史数据统计,近5年来,气头企业四季度停产比例达到80%以上,气头日产量将从4万吨下滑至1万吨以内,原料煤炭方面,四季度面临需求驱动,在目前安检造成供应减少的情况下,四季度不排除仍偏强运行。

“需求方面,四季度东北地区的入市采购及淡储将是重要变量及支撑,毕竟光淡储需求就能达400万吨,东北由于当地社会库存低位,随着时间的推移也有一定迫切性。”蔡英超称,政策上,仍需关注国家对于法检政策的转变情况。法检的松或紧将对行情形成完全两种不同的影响,目前看是逐步收紧,同时要关注印度招标的动态。“从目前的态势看,四季度大概仍有两到三次招标。”他称。