陆家嘴大宗商品论坛

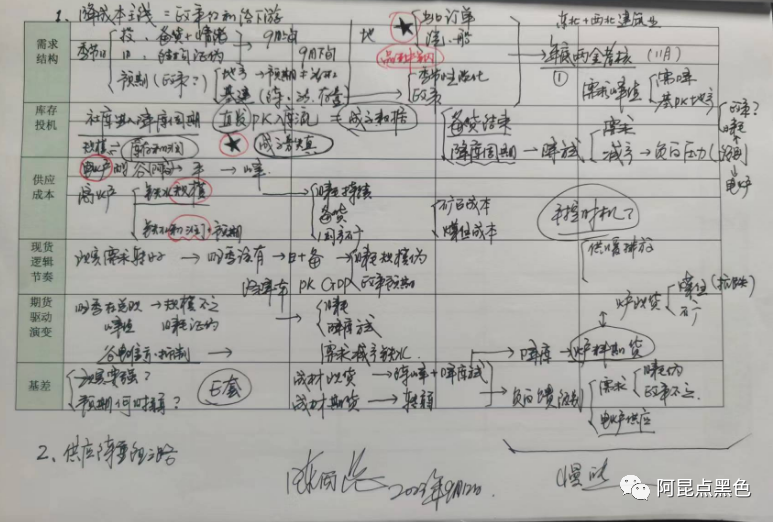

逻辑策略:钢材需求驱动现实峰值兑现将于成本驱动联动炒作弱预期题材,降库方式是催化剂(AK9月第四周逻辑)

摘要:

一、假期备货令需求峰值确认,节后降库方式博弈放大下跌风险;

1、节后需求降库压力升温,产业需求证伪令负反馈风险升温;

2、需求弱预期与成本弱预期具备联动条件,电炉削弱负反馈级别;

二、节后铁水边际压力升温,矿石结构压力与煤焦调整有望共振;

1、矿石强现实需求拐点兑现,供应题材炒作与钢材降库压力共存;

2、焦煤冲高筑顶结构在酝酿,期转现货驱动切换令调整升温。

正文:

按照上周策略分析展望,逻辑策略:产业逻辑拐点与备货情绪交织,节后降库方式博弈决定负反馈启动时机(AK9月第三周逻辑)双节备货采购的题材基本结束,下周即便有波折也难有结构性增量,更多是备货情绪收尾以及假期提高保证金的行情波动。按照前期逻辑推导,需求峰值9月下旬基本确认(日耗9月上旬确认+9月下旬备货),也预示钢材需求降库的速度确认,同时铁水需求的边际支撑结束,铁水压力开始酝酿;再加上钢材旺季现实兑现后,期货是否借助日耗证伪和降库方式博弈开始走弱,与原料弱预期开始具备共振条件。下周交易保证金和清货情绪后,节前将提前炒作假期累库和节后降库方式博弈的新行情驱动逻辑。

伴随钢材需求峰值确认和日耗规模的证伪,钢材现实周期兑现和期货具备炒作减产降库的弱预期的条件;钢材需求峰值确认也是铁水边际支撑转压力的窗口,这也令矿石的强现实正式具备向弱预期过渡的条件,前期平控题材认为是预期炒作,不到兑现窗口的论断

伴随产业题材演变,国庆节后平控对铁水结构压力的利空开始具备炒条件,炉料期货再次转弱下跌尚需催化剂——降库方式博弈是焦点,钢材减产降库是诱因;至于产业负反馈逻辑仍需斟酌;所以围绕假期备货的成本驱动偏强基本结束;另外煤焦补涨且进入筑顶阶段后,无论期货驱动向现实驱动切换,还是煤焦补涨的情绪宣泄,都预示阶段性下跌调整概率提升。

按前期需求逻辑演变,终端降成本的政策导向明确叠加上压缩钢厂利润促重组的产业升级趋势,因此2022年11月开始的经济账预期,产业现实需求证伪基本确认,节后看减产降库博弈的时间窗口;但经济账预期逻辑是产业现实需求和政策预期落地,目前只缺政策,但是政策预期因上半年GDP出现降温,所以下半年降库博弈是起点;但由于不确定性的政策(概率较上半年降温,但概率无法排除),叠加电炉增产有限,所以下半年即便减产降库的负反馈逻辑启动,也因政策变量和电炉产量规模削弱了负反馈的级别,从这个角度看,下跌的趋势性是阶段的,预判下跌流畅性不强。

在终端降成本和促产能重组的预期结构下,个人定义的熊途比较少见的上涨行情正式进入尾部周期,熊途等待确定性归途(需求降成本的政策导向跌价需求负反馈逻辑,反向倒逼钢厂重组和减产,)产业拐点条件开始形成,价差拐点确定,价格拐点出现的概率大增,只是经济刺激政策对基建需求影响关键因素,但是否出现则不确定,因此价格的情绪拐点目前尚未兑现,这是收尾阶段最大的不确定性题材(毕竟,基建待开工、新开工和施工都受到不同程度的资金牵制,这更多看政策导向)!所以,最近两周的确定变量是正套组合(成材和炉料都同时具备)

对于不确定的经济刺激政策的预期,一旦出现通过现货影响市场情绪,按照个人的三工驱动的工期驱动,只是预期需求短期炒作,需求现实增量确实有限,核心还是看终端资金政策(即便出现政策,持续性也不强,毕竟未来降库和年底两金考核压力会权限压制投机,且日耗也会下滑)。

铁水强现实终点伴随9月下旬黑色产业日耗+备货行情,点燃市场情绪后,无论目前情绪如何诱惑或期许,国庆节后注定投机消失且重归日耗,结构压力还是看成材,但基于炉料的结构,煤焦阶段性调整后会进入季节性需求支撑下跌抗跌且易反弹,进而矿石结构压力升温。只是本次上涨电炉产量没有增加,所以即便后市是减产负反馈降库,但级别也因电炉产量和库存结构现实导致相对下滑。

随着矿石顶部结构开始酝酿(注意一下汇率和美联储议息的因素),价格冲击高点,虽有情绪(较亢奋且段子不断)但动力下滑矿石价格进入政策敏感区后,价格高位反复,但结构筑顶特点已出现,需要甄别兑现窗口,产业需求的拐点基本确认,但供应题材还有炒作空间。短期就是提保情绪,就和假期备货一样,下周就是最后的收尾,节后这两个题材都将销售,所以结构压力将大幅提升。

焦煤补涨兑现且预期调整后再冲高也兑现,顶部结构开始酝酿,但最高点不确定,但产业题材已被期货兑现,无论是期货结构性补涨题材向现货行情过渡,还是资金情绪借助假期宣泄后的回调整体,都预示煤焦调整概率大增;

因此整体上看,国庆假期回来,短期补货后重新回归日耗驱动,钢材需求日耗证伪和降库存对期货价格形成结构压力;矿石也因钢材的结构压力和负反馈的预期,开始酝酿顶部下跌节奏;再结合煤焦的阶段性调整预期;黑色节后联动下跌的条件已具备,只是下跌驱动仍需酝酿发酵。假期都是安全题材的炒作窗口,是炉料后市的不确定性利多,但不具备持续性,因此,下周关注价格短期反弹之后的新的下跌窗口。

一、假期备货令需求峰值确认,节后降库方式博弈放大下跌风险;

钢材旺季需求兑现且日耗在9月上旬已证伪,下旬旺季日耗需求+假期备创造需求最佳状态也已兑现;国庆节后投机短期扰动后将消失,需求重回日耗常态,假期增库和节后降库压力升级,单纯按照9月上旬日耗级别,大概率启动负反馈。

另外,进入10月也预示11月开始的两金考核和双北需求下滑的结构压力开始升温。投机需求消失只是时间问题。所以期货弱预期炒作只是时间问题,且从降库方式博弈开始,大概率需要减产降库。

至于经济政策的能否兑现,或是否终端资金压力缓解,四季度只是需求延续的问题,不具备结构性问题。从2023年下半年需求规模证伪(01合约)也是与明年需求存量的规模,同时今年下半年新开工项目的规模和终端资金情况,也决定明年需求增量(远月05)的逻辑炒作;这关系到正套效果的合约间差异问题。

但是由于钢材需求级别有限无法刺激电炉明显增产,所以国庆节后一旦启动负反馈,级别必然减弱;钢材需求峰值确认则预示平控或减产政策不是利多,相反属于成本松动范畴。

1、节后需求降库压力升温,产业需求证伪令负反馈风险升温;

钢材旺季会来的期货领涨兑现,星星之火可以燎原,是现货弱转强的关键,但产业需求却非熊熊烈火,即便有政策也无法刺激钢材结构性消耗。政策红利已开始倾向于终端降成本,且配合熊途利于重组和压缩产量预期,所以需求驱动后市核心逻辑是降库负反馈还是行业减产负反馈的差异。

地产需求结构压力基本落地,但基建需求规模和预期仍在期待政策,但政策窗口摇摆不定,抛开政策变量,产业需求峰值伴随备货行情助力已经确认,所以国庆节后降库存方式博弈是核心;至于低库存存在支撑的市场观点,个人持相反态度,库存大小一是供求矛盾的折射,二是利润驱动的力度。

需求后期焦点是降库压力和两金考核的题材酝酿和炒作,这预示期货何时进入新的下跌窗口,已是后市关键点。

2、需求弱预期与成本弱预期具备联动条件,电炉削弱负反馈级别;

旺季需求级别伴随补库力度和情绪兑现后基本确认,无法刺激电炉增产,所以后面负反馈减产降库压力级别有限。

炉料节前也形成备货成本支撑,但节后也会下降;遇到需求峰值确认后的减产,那么原料成本支撑减弱且成本松动的条件开始具备。矿石价格进入政策敏感区且铁水边际支撑转弱,一旦钢材启动负反馈,矿石期货就再次具备下跌窗口。等待不确定性变量就是假期安全题材和保证金短期行情扰动,成本松动概率大增。

煤焦补涨行情已结束,且煤焦从期货预期炒作到现货题材的切换会带来价格阶段性调整,但煤焦的需求采暖季和供应安全题材都令煤焦具备相对抗跌的特点。这将放大四季度矿石下跌在成本松动中的比重。

钢材下周走完保证金题材后,至于不确定性的安全题材,对成本有影响,对需求影响级别不达,所以成材后市建议按照正套逻辑把握价差拐点的加仓机会和价格拐点的确认机会。

二、节后铁水边际压力升温,矿石结构压力与煤焦调整有望共振;

按照上周的分析逻辑,逻辑策略:产业逻辑拐点与备货情绪交织,节后降库方式博弈决定负反馈启动时机(AK9月第三周逻辑)炉料题材的核心是备货情绪的发酵与产业拐点的过渡分歧,逻辑演变没有偏差,只是情绪改变了市场态度,尤其是矿石高点对现货情绪的干扰,加大了市场对矿石价格筑顶且酝酿下跌的怀疑态度。钢材现实需求峰值已确认,节后降库存方式是下跌驱动的核心题材,同时也是铁水边际从支撑转弱的基础,因为矿石等炉料也存在阶段性补库行情。

但钢材价差拐点确认且价格拐点即将确认,所以矿石弱预期从8月中旬的窗口不到,开始进入弱预期的启动窗口,所以矿石转弱只是时间问题;按期不确定题材,节前保证金的情绪刺激(节后就消失)和国产矿的安全题材的短期炒作。另外,外汇助力和煤焦强势补涨改变市场的预期态度(但产业逻辑没有改变);

伴随焦煤补涨幅度基本兑现,矿石和煤焦进入顶部酝酿阶段,且煤焦预期和现实,基差逻辑都预示煤焦存在阶段性调整的预期;至于煤焦的四季度需求现实,会限制煤焦01合约调整力度以及增加未来价格抗跌易反弹的属性。至少四季度国产矿和煤焦生产的安全题材需要注意(节假日都要注意),所以炉料供应压力不明显,需求压力待钢材需求峰值和降库方式博弈。

1、矿石强现实需求拐点兑现,供应题材炒作与钢材降库压力共存;

9月下旬需求峰值确定预期矿石强现实转弱的时间窗口启动;钢材需求降库压力仍需进一步确认,需要假期库存增加幅度进行展望,由于电炉增产幅度有限,所以负反馈级别不定,煤焦强势补涨结构基本结束且进入调整窗口,所以矿石阶段性调整压力升温。

按照年初矿石价格的政策敏感区划分和钢铁产业结构,矿石顶部酝酿结构基本确认,只是情绪和价格拐点还需下周进行确认;矿石库存题材和供应题材,暂时都没有结构性压力,但节后补库销售会再次折射调整的产业题材。至于国产矿季节性与假期的备库周期题材,仍是有利于价格不确定性调整后的冲高题材;而废钢对铁水的替代需待废钢供应增加后确定(四季度供应规模也有限)。四大矿供应量暂不明显。

整体矿石结构压力看钢材需求峰值后的降库方式。

2、焦煤冲高筑顶结构在酝酿,期转现货驱动切换令调整升温。

按照铁水逻辑展望的预判逻辑策略:终端降成本结束进入旺季题材,现实需求主导涨幅和煤焦补涨力度(AK9月第一周逻辑),煤焦是黑色下半年最有可能最后补涨基本兑现,这是去年11月开始上涨行情的最后一棒的一个产业轮动信号(产业轮动),同时也是熊市结构从下游的弱势开始向中上游负反馈压制的冲锋号。只是国庆节后煤焦的调整是补涨情绪宣泄后的修复和预期向现实过渡的调整切换,但整体上煤焦也存在下跌调整预期,调整目标大概率也会超出市场认知。

节后的调整力度仍看钢材,远月煤焦05合约的走弱一是跟随成材下跌调整后再次进入抗跌,二是产业本身题材的主动补跌的预期,所以煤焦本次调整力度看钢材负反馈的时机和级别,下跌氛围看矿石的情绪引导;但阶段性调整后,01合约的焦煤会抗跌且易反弹;但进入下一个主力05合约则重点关注新驱动的转弱的预期节点。