热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 来源:牛钱网

导读

周波:某央企子公司任投研交易部经理。对棉花产业链基本面及各环节的价格传导有较为深入研究。深耕棉纺行业相关领域,历任于产业研究-卖方服务-买方交易。可根据企业需求,结合市场环境,运用期货期权等衍生品工具,个性化对冲企业大宗商品价格波动风险。

核心观点:第三季度我认为是冲高回落的过程,因为北半球处于生长发育的关键时间节点,国内下游传统的旺季慢慢靠近,重点我们要关注新疆主要棉区的天气情况以及棉花单产的影响,还有下游需求的启动时间点和成色。

正文

今天跟大家分享棉花主要有以下几个方面:行情回顾、市场现状以及未来行情展望和操作策略。

01

产业链情况

就我个人而言,判断产业到底好不好,处于什么阶段,主要看三个核心指标。

第一个是产业链库存。比如纺织企业的原料库存,就是棉花库存;然后是纺织企业的成品库存,根据我的数据追踪,不管是原料还是成品的纱线库存,都是一直在走低的,为什么走低?因为大家对未来没有很好的预期,贸易端的利润在不断萎缩,从而打压工厂利润。

因为棉花在炒种植、天气以及未来的需求复苏,所以资金在盘面上一直很强,把棉花价格往上推。纺织品、服装、化学纤维、涤纶短纤、粘胶短纤,还有织布厂的库存,整体的量都是偏低的,所以整个产业链对于外单的需求在萎缩,所以产业链内部的公司不会备太多库存,相当于期货行情上涨了,但是企业没有挣到钱,而且还在往上面做套保,盘面上可能就亏的比较多。

第二个是花纱的加工利润。盘面的花纱加工利润以及现货端的加工利润,把这两个指标进行对比,盘面的花纱加工利润已经萎缩到7000之下接近6000了,但是现货端的加工利润,已经跌破5800,从2019年到2023年历史数据来看,这是非常低的位置了。

正常来说现货贸易端的利润是7000~8000。所以产业链在这个时间节点,不管是工厂还是期现贸易商,还是棉花贸易商,都非常难受,因为期货的盘面资金把原料价格推得很高,得亏个500~1000块钱,才能把现货卖掉。

第三个是基差。期货一直在上涨,基差一直在走弱,这种情况从5月中下旬开始持续了快两个月。

所以从库存、利润、基差这三个维度去看,目前产业链是处于最艰难的阶段。

02

多空核心逻辑

首先是多头逻辑

第一,棉花期货还是处于低估值的,这是事实;

第二,下半年内需消费超预期,这是未知的,有待去验证;

第三,中下游产业链原料库存历史低位,这是事实;

第四,种植成本锚定至17500-18600,这是事实;

第五,种植面积下调,这是事实,已经在盘面上交易完了;

第六,产能过剩,抢收格局短期无法改变,这是事实。因为新疆轧花厂1000多家,远超今年棉花的产量,能够加工1200万吨,所以很多轧花厂肯定会去抢收棉花,这种情况就会推高今年的成本,这也是多头最主要的核心逻辑。

其次是空头逻辑

第一,全球经济大周期处于衰退中,这是事实;

第二,下游需求差,外部订单萎缩,内部存量竞争,这是事实。资源没有流动性,欧美市场对于国内的采购量同比去年萎缩30%~50%,这个量是非常大的,内需要带动上游的消费,所以内部的贸易环境竞争非常激烈,从而导致在淡季的时间节点没有很好的利润。

第三,高利率环境依旧持续;

第四,可能会滞胀的压力;

总结来看,……

03

行情回顾

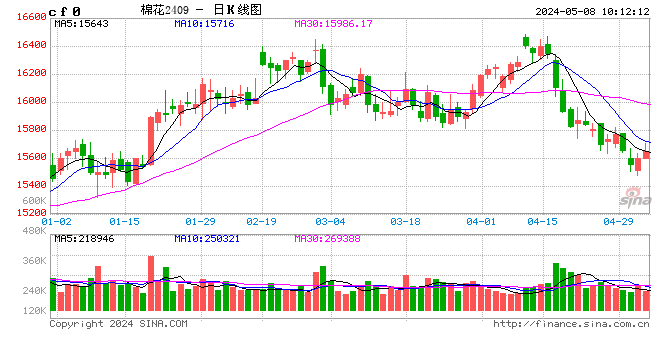

第一波,是去年11月初至春节2月前后,国外全面放开,国内也逐步放松疫情管控政策。市场基于未来经济及复工复产,看好国内经济复苏,当前上涨行情已持续3个月,在23年一季度,波动空间在12500-15200。

第二波,2月初-3月底,15200-14000。年前交易疫情政策,国内经济恢复这波阶段行情结束。宏观主力资金逐渐撤离,产业订单落实不及预期。欧美银行暴雷持续发酵,引发市场广泛关注,风险偏好程度进一步降低。

第三波,4月-至今,14000-17400阶段上涨行情仍在延续,但越靠近17500-18000新年度棉花成本附近,其上涨压力越大。市场在银行风险缓释后,在4-6月转向炒作种植面积和天气,市场集中焦点短期在供应端。五月底触及16300压力位,在美债上限问题及整体大宗氛围偏空环境下,多头大部分兑现利润出走。由于仍远低于成本线,6月1日多头继续入场。

现在来看棉花09合约,买单跟卖单的多空挂单比非常离谱,5万多手的买单,但是卖单只有5000。但是越来越接近17500~18000新年度的棉花种植成本附近,上涨压力越大,除非“金九银十”消费超预期,而且是全面的超预期。

我认为后面第三季度棉花不会涨太高……

04

未来行情展望

首先是政策方面,7月中下旬,抛储35万吨以及增发配额的调控政策靴子落地,从盘面期货角度去看,郑棉正通过窄幅震荡消化政策利空。为什么说正在窄幅震荡?

因为很多产业不会去接高价位的棉花。所以CF09慢慢移到01,处于高位的震荡,把利空的政策慢慢消化,其中抛储对当前的供需有实际缓解效果,但是只是短时间内缓解,包括增发的75万吨滑准税的配额。

美棉已经从78美分涨到84美分,已经突破大半年以来的震荡区间了。因为内外价差的利润非常高,我去买美棉、巴西棉、澳棉,卖给国内的纺纱企业,能够立马挣到1400块钱一吨,而且这是到港价。所以我认为国家发了75万吨的配额之后,到新花上市前差不多10月中下旬(今年棉花开证时间比往年要迟差不多1~2周,因为5月有补种)回收缩。

供应端,22年到23年旧棉花已经用得差不多了,仓单的那些数据,现在已经只有四十几万吨了,这一段时间消化的速度比较快,本年度供需还是比较偏紧的,所以国家在6月到9月这个时间节点,抛储以及滑准税配额去过渡。

但是9月底我们去看商业库存,对于新棉的价格支撑还是比较强的,6月份294万吨,一年正常的消费水平大概是在720-850万吨,我们今年消费萎缩,平均到12个月去看,每个月还是能够消化70-80万吨。

下一个月商业库存是偏低的,多头站在这样逻辑角度一直去做多09合约,表现很强势。01合约去看,多空比慢慢变正常了。

从需求端去看……

库存方面,广东佛山那边纱线胀库的现象较为普遍,累积到了接近100万吨的棉纱库存,基本上都在贸易商的手中。

预计从8月开始,下游旺季的特征将逐步显现,要到秋冬季了,下游不管是织布厂,还是品牌工厂,都要考虑去备货了。考虑到内需稳步复苏,以及消费刺激政策陆续出台跟落地,下半年国内纺织品服装我觉得还是跟上半年一样谨慎乐观,因为棉花毕竟处在高位,不像上半年处于偏低的位置,还有很多资金进来做多,要小心。

第三季度我认为是冲高回落的过程,因为北半球处于生长发育的关键时间节点,国内下游传统的旺季慢慢靠近,重点我们要关注新疆主要棉区的天气情况以及棉花单产的影响,还有下游需求的启动时间点和成色。

国内国外价差被抹平,可能是行情结束的时间节点,而且国家放开好转的配额,上周进口的窗口已经打开了,预计四季度进口花纱会陆续放量。新棉大量上市前,09以及01合约还是有一定安全边际的。10月之后新年度的棉花大量上市,有很多的空头会进来套保。

当前91价差跟6月相比已经有明显的回落,考虑到需求上来,9月合约还是比较强的,91价差可能还会扩大。

……

抢收季时间节点,空单去做套保的动作,比他们成本高差不多500-1000,基本上大举入场,多头很难推上去,因为它没有动力,不管是宏观资金还是产业,愿不愿意接那个价格,我觉得都是问题。