热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 来源:铝深加工

房地产作为国民经济支柱产业,其拉动着不同行业的发展。在铝终端消费领域中,房地产、汽车两大行业一直是中国铝行业消费的主力军,房地产约占铝消费的29%,同时地产还带动了多个产业的发展,一旦房地产不景气,那么其他行业也会跟着不景气。

7月楼市的销售状况惨淡

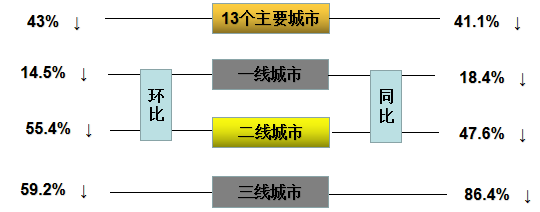

从7月份楼市的销售数据来看,7月有超过一半以上的房企业绩同比降幅超过30%,其中36家房企同比降幅超过50%。13个主要城市的楼市销售情况,环比下跌43%,同比下跌41.1%。一线城市,环比下跌14.5%,同比下跌18.4%。二线城市,环比下跌55.4%,同比下跌47.6%。三线城市,环比下跌59.2%,同比下跌86.4%。虽然今年以来房地产利好政策频出,但收效甚微,市场的底仍需要一定的时间,对于当前的这种楼市表现,对没有暴雷的房企,也是一个严峻的考验。目前房地产已经供大于求,救市的根本还是需提升消费者的生活水平,降低消费者的生存压力,有钱才能买房。

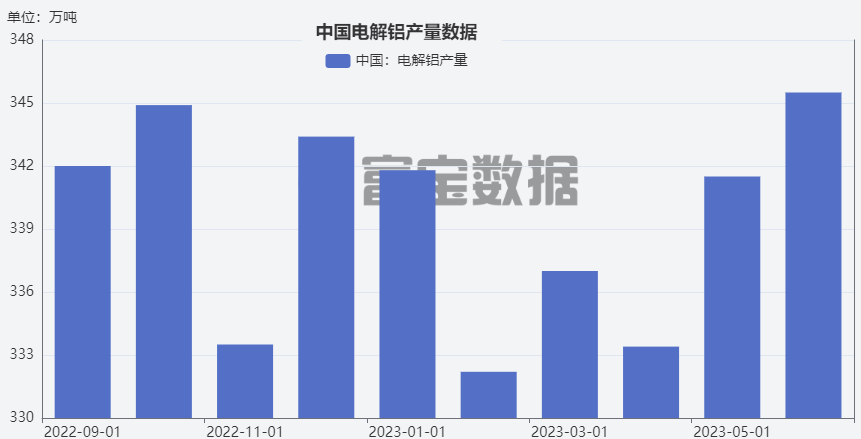

云南复产,7月电解铝产量同比增长

7月国内电解铝产量为356.8万吨,同比增1.95%。1-7月国内电解铝累计产量为2367.6万吨,同比累计增2.7%。7月国内电解铝运行产能跃升至4200万吨,主要因云南地区复产提速,7月底云南运行产能恢复至500万吨,目前整个云南省内仍有近60万吨待复产产能,其中有49万吨预计8月底完成复产,预计到8月底省内运行产能接近550万吨,全国运行产能涨至4220万吨附近,创历史新高,未来西南地区带来的供应压力仍较为明显。另外7月国内铝水比例约为72.6%,行业铸锭比例维持低位,云南增产的部分有一部分直接被周边铝水加工企业利用,另外铸锭的部分多流入川渝及华南市场。

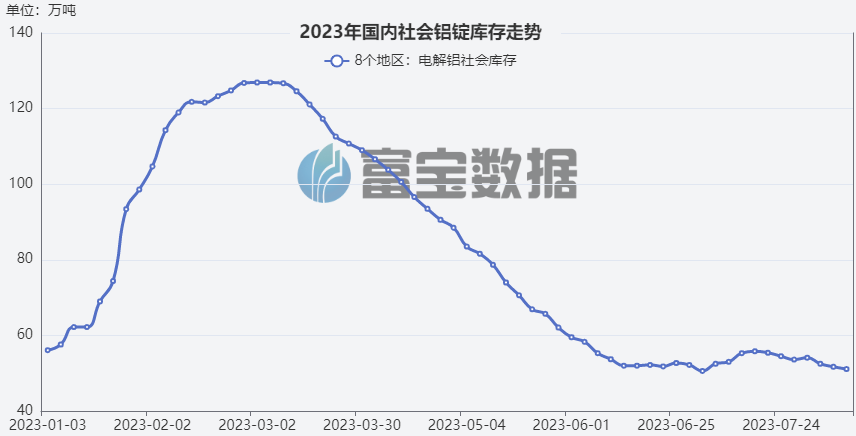

国内电解铝社会库存将至年初低水平

国内电解铝社会库存,截至8月14日,国内电解铝锭社会库存50.6万吨,总库存接近今年年初水平,其中无锡地区因到货不畅,去库最为明显。近几周来国内社库总量持续缓幅下降,不过尚未能确定库存已进入去库阶段,各地库存量涨跌起伏,整体消费量依旧未出现明显回升。

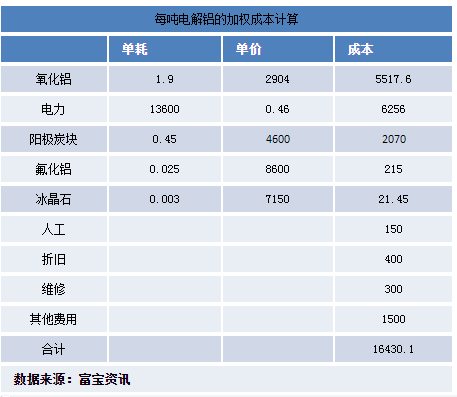

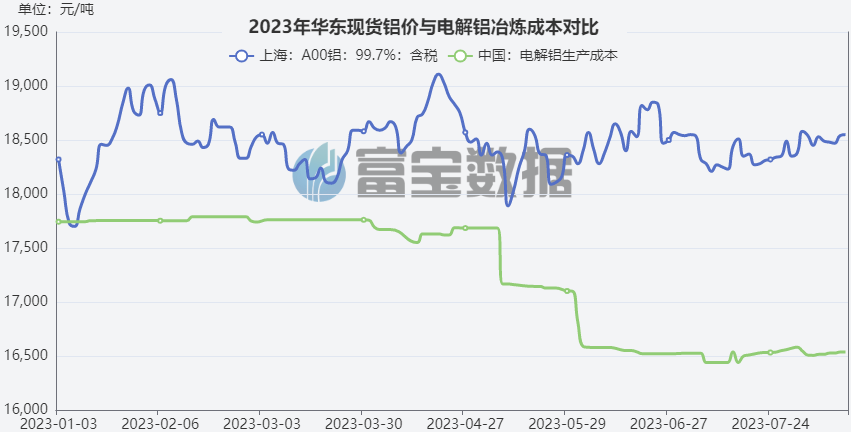

电解铝单吨利润近2000,成本支撑存弱化效应

从电解铝冶炼企业的盈利空间来看,二季度以来,预焙阳极、电力等原料成本的持续下跌,行业盈利空间走阔。进入三季度,云南复产进程超预期,国内氧化铝市场止跌反弹,电解铝平均成本止跌企稳,行业维持低成本状态。截至8月14日,华东现货铝报价18380元/吨,生产一吨电解铝的加权成本约在16430.1元/吨,行业盈利近2000元/吨。电力成本优势地区依旧是电解铝厂成本优势最显著的地区,比如新疆、内蒙及云南。随着风力发电等清洁能源的出力,宁夏青海也维持较高利润水平。短期来看,氧化铝市场维持小幅反弹态势,其他原料端暂未有大跌趋势,但高利润也使得铝价支撑存在弱化效应。

宏观VS行业,暂不支撑铝价上涨

不管是从宏观数据,还是行业数据来看,均不支撑铝价大涨,7月国内CPI、出口和社融数据均显示了偏弱的经济现实,房地产销售数据低位运行,叠加外需承压,经济延续磨底。政策组合拳预期短暂落空,宏观情绪出现明显退潮,强预期弱现实再度转化成弱预期弱现实;从趋势来看,价格走势受宏观扰动因素较大,市场在利空因素的干扰下释放避险情绪,但基本面及低库存或支撑铝价跌幅受限,短期沪铝主力难跌破18000关口支撑,整体波动区间关注18200-18600,未来不排除跌破的可能性。