热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 方正中期期货 夏聪聪

摘要:

七月份,甲醇期货打破低位区间震荡走势,迎来弹行情。期货反弹带动下,市场参与者心态好转。国内甲醇现货市场气氛逐步回暖,沿海与内地市场重心均出现明显抬升,基本回到2000元/吨上方,低价货源不断减少。受到买涨不买跌心态的影响,下游市场刚需补货有所改善,低价成交放量。西北主产区企业签单顺利,库存压力不大,出厂报价跟随上调。部分地区甲醇可售货源收紧,厂家存在低价惜售情绪。上游煤炭市场价格先涨后跌,成本端略有走强,但支撑仍相对乏力。甲醇行业开工水平未有明显提升,产量增加不及预期。进入八月份装置检修计划寥寥无几,且多套装置计划重启,甲醇开工率将低位企稳回升。正值高温淡季阶段,甲醇下游需求行业开工整体有所下滑,对甲醇消耗量难有提升。海外甲醇市场延续低迷态势,甲醇进口利润得到修复。随着进口货源流入,沿海地区库存突破百万吨,也是去年9月份以来首次。货源供应稳定恢复,进口量增加,在需求跟进滞缓情况下,甲醇市场将延续缓慢累库逻辑。后期甲醇供需关系或有所弱化,重心经过前期反弹后震荡洗盘,上方压力位在2450-2480一带。远月合约小幅升水,01合约上方压力位在2530附近。具体操作上,可等待此次反弹行情结束,入场试空。

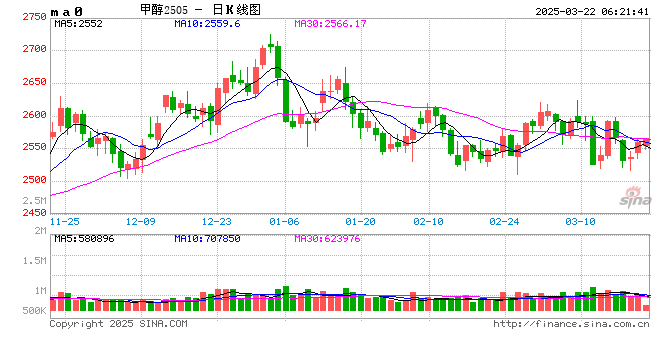

一、甲醇行情综述

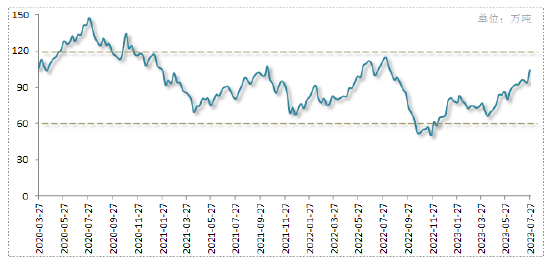

甲醇活跃合约收盘价走势 月度成交、持仓量

资料来源:Wind,方正中期研究院

七月份,甲醇期货打破低位区间震荡走势,迎来弹行情。甲醇期价在2150一线附近短暂徘徊整理过后,成功向上突破。主力合约09盘面连续高开,重心震荡走高,上破2180压力位后,进一步突破2300关口,最高触及2334,不断刷新近期新高。在多空资金博弈下,甲醇期价陷入震荡洗盘。甲醇基本面未出现明显改善,期价持续上涨缺乏驱动,呈现涨跌交互态势。甲醇重心弱势调整,回踩20日均线附近支撑后止跌,收复至2280附近。甲醇重心运行区间平稳抬升,7月份涨幅为5.88%。

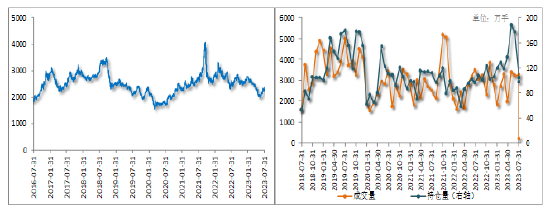

二、现货市场走势

甲醇分区域市场价 国际甲醇报价

资料来源:Wind,方正中期研究院

国内甲醇现货市场气氛逐步回暖,沿海与内地市场重心均出现明显抬升,市场低价货源不断减少。受到买涨不买跌心态的影响,下游市场刚需补货有所改善,低价成交放量。沿海甲醇市场价格上涨先于内地市场,前期港口库存水平偏低,加之下游刚需补库支撑,带动价格逐步企稳回升。内地市场报价逐步跟涨,部分区域厂家库存下滑。在库存压力不明显情况下,企业挺价意向逐步显现。甲醇到货成本增加,持货商报价跟随上调,并存在低价惜售情绪。下游入市追涨热情并不高,基本维持刚需补货节奏,价格商谈震荡走高。内蒙地区甲醇报价上涨至2040元/吨,江苏地区甲醇市场价上涨至2275元/吨。下游对偏高报价接受程度不高,预计甲醇现货价格涨势将暂缓。

国内、外甲醇市场走势分化,联动性降低,海外市场表现明显偏弱。尽管国内甲醇市场价格低位回升,但对国外市场提振有限,海外报价维持弱势震荡走势,部分区域报价继续松动。七月份国际甲醇生产装置开工水平继续回升,截至月底超过76%,国际甲醇市场货源供应呈现增加态势。而在美联储加息背景下,海外需求始终低迷,导致国际甲醇市场供需关系进一步弱化,价格无力回暖。国际甲醇市场供需偏宽松,后期走势或仍弱于国内市场。

三、行业开工不高

西北地区开工率 全国开工率

资料来源:卓创资讯,方正中期研究院

今年以来,甲醇产能利用率偏低。目前仍有多套装置处于长期停车中,华北、华东、华中以及西南等多区域装置运行负荷下降,7月初甲醇开工水平触及63.41%,刷新年内低点。统计数据显示,7月份甲醇生产装置平均运行负荷为64.39%,6月份甲醇生产装置平均运行负荷为65.59%,窄幅回落1.21个百分点。截至7月底,甲醇行业开工率为66.54%,较去年同期上涨0.38个百分点;西北地区装置运行负荷为72.65%,较去年同期下跌4.69个百分点。根据企业公布的检修计划,进入八月份装置检修计划寥寥无几,且多套装置计划重启,甲醇开工率将低位企稳回升。

四、货源供需分析

甲醇产量 甲醇进口数量

资料来源:Wind,方正中期研究院

随着装置检修季结束后,停车装置重启增加,运行负荷有所提升,甲醇货源供应跟随增加。但由于甲醇产能利用率依旧处于偏低水平,产量未出现明显回升。西北主产区企业库存不高,厂家面临压力尚可。甲醇现货市场价格上涨,企业利润情况得到修复,也一定程度上刺激厂家的生产积极性。甲醇产量增加不及市场预期,部分地区货源出现偏紧现象。统计数据显示,1-7月份国内甲醇累计生产4394.03万吨,与2022年同期的4468.65吨相比,窄幅缩减1.67%。其中,7月份产量为632.53万吨,与6月份产量相比增加19.37万吨,环比提升3.16%。7月底开始装置恢复增加,甲醇损失产量将进一步缩减,后期产量稳中有增,8月份预估将回到650万吨左右。

海外甲醇市场报价延续低迷态势,价格优势逐步显现,甲醇进口利润得到修复。国内外市场价差扩大,海外多区域货源倾向销往中国市场,导致我国甲醇进口量出现大规模增加。统计数据显示,1-6月份我国甲醇累计进口670.11万吨,明显高于去年同期的600.71万吨。6月份进口略有回落,小幅下降至136.37万吨,与5月份相比缩减1.01%,与去年同期相比增加27.40%。从进口来源国看,6月份进口货源主要来自阿曼、特立尼达和多巴哥、阿联酋、沙特阿拉伯和新西兰。后期进口船货抵港数量仍较多,甲醇7月份进口量预估在127.89万吨,仍处于偏高水平。

甲醇表观消费 甲醇出口

资料来源:Wind,方正中期研究院

六、七月份开始,高温天气来袭,部分下游行业开工受到限制,尤其是传统需求方面步入淡季阶段。甲醇下游需求端难以发力,表观消费数据略有回落。统计数据显示,1-6月份,我国甲醇表观消费量累计为4425.29万吨,与去年同期的4426.38万吨相比,小幅缩减0.02%。其中,6月份甲醇表现消费量有所回落,缩减至746.57万吨,与5月份相比大幅下滑40.27万吨,与2022年同期相比小幅缩减8.29万吨。下游需求行业开工表现不及去年,在订单不足的情况下,影响生产积极性。7月份高温天气持续,下游需求表现进一步转弱。而随着甲醇现货市场价格上涨,受到买涨不买跌心态的影响,下游补货有所增加,7月份表观消费数据预计在760万吨左右。随着高温天气结束,加之金九银十旺季预期,需求端有望出现一定程度改善,

国际甲醇市场需求在美联储持续加息等冲击下持续未有好转,甲醇货源出口也存在一定阻力。尽管人民币贬值,但甲醇出口并未出现放量。统计数据显示,1-6月份我国累计出口甲醇6.32万吨,与去年同期的9.98万吨相比,大幅缩减3.66万吨,同比下滑36.67%。6月份,甲醇货源主要流向菲律宾、马来西亚和越南。甲醇出口预期难有改善,7月份或降至0.30万吨,外贸层面缺乏提振。

五、港口库存累积

甲醇港口库存

资料来源:卓创资讯,方正中期研究院

二季度甲醇市场步入缓慢累库阶段,下游需求旺季不旺,港口库存变化出现逆季节性特点,呈现平稳回升态势。7月底,甲醇港口库存突破百万吨,也是去年9月份以来首次。截至7月底,沿海地区库存增加至104.62万吨,依旧低于去年同期水平8.47%,整体可流通货源预估在43万吨附近。国内供应稳定恢复,进口也处于高位,甲醇市场将延续累库逻辑。

六、后期走势预测

甲醇走势预测

资料来源:文华财经,方正中期研究院

甲醇供需基本面并未出现明显改善,期价上涨表现为经过四个月深度调整后的反弹,而不是行情的反转。从现货市场反应来,虽然甲醇现货价格低位回升,但下游追涨热情并不高。市场驱动不足,难以支撑甲醇期价持续上涨,将近两个月的反弹行情或步入尾声阶段。宏观逻辑对商品市场的扰动增强,近期刺激政策频发,但从落地到转化过程时间较长,情绪面更多表现为短期的带动和提振作用。尽管甲醇重心运行区间抬升,但上方空间依旧受限,期价仍面临回调风险。甲醇市场大概率延续累库逻辑,随着供应端提升,市场供需关系或有所弱化,重心经过前期反弹后震荡洗盘,上方压力位在2450-2480一带。远月合约小幅升水,01合约上方压力位在2530附近。具体操作上,可等待此次反弹行情结束,入场试空。