热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

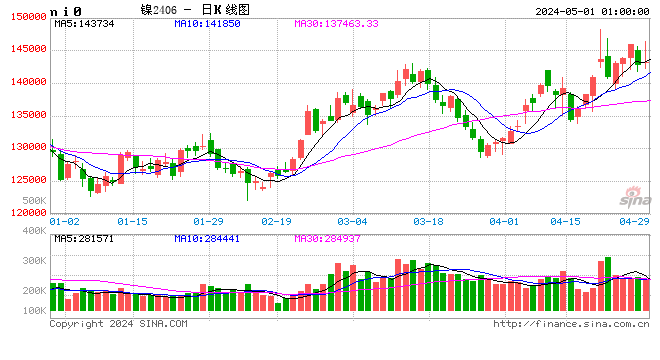

2024年2月3日 有色-镍

镍矿承压下行 产业负反馈积蓄

基本面概述及结论:

供给:

随着印尼镍产能的持续释放,供给显著增加。NPI、湿法中间品、高冰镍、硫酸镍、一级镍供给均呈现宽松状态。INSG数据显示,2023年前11个月,全球镍市场供应过剩212,500吨,比22年同期上升132,300吨,同比上升165%。从成本角度看,NPI到电积镍各环节利润压缩殆尽,从红土镍矿价格看,菲律宾镍矿继续承压,1.8%的红土镍矿FOB价格-5至75美元/湿吨,可压缩的空间减小。供应端的负反馈显现,澳大利亚镍矿受冲击最大。去年俄镍产量也下降了5%左右,且预计今年产量仍会下降。印尼仍未改变产能扩张的政策方向,印尼能矿部官员声明称印尼尚有120万公顷具有镍矿潜力的土地未开采,且已经制定了包括区域拍卖和分配在内的机制来增加镍储量。目前市场关注印尼大选走向,但从至今为止各候选人表态来看,印尼镍产业产能扩张的路线未来一段时间不会转向。

需求:

不锈钢需求:2023年1月国内43家不锈钢厂预计粗钢产量280.4万吨,月环比减少5.4%,同比增加17.5%。2月 排产250.4万吨,环比减少10.7%,同比减少10.8%。进入春节假期,不锈钢排产相应减少。

电池领域:新能源汽车产销良好,锂电产量却环比不断下滑,三元电池的需求略有回升,但相较于2023年之前,份额仍被磷酸铁锂电池严重蚕食,三元前驱体利润低迷。

可能的收储需求:当前的镍价已经跌破了部分高成本镍的成本,国内镍资源大量需要进口,低价阶段,收储的性价比显著提升。

库存:

内外镍库存全面增加,本周国内六地社会库存增加935吨至20595吨,LME镍库存增加726吨至70068吨。

结论:

镍元素供需显著过剩,产业各环节利润逐步压缩,NPI-电积镍各环节利润压缩殆尽,目前进入矿山利润压缩阶段,也是产业利润压缩的最后一个阶段,从镍矿价格来看,估值已经不高,但产能尚未出清,过剩格局未改,不断寻底中。目前镍价负反馈的结果更大可能会是印尼低成本的镍产品对其他地区高成本镍产品市场份额的取代,而镍供需格局的改变仍须印尼方面主动限制产能的释放,或是价格进一步下降,令包括部分印尼镍矿在内的更多产能被动出清,价格预计仍是震荡偏弱运行。

风险提示:

印尼政策风险;宏观风险;电镍投产不及预期

本周行业重要消息:

1、【澳大利亚寻求韩国、日本对关键矿产项目进行投资】据外电1月29日消息,澳大利亚资源部长已开始对韩国和日本进行为期周的访问,讨论天然气出口和关键矿产机会。澳大利亚政府周一发布了52个可供投资的关键矿产项目的“招股说明书”。澳大利亚正在寻求盟友对开发对绿色能源至关重要且有供应链中断风险的矿产的项目进行投资,投资范围包括稀土加工、各类钻和镍矿山以及加工厂等。(文华财经)

2、【俄罗斯Nornickel报告2023年镍产量下滑5%,预计今年镍产量再度下滑】俄罗斯金属生产商--诺里尔斯克镍业公司(Nornickel)周一表示,2023年公司镍产量下滑5%至20.9万吨。俄罗斯Nornickel是全球最大的精炼镍生产商。Nornickel的首席执行官Vladimir Potanin去年表示,制裁限制了Nornickel的发展。该公司表示,由于地缘政治风险继续影响公司运营,预计2024年镍产量将在去年下降5%的基础上再度下滑,预计2024年镍产量为18.4-19.4万吨。(诺里尔斯克镍业公司)

3、【路透预计今后两年镍维持过剩局面】路透调查:预计2024年黄金价格平均为每盎司2053.50美元,2025年为每盎司2100美元。预计2024年银价平均为每盎司24.94美元,2025年为每盎司25.80美元。预计铂金和钯金在2025年的平均价格为每盎司1100美元。预计铂金2024年平均价格为每盎司1015美元,钯金2024年平均价格为每盎司1075美元。镍市2024年预计盈余24.1万吨;2025年预计盈余20.4万吨。2024年现金锡料预计平均为每吨25,492美元,2025年为每吨27,000美元,2023年为每吨25,953美元。(金十数据)

4、【五角大楼拟用AI模型估算关键矿物价格,或给金属市场带来不确定性】据外电1月29日消息,美国国防部计划制定一项方案,估算镍、钴和其他关键矿物的价格和供应情况,此举旨在提高市场透明度,但也给全球金属市场带来了新的不确定变数。五角大楼官网10月宣布了这项计划,但没有受到太多关注。据两位公开发言的人士称,华盛顿用来估算特定金属价格的官方标准,可能会在确定价格过程中形成相互矛盾的结构,从而令金属市场感到困惑。五角大楼这项工作由其国防部高级研究计划局(DARPA)负责。文件显示,DARPA计划旨在提高政府机构和商业实体的价格透明度,并抵消华盛顿认为期货市场和定价机构对国家安全构成的风险。(文华财经)

5、【金川集团实现2024年首月“开门红” 电镍、阴极铜、电积钴、贵金属等主要产品产量均完成计划】1月份,金川集团电镍、阴极铜、电积钴、贵金属及镍铜深加工等主要产品产量均完成计划,工业总产值同比增长10.2%;实现营业收入226亿元,同比增加89亿元;利税总额12.1亿元,其中,利润总额8.1亿元,税金总额4亿元,实现首月“开门红”。(中国有色金属报)

6、【澳洲IGO旗下镍项目停产检修 下调锂产量预估】据外电1月30日消息,澳大利亚电池金属生产商IGO Ltd周三表示,由于价格低迷,将令西澳大利亚Cosmos镍项目停产检修,同时削减年度锂产量预估。印尼作为镍供应大国的崛起导致价格在过去一年下挫40%,也威胁了其他澳大利亚镍生产国。在截至2023年6月30日的财政年度,IGO已经将Cosmos及其Forrestania矿的价值减记了近10亿澳元(合6.599亿美元),并表示随着镍价延续跌势,该公司将再遭受1.6亿至1.9亿澳元的冲击。(文华财经)

7、【中伟股份:与特斯拉签订长期供货合同 期限为3年】2024年1月29日,中伟股份表示,公司与特斯拉签订的长期供货合同期限为3年。2020年3月,公司与Tesla,Inc.以及特斯拉(上海)有限公司(以下合称“特斯拉”)签订了《Production Pricing Agreement (China)》,公司于2020年1月至2022年12月期间向特斯拉供应电池材料三元前驱体产品。(中伟股份)

8、【马尼托巴省Wine项目的高品位镍结果喜人】外媒1月31日消息,新的分析结果显示,专注于曼尼托巴省的NiCAN公司在马尼托巴省中西部的Wine地产发现了迄今为止最长的镍当量矿化带。据报道,Wine 23-29钻石钻孔从36.5米的深度切入31.5米,平均铜含量为1.9%,镍含量为1.92%(相当于2.31%的镍)。该洞包括9.6米,品位2.2%的铜和1.56%的镍,位于4.2米处,位于NiCAN所谓的上部区域。Wine 22-6从该区域的7.4米处返回了9.8米的2.09%铜和1.23%镍。这些结果来自NiCAN去年在Wine完成的第三阶段勘探。(上海金属网)

9、【嘉能可:2023年自有铜产量同比减少5%,镍产量同比减少9%】当地时间2月1日,嘉能可(Glencore)公布2023年全年生产报告。报告显示,2023年全年嘉能可自有铜产量为101.01万吨,同比减少5%;2023年第四季度自有铜产量为27.43万吨,同比减少5%;2024年铜产量指导为95-101万吨。2023年全年嘉能可自有镍产量为9.76万吨,同比减少9%;2023年第四季度自有镍产量为2.92万吨,同比增加13%;2024年镍产量指导为8-9万吨。2023年全年嘉能可自有钴产量为4.13万吨,同比减少6%;2023年第四季度自有钴产量为8800吨,同比减少18%。(文华财经)

10、【青岛中程2023年净利预亏 印尼镍电项目收入降幅较大】青岛中程表示,预计2023年归属于上市公司股东的净利润亏损77,000万元-107,800万元。报告期内,公司营业收入预计较上年同期大幅减少,主要是印尼镍电项目进入收尾阶段,镍电设备报关发运量急剧减少,同时施工进度产值结算大幅降低,使得印尼镍电项目的收入降幅较大。(青岛中程)

工业品组

微信号 :混沌天成研究