来源:中信建投期货微资讯

本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

本文作者 | 楚新莉 中信建投期货黑色分析师

本报告完成时间 | 2024年1月30日

摘要

印度当今已成为世界上第二大粗钢生产国,2022年印度钢铁产能已达到1.57亿吨,产能利用率为79.62%。而印度钢铁行业未来或将迎来一轮新的产能扩张,目前其潜在新增钢铁产能达2.12万吨,计划集中于2025年和2030年开工,其中长流程项目占比85.79%。

虽然2022年印度粗钢的人均表观消费量大幅低于世界平均水平,但随着城镇化率和工业化率的不断提升,印度有望提高较低的粗钢人均表观消费量,其中建筑业与汽车制造将是主要的需求拉动力。

印度出口的钢材以低端板材为主,占比67.64%,但由于关税和地缘政治冲突,2022年印度钢材的出口水平降至2019年来最低,但仍是钢材的净出口国。而2023财年的4-12月,印度已成为成品钢的净进口国。此外,印度的钢铁出口目的地主要是意大利、阿拉伯和美国,因此CBAM机制的生效,必将提高印度钢铁出口到欧洲的成本,从而不利于印度钢材的出口。印度本国的汽车行业对高端钢材品种的进口依赖性较大,其进口主要来自韩国、中国和印尼,2023财年的4-11月中国已成为印度最大的钢铁成品出口国。而印度钢铁进口量的增加可能或会影响其后续的产能扩张项目。

总体来说,巨大的钢材消费潜力与众多的钢铁项目使印度的钢材市场或对全球的钢材市场产生更大的影响,但 “碳中和”目标和国内产业链的不完整又限制了印度很难像中国前20年一样依靠制造业的崛起带动国内迅猛发展。因此,印度未来的钢材市场发展挑战与机遇并存。

正文

近年来,印度经济高速发展,终端行业随之维持较快的增长,从而对印度国内的钢材消费带来了有效拉动。在行业的高速增长下,作为全球第二大钢铁生产国家,未来印度或成为全球黑色产业的另一个需求增长中心,对世界产生较大的影响。因此,为了厘清印度钢铁产业的现状,本系列梳理了印度国内的钢铁行业和原料市场现状,并展望其未来的增长空间。本文是印度钢铁产业系列专题的第一篇,主要围绕印度钢铁行业的情况。

一、产能扩张潜力大,项目集中在2025年和2030年开工

2023年印度的粗钢产量为1.40亿吨,同比增长11.80%,占全球粗钢产量的6.64%,已成为世界上第二大粗钢生产国。从增速上看,虽然2020年受疫情影响,印度的粗钢产量增速出现一定的波动,但很快进入稳定增长期,2021-2023年同比增速均位于世界前列,成为拉动世界粗钢产量增长的重要驱动力。同时,随着新的钢铁项目不断建设投产,印度粗钢产能也呈现稳步增长态势,2022年印度钢铁产能已达到1.57亿吨,产能利用率达79.62%。而根据2017年印度出台的《国家钢铁政策2017》(NSP2017),至2030-31财年印度全国粗钢产能将达到3亿吨、粗钢产量将达到2.55亿吨,因此未来几年印度钢铁行业规模还要再扩张将近一倍。

目前印度钢铁企业主要分布在沿海地区,其中高炉-转炉炼钢产能集中在铁矿资源丰富的贾坎德邦、奥里萨邦和恰蒂斯加尔邦等地。从生产流程上看,据印度钢铁部数据显示,2022年印度粗钢产量中,有46%是通过高炉工艺(BOF)生产,短流程生产中电炉工艺(EAF)、感应炉工艺(IF)占比分别为23%、31%,长流程产量略低于短流程产量。但由于短流程炼钢水平比较有限,所以大多以生产低端长材为主。

由于高炉-转炉炼钢生产成本较低,因此未来印度将在钢铁生产中提升高炉炼钢的比例,计划到2030-2031财年,将高炉炼钢工艺占比提升至60-65%。而通过整理OECD公布的2023年炼钢产能的最新发展文件可以看到,印度目前的潜在新增钢铁产能有2.12亿吨,其中长流程项目占比85.79%。2024-2030年印度现有钢铁企业将新开工建设产能1.32亿吨,其中84.70%的新增产能是以高炉-转炉为主的长流程项目,且钢铁产能集中于2025年和2030年开工。因此,印度钢铁行业未来或将迎来一轮快速的产能扩张阶段。

但考虑到政府强调增量以高炉炼钢为主,而高炉-转炉钢厂的投资周期较长,叠加印度国内的投资环境不确定性较高,所以后续钢铁项目的投产时间可能被拉长。

二、城镇化率和工业化率的不断提升有望提高较低的粗钢人均表观消费量

2022年印度粗钢人均表观消费量为87公斤,而全球平均为239公斤,印度粗钢的人均表观消费量大幅低于世界平均水平。而根据《国家钢铁政策2017》规划,到2031财年,印度人均粗钢消费量将达158公斤,因此未来印度粗钢的人均表观消费量有望迎来较高的增长。

从钢材消费结构上看,2022年印度的钢材消费主要集中于房地产和基建,两者共占比68%。而根据《国家钢铁政策2017》,印度钢铁协会计划2030-31年在地产与基建领域实现138百万吨的钢材消费,占比60%,因此建筑业在未来一段时间内仍是印度钢材消费的主要行业。

建筑业和制造业作为印度钢材消费增长的关键行业,随着印度工业化、城镇化的不断提高,将推动印度国内钢材需求的持续增长。据联合国贸发会议(UNCTAD)数据显示,印度2022年城镇化率为35.87%。而联合国预测,2023-2030年印度城镇化率或从35%提升至40%左右。在工业化进程上,由于此前印度的产业升级“跳过”了第二产业,直接从农业主导跳跃到了服务业主导,从而形成了服务业强、工业制造业增长贡献较小的经济结构。但近年来在政策推动下,印度工业化进程有所推进,工业行业生产指数稳步提高。2022年以来全球主要经济体受到全球经济下行周期影响,制造业发展整体放缓,而印度制造业却逆势扩张,2023年12月印度PMI指数为54.9%,已连续30个月处于扩张区间,位居世界前列。

近年来,部分制造业企业正将产能从中国转移至劳动力和土地成本更为低廉的印度,而印度自莫迪政府2014年上台后,开始大力推行“印度制造”计划,使得印度在汽车和通信设备等方面发展迅速。通信设备上,据Canalys最新公布的数据显示,2023 年印度全年智能手机总出货量为 1.486 亿部,略微下降 2%,印度已是全球第二大手机生产国。汽车制造上,2023年印度汽车业产量同比增长26%,销量同比增长8.59%,印度已超越日本和德国,成为全球第三大汽车市场。而印度钢铁协会认为随着印度经济的发展,汽车行业将有望拉动印度的钢铁消费,从2022年的占比8%上升至2030-31年的12.17%。

虽然印度在汽车和通信设备的产销量上数据表现乐观,但背后的问题也不容忽视。通信设备上,由于缺乏产业链,所以虽然智能手机出货量可观,但实际上以进口零部件在印度完成组装为主。而生产全套汽车零部件能力的缺乏,使印度虽然想提振本土汽车产业链地位,但全球顶级汽车制造商的业务并没有在此广泛铺开。因此,受限于先进固定资产及完整产业链的缺乏,印度的制造业基础与中国相比仍较为孱弱,叠加仍有待提高的劳动力素质与营商环境,印度大规模发展制造业仍困难重重,进而使得其用钢需求短期难以迎来爆发式增长。

三、 2023年印度或转变为钢材的净进口国

近年来印度汽车行业的发展对钢材的需求日益提升,但由于生产设备受限,印度本国钢铁企业主要以生产中低端的钢材为主。因此,印度本国的汽车行业对高端钢材品种的进口依赖性较大,需要通过进口钢材满足国内汽车行业对优质钢材的需求。2022年印度钢材进口量占国内粗钢总产量的5.05%,其中进口的钢材以板材为主,板材占总进口量的82.86%。印度出口的钢材也以低端板材为主,2022年板材出口占总出口量的67.64%。

2022年印度钢材出口大幅下降,降幅达34.65%,原因在于2022年5-11月,印度宣布对炼钢原材料和钢材产品征收出口税,叠加地缘政治冲突等影响,使得出口水平降至四年来最低。此外,2019-2022年印度始终是钢材的净出口国,但据印度Mint公布数据显示,2023年4-12月,印度已成为成品钢的净进口国,使得印度钢企再次游说政府采取相关措施改善此类现象。

根据印度商工部数据显示,印度的钢铁出口目的地主要是意大利、阿拉伯联合酋长国和美国,2022-23年分别占其总出口金额的13.14%、7.84%和6.78%。但值得注意的是,欧盟碳边境调节机制(CBAM)已于2023年10月生效。随着CBAM逐渐推进,进口商将需要从2026年1月起购买CBAM证书。而欧洲作为印度钢铁的主要出口地区之一,必将提高印度钢铁出口到欧洲的成本,从而不利于印度钢材的出口。

印度钢材进口主要来自韩国、中国、印尼和日本等国家,2022-23年分别占其总进口金额的15.86%、11.38%、9.02%和7.85%。2023-24年的4-11月,中国成为了印度最大的钢铁成品出口国,向印度出口了约130万吨钢铁,较上年同期增长48.2%。而印度钢铁进口量的增加可能或会影响其后续的产能扩张项目。

四、环保限制等因素或影响后续产能扩张

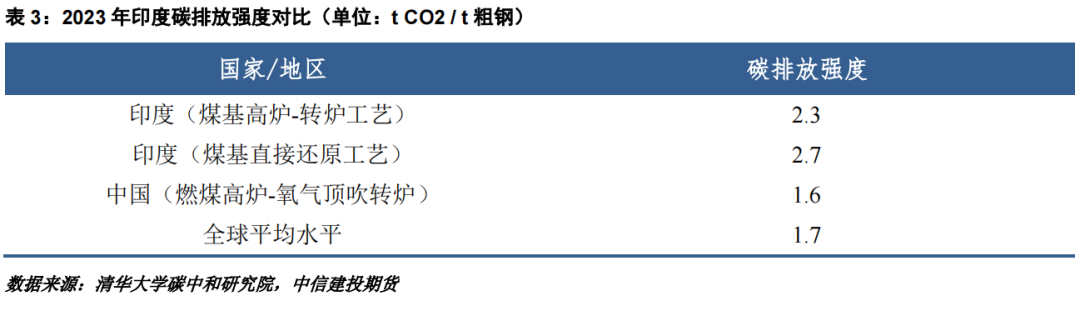

煤基钢铁厂是全球钢铁工业最大二氧化碳排放者,贡献了总排放量的75%。而印度钢铁行业主要以煤基高炉-转炉和煤基直接还原工艺(Coal-based DRI)为主,平均碳排放强度分别为2.3和2.7(t CO2 / t粗钢)。鉴于《联合国气候变化公约》第26次缔约方大会(COP26)提出的气候变化目标,印度钢铁行业必须采取措施,降低其碳排放。而据印度钢铁部数据显示,印度钢铁行业的平均吨钢碳排放量已从2005年的约3.1吨降低到2020年的约2.6吨,计划在2030年将碳排放总量较2005年减少30%-35%,最终在2070年实现碳中和。在“碳中和”目标下,印度钢铁行业的扩张速度将会有所限制,使得计划产能或将无法按时投放。

此外,印度的政治体制松散、社会贫富分化严重、投资周期偏长、投资效益偏低等方面问题也或将不利于本国钢铁项目的顺利建成。考虑到这些限制性因素短时间内很难根本解决,且其人均粗钢表观消费量的增速明显偏平缓,印度或难以出现明显的消费爆发期,甚至可能在粗钢消费持续提升后进入到一个瓶颈期。

五、印度钢材市场未来展望

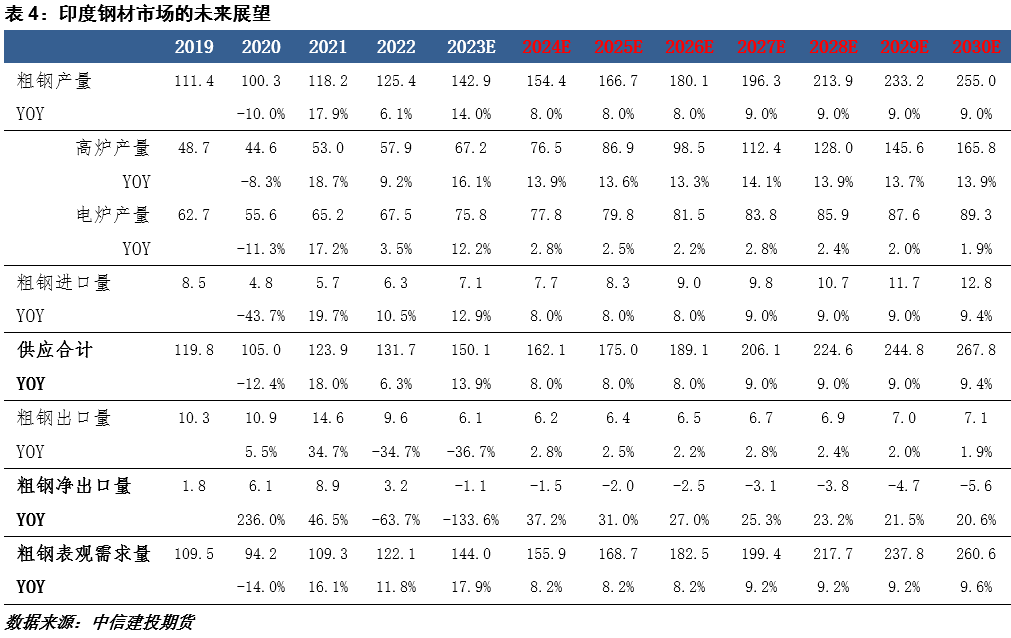

印度当今已成为世界上第二大粗钢生产国,2022年印度钢铁产能已达到1.57亿吨,产能利用率达79.62%。而印度钢铁行业未来或将迎来一轮新的产能扩张,目前其潜在新增钢铁产能达2.12万吨,计划集中于2025年和2030年开工,其中长流程项目占比85.79%。若项目能顺利建成投产,预计《国家钢铁政策2017》中2.55亿吨的粗钢产量目标将顺利完成,印度钢铁行业规模将扩张近一倍。

虽然2022年印度粗钢的人均表观消费量大幅低于世界平均水平,但随着城镇化率和工业化率的不断提升,印度有望提高较低的粗钢人均表观消费量,其中建筑业与汽车业将是主要的需求拉动力。目前印度将近68%的钢材消费集中于建筑业,而2022年城镇化率仅为35.87%,预计2030年有望提升至40%,因此未来城镇化率的提升有望拉动印度的建筑业用钢需求。而印度制造业PMI已连续30个月位于扩张区间,在全球经济下滑的背景下实现了逆势扩张。汽车行业将有望拉动印度的钢铁消费,从2022年的占比8%上升至2030-31年的12.17%。

由于生产设备受限,印度本国的汽车行业对高端钢材品种的进口依赖性较大,需要通过进口钢材满足国内汽车行业对优质钢材的需求。因此,印度出口的钢材以低端板材为主,其占比67.64%,而进口板材占比也高达82.86%。从出口量上看,由于关税和地缘政治冲突,2022年印度钢材的出口水平降至了四年来最低,但始终是钢材的净出口国。而2023年4-12月印度已成为成品钢的净进口国,使得印度钢企再次游说政府采取相关措施改善此类现象。从进出口目的地看,目前印度的钢铁出口目的地主要是意大利、阿拉伯联合酋长国和美国,但CBAM机制的生效,必将提高印度钢铁出口到欧洲的成本,从而不利于印度钢材的出口。印度钢材进口主要来自韩国、中国、印尼和日本等国家,其中2023财年的4-11月,中国成为了印度最大的钢铁成品出口国。

总体来说,巨大的钢材消费潜力与众多的钢铁项目使印度钢材市场或对全球的钢材市场产生更大的影响,但 “碳中和”目标和国内产业链的不完整又限制了印度很难像中国前20年一样依靠制造业的崛起带动国内迅猛发展。因此,印度未来的钢材市场发展挑战与机遇并存。