热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

期货日报

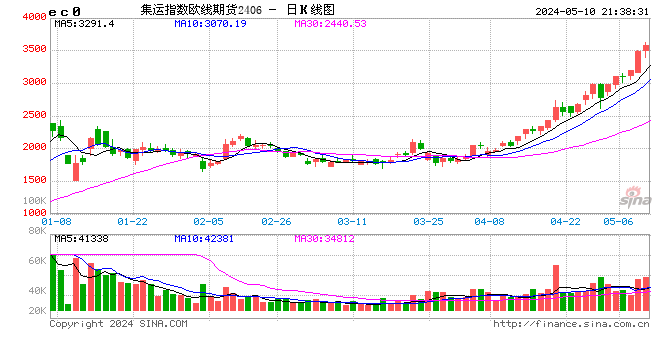

昨夜,胡塞武装与航运公司达成协议!

据丹麦媒体ShippingWatch报道,有一批在红海航行的航运公司现在已经与胡塞武装达成协议,允许其畅通无阻地通过这一重要水域。消息人士证实,双方确实已经举行了会议,以确保特定船只安然无恙地通过红海。据悉,胡塞武装的要求是,作为回报,航运公司必须保证不运载以色列货物,也不停靠以色列港口。

据报道,马士基随后回应称尚未与胡塞武装展开任何谈判,签署任何协议,这导致其股价日内一度跌超8%,跌幅随后收窄。

此外,在欧股市场上,航运公司赫伯罗特(HLAG.GR)跌约10%,德迅国际(KNIN.SW)至少跌超7.0%。美股盘前,以星航运(ZIM.US)跌14%,Frontline plc.(FRO.US)也跌超3.0%,L3Harris技术(LHX.US)则涨不足0.4%。目前市场正猜测航运公司是否愿意与胡塞武装签订互惠协议以换取航运自由。

今晨,赫伯罗特否认与也门胡塞武装达成任何促进船只安全通过红海的协议,此前有关协议磋商的报道推动航运公司的股价下挫。

美股方面,因阿拉斯加航空一架波音737 Max 9型客机发生空中舱门脱落事故而被美国监管方要求全球停飞该机型航班后,波音跳空低开8.4%,早盘曾跌超9.3%,创2022年10月26日以来最大盘中跌幅,后跌幅收窄到8%左右,跌幅仍远超其他成分股。

商品方面,昨夜内外盘油价全部暴跌。美股开盘后不久,美油布油均跌近5%。内盘方面,SC原油、燃料油跌超4%。截至今晨收盘,WTI原油期货2月合约跌4.12%,布伦特原油期货3月合约跌3.35%。

有市场分析指出,此前沙特对亚洲的官方石油定价下调幅度大于预期,强化了现货原油市场走软的迹象,导致油价大跌。此外,在沙特做出该决定之前,油市基金经理大幅增加了布伦特原油和西德克萨斯中质原油的空头头寸,增幅为2017年以来第二高。事实上,目前多家大机构已经下调了今年的油价预期。美国银行全球大宗商品和衍生品主管弗朗西斯科•布兰奇表示:“原油市场供应很多,而需求正在减速,我们的利率已经大幅上升,这确实减缓了经济增长。我认为,这些因素结合在一起,共同导致了油价走低。”

沙特发现世界级金矿

沙特阿拉伯国家矿业公司近日宣布,在曼苏拉马萨拉金矿南部又发现多个金矿床,绵延125公里,属于世界级金矿。

阿联酋《国家报》7日报道称,这一发现是该公司2022年启动的勘探计划中的首个重大发现。黎巴嫩前经济部长兼央行副行长纳赛尔·赛迪表示:“由于矿山中含金量很高,这一新发现可能意义重大。”

据报道,从曼苏拉马萨拉金矿附近400米以下的两个随机钻探地点采集的样本显示,该地区存在高品位金矿床,每吨样本含金量分别为10.4克和20.6克,这代表该地区存在高密度金矿。截至 2023 年年底,曼苏拉马萨拉金矿已拥有近700万盎司(约合198吨)黄金资源,该金矿的年产能达到25万盎司。

股指开年表现偏弱

2024年以来,权益市场表现偏弱,也导致股指期货整体表现偏弱,昨日股指期货依然维持跌势。

光大期货金融工程分析师王东瀛介绍,今年以来,上证综指跌幅2.94%,大小盘指数出现一定的分化,小盘指数中中证1000跌幅5.84%,大盘指数的上证50下跌3.54%。

“近期市场对房地产周期性复苏的乐观情绪有所退化,在一定程度上导致期指回落。”他说,去年下半年以来房地产相关政策逐步加码,市场对地产周期企稳进而稳定经济预期的传导路径存在期待,其中可能收益最为明显的大盘成长题材在过去2个月一度走高。但宽财政、稳货币政策出台的速度整体上略低于市场预期,市场关注度较高的“三大工程”目前仍处于逐步推进阶段,使得前期乐观预期有所调整。

对于影响股指期货表现的因素,申银万国期货股指分析师柴玉荣认为,一是最新经济数据传递需求仍在恢复,分子端未形成有效支撑。二是政策力度低于预期,未能提振估值向上。2023年底国有大行和股份制银行先后调降存款挂牌利率,市场对降息降准预期升温,但目前尚未看到央行进一步的操作,估值向上反弹空间有限。

浙商期货研究员周志超还提到,2024年以来机构调仓也在一定程度上影响了股指的表现。当前市场风险偏好在下降,低利率环境下资金选择转向红利低波板块,导致相关交易拥挤,而存量市场博弈、交易拥挤会导致其余多数板块下跌,拉低指数。

股指期货表现偏弱一定程度也受到海外市场因素影响。柴玉荣介绍,2024年以来,海外市场风险偏好回落,纳斯达克指数高位回调。国内市场资金偏谨慎,成交连续缩量,资金交投情绪降温,增量资金入市不明显。

“美联储降息节奏可能慢于预期,使得市场对过早降息的预期有所削弱,直接影响全球高成长科技类板块的估值,包括中国的TMT板块在内均出现明显回调。”王东瀛说,另外,近期俄乌、朝韩、中东等地地缘因素有扩散加剧的趋势,成为短期影响市场风险偏好回落的一个变量。

周志超还表示,股指偏弱也受到美国降息预期下修影响。此前美联储最新一期会议纪要显示鸽派程度不及预期,2024年一季度降息概率有所下降,随后公布的非农数据大超预期则进一步打压了提前降息的可能。而当前市场对美联储在上半年降息的交易已较为充分,此番预期偏差下全球风险资产普跌,国内相关资产也跟随下跌。

期指中长期利多因素较多

从目前的市场情况看,柴玉荣预计,短期内股指仍以筑底振荡为主。目前A股处于历史估值的低位,进一步下行空间也较为有限,但中长期看,仍有一些利多因素可以期待。

具体来看,柴玉荣介绍,一是国内稳增长政策加码落地实施。2023年三季度以来,房地产政策持续优化调整,财政端增发万亿元国债,2024年预计财政赤字率将提升,财政继续发力辅助宽信用,加快推动形成消费和投资相互促进的良性循环。二是2023年12月美联储议息会议点阵图显示今年将降息75个基点,这表明2024年美联储将进入降息周期,有望带动中美利差进一步收窄,为货币政策打开空间,同时有助于减缓外资流出趋势。三是A股估值处于历史低位,上证指数和沪深300指数的PE已低于2008年10月时的水平,创业板市盈率已创下历史新低,中长期估值底部特征较为明显。

目前市场还处于信心恢复的阶段,周志超也认为,短期内股指或仍维持偏弱运行的状态,静待2023年12月经济数据的公布。中长期看,股指利多因素在累积。一方面,经济在逐渐改善和修复,存款利率下调也为后续政策利率下调打开空间。实体融资成本进一步压降也有了空间,市场主体的投资需求增加将进一步带动经济回暖,企业盈利也将逐渐改善。此外,科技创新驱动下的全要素生产率提升将推动企业业绩回升,这也是指数未来上行的核心动能之一。

另一方面,海外因素对国内的掣肘将进一步弱化。虽然近期美联储鸽派程度不及预期,但2024年进入降息周期是大概率事件,内外息差收窄将使外部资金出现回流。

从不同板块角度看,结合国内外经验,王东瀛认为,应对经济周期的最根本手段还是高质量发展。只有通过自身的产业升级,供给侧结构性改革,切实推动内部需求回升,才能修正市场预期。从这一角度出发,颠覆性科技创新、新型基建等领域仍是值得关注的重点,新政策落地可能会给相关行业注入动能。

“我们还看到,近期工业企业利润逐步改善,其中营收增长对企业利润贡献增加。结合当前的低库存,企业补库及投融资意愿可能在2024年第一季度逐步恢复,进而带动企业盈利预期修复,当然这也得依靠财政政策发力和货币政策配合。”他说。