热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

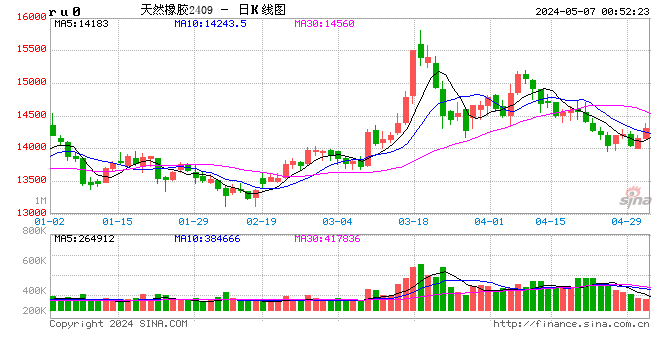

橡胶期货主力合约上周冲顶回调,于周五大幅回落。本周也基本延续走低之势,截至11月22日下午,主力合约收盘价报13925,持仓量13.87万手。

橡胶期货外部环境发生改变

自11月8日以来沪胶延续了大约一周的上涨,我们认为这是沪胶得益于宏观预期走强与自身减产驱动,期价有望维持强势。上周的实际走势是大部分时间维持强势,而上周五出现大跌,主要是橡胶外部环境出现了变化。一方面,宏观预期变化。之前万亿国债的消息铿锵有力,随着时间的推移,市场需要持续的刺激政策推出,然而这一点还有待观察;此外,中美关系有所进展,然而国际关系不像之前舆情认为的那么顺畅发展、国际关系的复杂性仍旧存在。

另一方面,商品市场整体形势存在问题。商品最大的问题在于分化仍旧严重:黑色的确强劲、但是已经处于阶段性高位;铜、锌逐步走强,但是镍持续阴跌;化工品普遍吃力地小幅反弹。商品分化意味着宏观对商品市场的影响力不足,也意味着橡胶能从外部环境吸收的能量受限。

橡胶基本面供需双弱

近期天然橡胶处于供需双弱的状态。泰国产区降雨偏多,南部预计年产内减产较大,东北部虽预计有所增产,但难弥补南部减产之缺。且国内云南产区也面临停割,新胶产出受到限制,对市场存在支撑。海内外主产区原料价格仍保持坚挺走势,尤其是胶水,这也反映了原料产出增加有限。加之上周泰国原料杯胶价格结束连续上涨趋势,回落0.3泰铢,且伴随人民币兑美元汇率升值,天然橡胶进口成本下滑,供应端对橡胶市场价格存在利空影响。

下游轮胎整体需求放缓,个别企业由于出货和库存压力,出现自主减产行为,拉低整体开工,对于原料需求表现偏淡。上海地区SCRWF12850—13150元/吨,环比下跌250元/吨。上周下游轮胎厂开工平稳运行。上周中国半钢胎样本企业产能利用率为78.88%,环比+0.19%,同比+11.18%。本周中国全钢胎样本企业产能利用率为63.89%,环比-0.32%,同比 +0.74%。半钢胎样本企业整体出货略有放缓,成品库存小幅攀升。

成品库存高企是造成全钢轮胎减产的主要原因,据悉全钢轮胎产线成品库存累库报收43天,同比去库-4.4%,连续6周降幅收窄,边际累库。

总之,橡胶期货的外部利多力量减弱,我们认为橡胶短期大涨的难度较大,但是橡胶大概率不会出现持续下跌,毕竟橡胶现在还有供给端利多可以依仗。虽然最近一段时间产区天气整体较前期好转,供应有所恢复,但是橡胶是连续生产的品种,供给阶段性波动属于正常现象,我们要看的是供应的大格局。前期减产的幅度在明年一月泰国供应旺季来临之前,难以弥补,泰国原料价格居高不下,也反映出泰国供应端并没有明显的恢复。天气好转时,原料价格维持强势;天气不好时,原料价格会更加有力地支撑沪胶。

综合来看,向上动力减弱,下方存在支撑,沪胶近期维持宽幅震荡的概率较大。后期价格波幅缩窄后,沪胶有可能继续上行。近期价格随机性较大,宜保持观望。

(刘宇 期货交易咨询资格证号:Z0012343)