热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

期货日报

以美国目前的经济状况,美联储明年并不需要进一步加息;同时得益于逐渐完善的劳动力市场,美联储也可在不降息的情况下继续压制通胀,但这需要更多时间。若没有出现令美国经济大幅衰退的风险,我们预估2024年下半年美联储不会考虑降息,在这样的情况下,明年上半年美债收益率将维持偏弱下行格局。

11月14日,在10月CPI超预期的数据公布后,美国金融市场近乎“沸腾”。截至目前,美股连续大涨,指数来到了近两个月来的最高位,10年期美债利率快速回落至4.5%附近。尽管上周末已有多位美联储官员发表了较为“鹰”派的观点,但超预期的数据以及市场的良好表现仍给予了市场更强烈的降息预期。据CME的Fedwatch统计,目前已有超30%的交易员预计美联储将在2024年3月首次降息。但我们认为目前市场的情绪有些过分乐观,本文通过以下几个方面来分析为何2024年下半年之前美联储大概率不会进行降息。

[遏制通胀的目标仍未达成]

根据摩根大通的统计,自2022年年底以来,除日本外所有G10经济体的连续核心通胀率已从 6%降至3%,因此可以看到,央行们已经完成了使通胀回到目标所需的四分之三以上的调整,那么目前在美国3.2%的CPI距离2%已无多少差距的情况下,如何走好这最后一步就显得更加重要。

首先,目前美国的劳动力市场仍具备活力,在通胀降低、需求依然强劲的环境下,居民实际收入将继续增长。

其次,尽管紧缩政策使得利率居于高位,但根据摩根大通此前的研究,货币紧缩对GDP增长率的最大影响会出现在大约两个季度内,且一般不会有较长的滞后期。因此,即使考虑到明年利率仍将维持在高位较长时间,2024年金融环境收紧对经济的影响也将有明显的减缓。

最后,美国银行近期发布的最新基金经理调查显示,大部分受访者预计,美国经济将出现“软着陆”,大型科技股有望开启新一轮牛市。机构将现金水平从5.3%下调至4.7%的2年低点,61%的人预计债券收益率会下降,这是有记录以来最高的。

综上,现在的美国经济仍有较大概率实现“软着陆”。在此前提下,美国经济仍能在高利率下继续维持增长,美联储没有理由在还未实现通胀目标的情况下仓促地进入降息周期,这将导致严重的政策错误。

[核心商品CPI仍需要压制]

得益于美联储的一系列努力,2023年美国降通胀已取得较为显著的成效,但包括住房通胀在内的核心商品的通胀仍未得到有效降低,且仍有较大的下降空间。那么2024年美联储仍不能轻易降息,使得核心商品CPI出现明显反弹。另外,美国劳动市场的供需平衡在继续改善,根据美国统计局的数据,美国的劳动力参与率已经有了明显的修复,10月的数据已经达到了62.7%。

经济学上一般通过职位空缺和失业工人数据间的差值来衡量劳动力市场的好与坏。到目前为止,通过数据可以发现,美国的劳动力参与猛增的同时,失业率却并没有明显的上升,证明目前的就业市场是良性的。鉴于这种改善和总体通胀的急剧下降,名义工资增长开始明显放缓,预计将会逐步回到制定的目标水平。再加上普遍锚定的通胀预期,表明早期通胀飙升导致的高利率环境,将不太可能对美国目前的就业和经济再次带来较大负面影响,这更加坚定了美联储进一步压低通胀的决心。根据以往经验,压制核心通胀仍需要半年到一年的时间,故美联储在2024年上半年降息的概率依旧不大。

[美国制造业或进一步复苏]

根据高盛2024年全球展望的最新预测,他们将美国经济衰退的概率定在了15%。同时,他们预计美国实际收入增长将从2023年的4%放缓至2024年的2.75%。按照该数据推测,美国明年仍能支撑国民消费,并且在此情况下,GDP的增速仍能达到2%。同时,今年出现的美国制造业疲软以及年底工人大罢工等问题,或随着劳动力市场结构的改善,以及工人工资谈判的顺利达成,在2024年逐步解决,使得美国制造业进一步复苏。

综合来看,尽管受到国际地缘事件的影响,但随着中美关系的缓和,美国上半年经济快速恶化的可能性不大,因此美联储在彻底达到目标前,并不会完全转向降息周期。

[仍存不确定的高风险因素]

以上是我们预估2024年美联储货币政策将继续维持高利率,而不会快速转进降息周期的观点和分析。当然,美国目前也存在着一些不确定的高风险因素,可能会迫使美联储进入降息周期。

一方面是巴以冲突的全面升级可能会中断该地区的海上贸易,进一步导致石油和天然气价格大幅上涨,这会给美国2024年的经济带来重创。另一方面是美国的商业地产一直处在较为低迷的状态,中小银行信贷以及抵押贷款压力一直没有得到释放和缓解,叠加美国今年的公开债务再创新高,若2024年总统大选的结果出乎意料,且后续货币政策有所转向的话,那么中小银行的危机以及美国债务的引爆也将促使美联储提前考虑降息。

[对后续金融资产走势的预测]

根据上文的分析,以美国目前的经济状况,美联储明年并不需要进一步加息;同时得益于逐渐完善的劳动力市场,美联储也可在不降息的情况下继续压制通胀,但这需要更多时间。若没有出现令美国经济大幅衰退的风险,我们预估2024年下半年美联储不会考虑降息,在这样的情况下,明年上半年美债收益率将维持偏弱下行格局。

尽管最近美元受到美联储降息预期以及地缘政治事件的影响有所走弱,但叠加通胀下降的预期,美元在明年上半年预计不会有明显的走弱迹象,但在美国总统大选尘埃落定前,较难突破前期高点。因此,在目前政策利率登顶已成为共识的情况下,随着美债收益率的下滑,之前由于较高的无风险利率中枢对股市资金造成的外流也会逐步开始回归,成长性股票指数期货有着不错的投资空间和价值曲线,由于A股较低的估值和较高的股息率,中证1000指数期货也具备低位配置的价值,可等待市场全面反弹出现后再行入场。

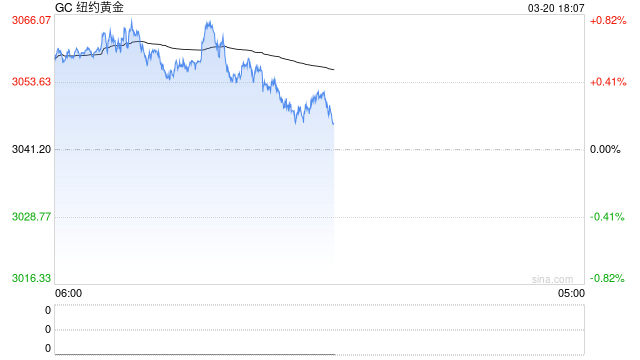

商品期货方面,美元是大宗商品的计价货币,与黄金、原油、铜等品种高度相关,我们认为短期美元指数将保持稳定,有小幅反弹的可能。所以,黄金、原油、铜等工业品的金融属性仍将受到一定压制,今年年底以及明年一季度的价格仍处于偏弱调整格局中。(作者单位:大陆期货)