热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

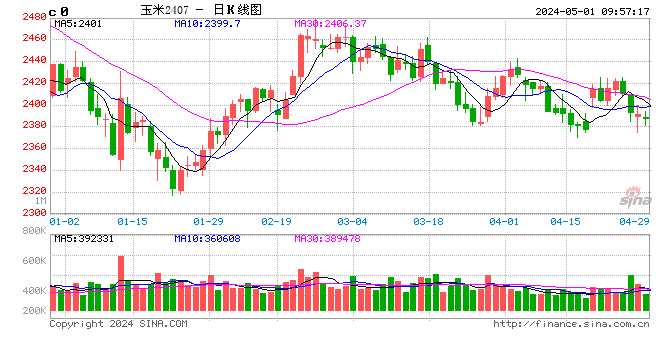

近期玉米市场一片大好,外盘CBOT玉米期货周四单日上涨0.82%,报4.92-1/2美元/蒲式耳。国内也持续了四日连续走高,截至11月16日,玉米主力2401合约收盘价报2553,持仓量72.22万手。

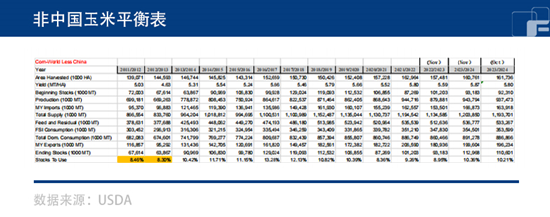

USDA上调库存及单产,报告利空

上周 USDA 发布11月供需报告,报告利空。2023/24年度美国玉米期末库存预估21.56亿蒲,上调4500 万蒲,高于市场预测均值 21.41亿蒲,库消比上调 0.2%至14.9%。新季产量方面,USDA 上调单产调 1.9 蒲/英亩至 174.9 蒲/英亩,高于市场预测均值173.2蒲/英亩,对应年度产量增加 1.7亿蒲,需求方面,饲用需求和出口预估均上调 5000万蒲、乙醇需求预估上调2500 万蒲总需求上调1.25亿蒲。23/24 季全球玉米期末库存预估 3.1499 亿吨,上调 259 万吨。

本次报告上调乌克兰23/24 年度产量 150 万吨至2950万吨,对应出口也上调50万吨至2000 万吨。巴西、阿根廷平衡表没有变化。

综合当前美国、巴西、乌克兰的出口高峰压力以及下年度美国及全球平衡表宽松的格局来看,短期美玉米难言绝对底部、长期进入熊市周期。尽管从美玉米种植成本测算,盘面在470-480美分/蒲有一定的成本支撑,但按照历史库存与价格的相关关系来看,不排除今年跌破种植成本以下10-15%的空间。

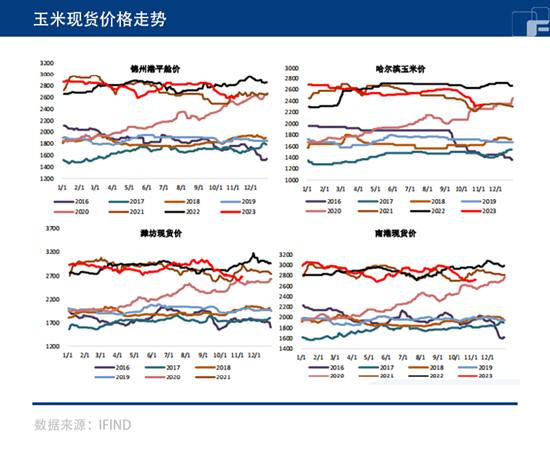

“买预期、卖现实”行情节奏

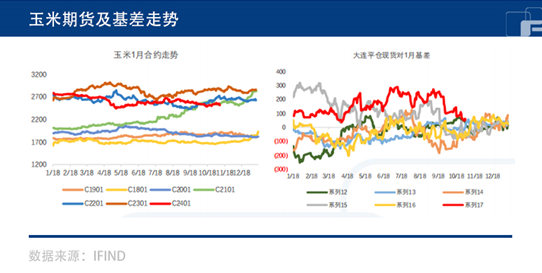

再看国内,前期的收割压力结束,东北11 月上冻后,11-12月的卖粮压力仍存。历史季节性数据来看,1月底售粮往年平均售粮进度 55%,季节性上看 11、12 月售粮进度较高。11月5号至今,东北大范围暴雪,物流受阻,阶段性反弹现货及期货近端走强,带动1-5 价差走强;但本轮暴雪后,东北产区有升温的可能市场对雪化之后的毒素质量担忧、以及农户在11 月中下旬的销售压力再次担忧,走出了一轮“买预期、卖现实”的小节奏行情。盘面主力合约短期在2480-2560震荡寻找方向。对应1-5 价差从-50走强至-20而后随着近端合约下跌,再次跌至-40 左右。总体而言,盘面多空交织,没有趋势行情更多是短期扰动行情,单边及月差的操作价值有限。

当前期货反映近端现实,与前三年新玉米上市季反映缺口预期不同,预计11月见季节性低点。预计未来半年主要运行区间2400-2800。尽管市场对干粮需求仍有,但仍以走流水为主,烘干塔主动建库意愿不足。前三年东北产区的贸易商,四季度屯粮,年后二三季度均有亏损,今年市场上贸易商的建库心态异常谨慎。

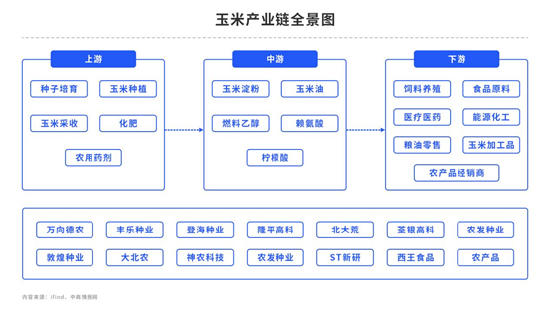

期货价格已经把国内糙米小麦+国外高梁大麦挤出替代,反映了丰产兑+季节性压力+中下游不敢轻易建库的情况。猪价持续弱势的背景下、饲料企业低库存收购,指望深加工托住价格较难;贸易群里分化、观望情绪浓厚。大型贸易企业短期不会轻易入市建库存,关注 11 月下旬东北产区上冻后的产业心态行为变化。23/24年度缺口如何补充问题,产量增、进口增、小麦和糙米替代减,缺口收窄。

综上所述,未来半年,预计国内玉米高位震荡偏空运行,区间2400-2800元/吨。在新季丰产背景下,年度产需缺口仍存,其中国内替代供给减少、进口补充供给增加。节奏上先抑后扬为主,四季度定价更多在于国内玉米自身,而一季度定价将更多反映年度缺口及替代价差。预期偏差关注农户售粮过程中是否大范围惜售、政策粮轮入的窗口及规模、进口规模冲击中下游建库意愿和时间段等。

单边不建议轻易抄底,月差维持反套策略。进入2023/24 年度,预计下游饲用和深加工消费持平略减,在新季产量新增超2000万吨的背景下,年度产需缺口同比收窄,但仍需要国内外替代品的补充,其中小麦+糙米的国内替代部分将显著减少、而进口玉米+能量替代品的供给将显著增加。因此四季度定价更多在于国内玉米自身,而一季度定价将更多反映年度缺口及替代价差。虑到新季东北租地种植成本及糙米集港成本的替代价差来看,250050也有较强的成本支撑。连盘玉米四季度主力运行区间[2400-2750]元/吨,一季度运行区间[2450-2800]元/吨,节奏上先抑后扬为主,月差策略更多以反套为主。

(刘宇 期货交易咨询资格证号:Z0012343)