热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

一、摘要

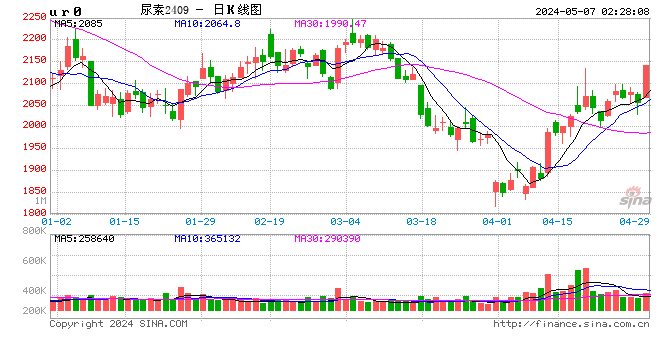

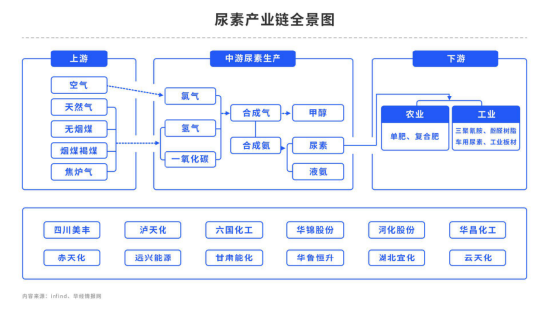

尿素现实端在低库存背景下供给打满,需求方面表需同比高位,农需超预期。远端供给方面气头有望减产,需求方面冬储备肥需求逐步兑现,强现实强预期格局推动价格走强。

二、供需向好

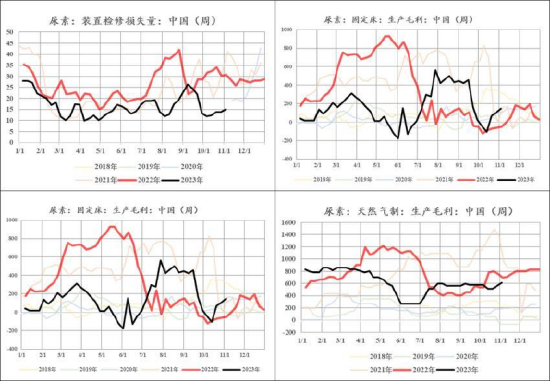

供给端高利润背景下上游负荷高位,检修多以故障及政策性减产为主,如山西环保导致区域供给减量。未来气头供给可能随气温降低而产量收缩,但今年天然气储量充裕叠加厄尔尼诺带动气温偏高,气头减产可能不及预期。整体供给端产量基本打满,提升空间有限,边际利多。

图 尿素供给

数据来源:ifind,隆众资讯,中粮期货研究

数据来源:ifind,隆众资讯,中粮期货研究

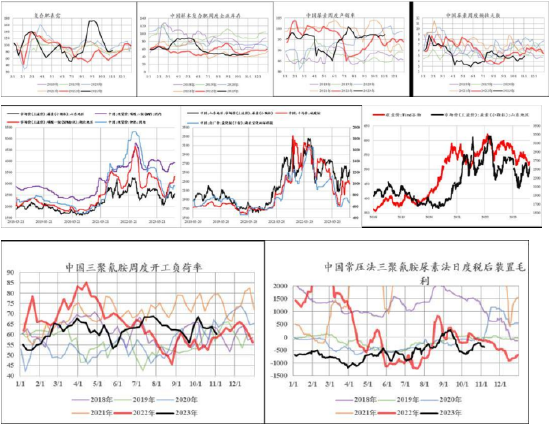

需求端内需良好,氮磷钾三种主要肥料均表现为表需良好,库存低位的强现实特点,从复合肥开工率季节性角度评估负荷预期逐步提升。目前价格驱动主要在需求端,东北地区是主要的尿素需求区域,全国占比约12%,区内供给较少。备肥方面目前了解进度中性偏慢,后续至月底仍有采购需求。工业需求整体弱稳,受地产及竣工影响消费同比偏低,但因整体在尿素需求占比只有2成,所以影响偏小。

出口需求方面预期政策收紧,外盘价格稳定,如果内盘价格下行则内外价差扩大,虽然出口受限但出口利润扩大可能改变市场预期,所以出口端边际支撑价格。

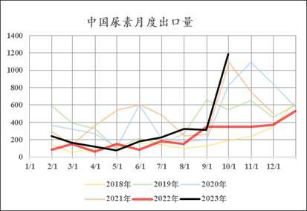

库存方面在高表需背景下呈现逆季节性去库,库存角度上游扩利润合理。结合目前上游供给同比新高(日产较2021年同比高过40%),出口方面近两个月基本与2021年走平。

同比高供给,出口走平,工业需求走弱,库存没有大幅累积反而逆季节去化,可以反推农需超预期,而需求对比供给是慢变量,持续性较强,所以结合前述供给情况评估库存较难在短期内快速上行。

图 尿素需求及库存

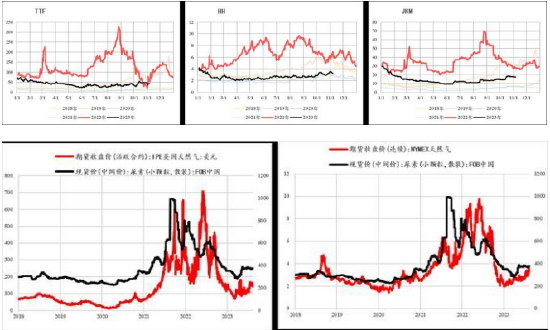

成本端强现实弱预期,现实端周度化工耗煤量同比高位,但甲醇上游利润偏低,后续利润可能进一步恶化导致采煤量收缩,而电厂库存高位,厄尔尼诺预期导致民用需求同比偏低。

图 尿素成本端

综上尿素强现实强预期,成本端偏弱但低库存背景下对价格影响较小,边际角度供给及出口支撑价格,冬储备肥可能驱动价格上行。

三、策略建议

UR05建议以多头配置为主,如因宏观或上述预期差导致价格回调,可考虑逢低买入,月差方面回调建议买入ur3-6价差。

(任伟中粮期货研究院化工资深研究员 期货交易咨询资格证号:Z0012059)