热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

为深入了解产业情况,11月3日,由期货日报全新打造的《期货+》系列直播栏目正式上线。该栏目由期货日报一线记者主持,邀请产业企业、行业专家、期货公司等各界人士做客直播间,以连线对话的方式,融汇“期货+产业”的力量,围绕相关期货品种的基本面矛盾、行情走势、产业趋势等主题展开讨论,洞察市场变化与产业趋势。

当天晚上20:00,《期货+》栏目邀请了真锂研究创始人兼首席执行官墨柯、深圳大为股份湖南郴州碳酸锂智能制造项目负责人张天刚、国泰君安期货研究所绿色金融及新能源团队负责人邵婉嫕、上海有色网行业研究院新能源事业部锂资深分析师徐颖等四位嘉宾做客直播间,以《碳酸锂成本击破,底在何方?》为主题,解读当前碳酸锂市场的核心矛盾,开展了首场直播。

本轮锂价下跌的核心原因仍是供需失衡

近期碳酸锂市场情绪再度走弱,现货报价已连跌11天,创近两年新低。对于本轮锂价下跌的核心原因,上海有色网行业研究院新能源事业部锂资深分析师徐颖表示,核心仍是供需失衡。在经历了锂价暴涨暴跌之后,产业链各环节都趋于理性,加上上下游利润重新合理分配,下游各环节在去年年末开始普遍承担较大的原料和成品跌价损失,在后续需求增量趋于缓和的情况下,普遍选择按需采买。“原料端前期的利润空间远大于下游,造成产业链利润失衡。”徐颖指出,本轮下跌也导致了矿企和锂盐厂让利,对于后续产业稳定发展起到一定益处。

从基本面情况来看,徐颖表示,10月中旬之后,整个供应端已呈现陆续回暖态势。具体来看,矿石冶炼端,前期检修或者因为成本倒挂减产的厂家已经陆续开始复产,而盐湖今年新的设备技术提升加上一定的出货量指标要求,冬季减产幅度小于往年。从进口情况来看,海外盐湖后续仍有一定销售指标要求,出口量到中国的量稳中有增,对供应端形成有效补给。

从需求端来看,徐颖表示,从9月开始,需求端就出现了“旺季不旺”的情况。“不管是从电芯端还是从正极材料端,排产均出现不同程度的下滑,这在终端车销上行的情况下似乎不太合理,但也正反映了动储端均有较多库存亟待消耗。”徐颖认为,后续在需求符合预期的情况下,产业内仍以去库为主,反馈到对于碳酸锂的直接下游需求,会按需生产,也会配合电芯端排产下滑而下调产量预期。结合供需端情况来看,徐颖认为,后续锂盐产业还是会出现供应过剩的情况。

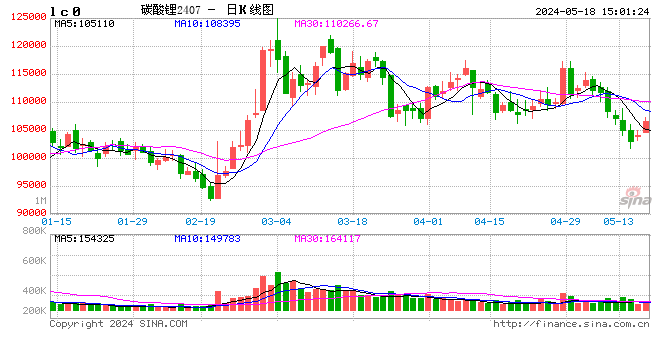

从盘面上来看,当前碳酸锂期货单边驱动明显淡化,主力合约LC2401在150000—155000元/吨区间反复波动。国泰君安期货研究所绿色金融及新能源团队负责人邵婉嫕认为,期货价格跟现货价格的表现直接挂钩,前期碳酸锂期货主力合约价格整体呈现大幅下跌趋势,但目前盘面上的交易逻辑大幅更迭。“过去,盘面大幅回落的核心主导因素是下游需求端表现低迷,导致锂盐价格大幅下跌。但随着锂盐厂的联合减产和挺价行为之后,供需市场进入到了再平衡阶段,前期仅仅是需求低迷,但随着材料端减量,在供需双减的格局之中,当前盘面已经进入到了窄幅振荡的企稳阶段。”邵婉嫕认为,当前整体的交易逻辑仍是成本问题,但未来碳酸锂期货的核心交易逻辑依然会不断发生拐点变更。随着矿端价格逐步松动,锂盐厂定价预计也会处于一个逐步下移的过程,中长期来看,锂盐价格依然维持偏弱势振荡的格局。

碳酸锂的价格底部可能在2025年出现

随着碳酸锂价格持续下跌,部分外采锂辉石生产厂家由于成本倒挂,开始出现有企业“减产挺价”现象,加之碳酸锂期货主力LC2401合约在150000元/吨关口“反复横跳”,市场对短期内碳酸锂生产企业的成本支撑存疑。

谈及电池级碳酸锂现货价格下探至150000元/吨关口是否会给锂盐企业带来亏损时,深圳大为股份湖南郴州碳酸锂智能制造项目负责人张天刚表示,这个阶段要说造成锂矿企业全面亏损还言之过早。

“碳酸锂、氢氧化锂等基础锂盐的成本构成比较复杂,大致分为外购锂原矿、精的锂盐企业;外购其它含锂的物料、废料(如电解质、大修渣、玻璃粉以及含锂卤水等还有很多含锂的中间品)的锂盐企业;自有矿山的锂盐企业三大类。”张天刚解释称,无论是不同的资源禀赋、矿山地理环境、开采成本,还是不同的含锂原料渠道、不同的锂矿含量、品质以及不同的原料价格等,都会决定不同的碳酸锂成本。此外,决定碳酸锂完全成本的因素还包括项目投资折旧、财务成本等。

“每个企业成本都相差较大。”张天刚表示,锂盐价格在150000元/吨价位附近,会给部分锂盐企业带来压力,甚至会给小部分企业带来亏损,但对于自有优质资源的企业来说,目前的利润依然是十分丰厚的。

“客观来讲,碳酸锂价格下跌,对下游企业降低原材料采购成本及下游产业链健康发展都是有好处的,对上游锂矿山及锂盐企业来讲,当前价格只是把两年前的暴利空间压缩到现在的正常利润而已,当前锂盐价格还不至于导致行业全面亏损,只是少部分锂盐企业会面临亏损压力。”张天刚进一步解释称。

碳酸锂的价格底部在哪里?真锂研究创始人兼首席执行官墨柯认为,碳酸锂的价格底部可能会是在50000—60000元/吨,从时间节点来看,明年还跌不到这个价位,价格底部大概会在后年出现。

“如果碳酸锂价格后年跌到50000—60000元/吨,可能绝大多数项目就没有办法继续坚持。彼时,即便下游需求不增长,行业也可能会呈现需求远远大于供给的格局,到那个时候碳酸锂价格才会触底回升。”墨柯解释称。每个项目的拿矿成本都不一样,以南美盐湖的成本为例,它最低可能在30000元/吨以下,再加上碳酸锂15000—20000元/吨的加工费,整体成本大概是40000—50000元/吨;但如果是江西的锂云母矿,它现在的成本可能已经到了150000元/吨。由于成本不同,价格也会随行就市,根据市场实际需求来变化。

墨柯认为,当前碳酸锂价格整体下行,随着价格不断下跌,逐渐会有一些拿矿成本较高的项目因成本倒挂而关门,这一块的实际供给就会消失,从而导致供给量减少。“当价格一直下降至供给总量显著小于需求总量时,碳酸锂的价格趋势才会逆转。一定是要供给显著小于需求,稍微小一点点都不行。”墨柯强调。

对于期货价格来说,邵婉嫕认为,关注核心在于边际成本问题。“哪些边际产量会真正扰动锂市场供应,那么这批产品的成本就要更加关注,它会影响整体锂价的走势。”邵婉嫕表示,目前来看,处于成本相对偏高的产能成本曲线,主要是在国内以外购锂辉石为主的锂盐企业,按照目前港口报价来看,外购锂辉石的成本大概在170000—180000元/吨区间,这个价格也导致国内部分锂盐厂成本与销售价格倒挂,这也是当前国内部分锂盐厂出现大幅减产的核心原因。不过,随着矿价逐步向M+1倒推调整,目前锂盐成本与销售价格倒挂的情况将大幅好转,进入复产阶段。邵婉嫕认为,未来,碳酸锂的边际成本仍有往下松动的空间。短期来看,130000元/吨或是碳酸锂较强的底部支撑价位;中长期来看,价格重心预计还会进一步下移。

徐颖也认为,从四季度的成本来看,自有资源及外采云母企业均有一定的利润空间,主要还是看外采辉石的成本。“目前部分企业已经和海外矿山制定新的计价方式,会在冶炼环节保持一定的利润空间。不过,还是有部分企业没有谈成或处于谈判进程中,后续还是值得关注。”徐颖表示,未来在过剩格局较为确定的情况下,矿端和盐端的利润趋于合理化,未来应该多关注矿端的成本支撑。

(文章来源:期货日报)