潜在的主题讨论:

豆粕现货市场从2022年开始逐步被动获得信仰:上游压榨企业总能在榨利承压的档口,有望力挽狂澜,这个预期在2022年10月,2023年4月,2023年11月都被现实兑现,进而信仰的以巩固;当下的矛盾是南美的丰产预计处于兑现的路上,港口现货豆粕基差已经跌至200元每吨以内(其中华南仅仅60元每吨),后续依赖于上游供应调节的多头信仰是否应当被坚持?

本周复盘:

南美降雨改善,市场在重新交易丰产和阿根廷压榨减少之间拉扯。stonex上调巴西新季产量预期到1.65亿吨,但从市场表现上看已经基本对此充分计价,实际潜在的巴西北部降雨不足和阿根廷潘帕斯表层土壤湿度的问题还没有完全缓解。海外表现为进一步计价4季度阿根廷因为压榨减少而引致的全球豆粕贸易流偏紧的矛盾,美豆粕继续表现强势。

10月全球向中国发运1278万吨大豆,11月发运达到800万吨。预计11月到港1100万吨,12月到港965万吨,这本来是11月缺口证伪,基差向下崩塌的主要驱动,但市场再度迎来了关键变化:市场开始讨论中储粮收储进口大豆和美豆进口许可重新办理,这让国内近月的压力大幅缓解,油厂的11月压榨量下调至850万吨,这是本轮M01合约反弹的主要逻辑。

图:高歌猛进的南美榨利

数据来源:路孚特,中信建投期货

数据来源:路孚特,中信建投期货南美榨利的在过去一周创下了至少7年以来的新高水平,这极大程度缓和了此前巴西旧季出口压力的预期,最近一段时间巴西大豆出口升贴水甚至高于美豆,这是个重要的标志,暗示库存压力有限。

数据来源:华鸿,中信建投期货

数据来源:华鸿,中信建投期货未来美豆的后续表现我们倾向于认为在南美的产量大部分兑现以前,1250美分的价格难以被跌破,但上边际受美豆期末库存难以答复下调的牵制,上边际或难以突破1400美分。

未来主要跟踪:1、巴西北部干旱局面的变动;2、美洲榨利及贴水;3、国内12月-1月压榨预期及高频的提货水平

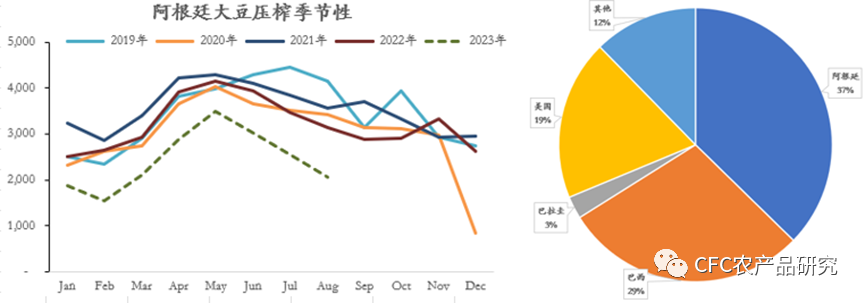

图:南美的压榨是全球豆粕贸易流松紧的指引

数据来源:阿根廷农业部,

数据来源:阿根廷农业部,USDA,中信建投期货

受制于减产背景下的产量约束,2023年阿根廷大豆压榨量显著下滑,1-8月压榨量仅仅1956万吨, 去年同期2673万吨,同比减少27%。通常南美的压榨产量季节性高峰是4-8月,第四季度压榨量相对偏低,暗示当前的由阿根廷压榨缩量诱发的豆粕贸易流偏紧的问题或被市场关注,并在美豆粕市场被计价。弱预期被部分定价时,强现实或重新引发激烈的价格反弹,我们称之为结构性的逼空逻辑。

南美天气的变局在11月底之前对盘面影响有限,或者说当下的CBOT盘面对天气还是相对迟钝的,且更倾向于计价干旱或降雨落空的利多。美豆油的下探结束和美盘油粕比多头的止盈离场或是重要的信号,但对国内的影响有限。

国内最近2个月最大的变化是豆粕现货基差的持续走低——从800元每吨以上,下跌之200元每吨以下,11月3日华南价格跌至60元每吨,而11月初曾一度被视为4季度最短缺的时点,最戏剧的是11-1价差从600跌向80。

数据来源:钢联,中信建投期货

数据来源:钢联,中信建投期货我们曾对未来有两个判断:

1、阿根廷潘帕斯草原的干旱谜团

来源:阿根廷农业部、路孚特、

来源:阿根廷农业部、路孚特、USDA、中信建投期货

潘帕斯草原是南美大陆亚热带湿润气候下的高草草原,潘帕斯在印第安语中,是平坦地面的意思。区内差异为自东向西逐渐显现干旱。阿根廷主要产区圣塔菲(产量占比19%),布宜诺斯艾利斯(产量占比31%),科罗多巴(产量占比28%)均有部分土地位于草原之上。

在过去三年,草原的干旱导致阿根廷整体大豆单产显著下行,市场有担忧该地区的大旱会持续下去,威胁2023-24作物年度的产情。

但对比过往厄尔尼诺对阿根廷大豆产情的影响发现,ENSO循环对于阿根廷主产的的单产存在显著影响,红色边框是厄尔尼诺时期的阿根廷单产表现,蓝色边框是拉尼娜时期的阿根廷单产表现。圣菲(19%)和布宜诺斯艾利斯(31%)的大豆单产对ENSO循环的影响最为敏感。在ENSO循环转化后,次年的大豆产出通常显著恢复,并不存在时滞,底层原因或是土壤的有机质的积累。

2、关于1-5价差对丰产的计价方式

前瞻讨论:

2-3月还会缺货吗?这是市场暂时相对领先的思考,直接对应着未来M3-5价差的估值,目前我国12月装期采购了165.6万吨,1月装期采购了20万吨,2月装期采购了282.9万吨,3月装期采购了358.8万吨,4月装期采购了338.1万吨,5月装期采购了200.1万吨。

之所以采购进度偏缓慢,油厂在榨利面临压力的窗口中,推迟采购节奏是对于定价权的巩固逻辑——通过放慢采购进度,引导远期货物偏紧预期,进而提振现货销售。2021年,2022年,2023年均出现了3-5正套逻辑的兑现,恰好对应着三峰拉尼娜,按上文的表述,当下已经达到370元每吨的3-5价差,或安全边际有限。

研究员:田亚雄

期货交易咨询从业信息:Z0012209

大多数研究过于强调边际信息,从而放弃了对于总量的讨论,因此在波动面前,研究很容易变成墙头草。研究观点定力一定来自于框架,而构建研究框架的柱子来自于对周期的复盘思考,来自于不断试错,不断自我否定后的被挫败强化回忆,也来自于研究员所获得的通识教育。