一、国际天然气市场周度综述

市场概况

截至10月31日,美国亨利港天然气(NG)期货价格为3.575美元/百万英热,环比上周期(10.24)上调0.253美元/百万英热,涨幅为7.62%;荷兰天然气(TTF)期货价格为14.915美元/百万英热,环比上周期(10.24)下调0.39美元/百万英热,跌幅为2.55%。

美国方面,美国亨利港(NG)期货价格周内呈震荡趋势,本周由于外部需求逐渐减少,美国天然气期货价格涨后回落,但由于北美地区天气存在降温预期,取暖与发电需求潜在增加,市场炒作心理较强,带动美国亨利港(NG)期货价格大幅上涨。

出口方面,由于欧洲库存近乎打满,亚洲地区需求平平,本周美国LNG出口有所减少。技术面来看,美国亨利港期货(NG)为中位震荡,美国亨利港期货(NG)价格至3.6美元/百万英热附近,KDJ死叉不死,MACD中位金叉,上涨力度疲软,美国亨利港期货(NG)价格本周内呈震荡调整趋势。

欧洲方面,欧洲市场库存持续增加,根据欧洲天然气基础设施协会数据显示,截至10月30日,欧洲整体库存为11311Twh,库容占有率99.24%,环比上日增加0.09%,库存稳步增加。欧洲市场本周价格有所回落,主要是由于欧洲地区迎来飓风级风暴,风力发电电量增加,天然气发电需求减少,带动TTF期货价格下降。

截至10月31日,美国亨利港天然气(HH)预计现货价格为3.47美元/百万英热,环比(10.24)上调0.62美元/百万英热,涨幅为21.75%。加拿大天然气(AECO)现货价格为1.877美元/百万英热,环比(10.24)上调0.059美元/百万英热,涨幅为3.23%。

美国亨利港天然气(HH)预计现货价格上涨,由于降温预期,美国原料气需求增加,带动现货价格走高,亨利港天然气(HH)预计现货价格上涨。

主流消费地现货价格涨跌不一,目前欧洲地区库存已高达99%,且由于风力发电近期保持强劲,LNG需求有所减弱,带动欧洲天然气现货价格走低;东北亚地区供暖季陆续开启,市场LNG需求增加,带动价格走高。

图表1: 国际天然气市场价格 单位:美元/百万英热

库存

本周,美国天然气库存增速放缓,由于全球主消费地区库存充沛,美国对外出口量销量不佳,部分共厂缩减产量;欧洲库存增速持续低迷,欧盟天然气库存储备已近99%水平,市场暂无太大采购需求。

截至10月20日当周,根据美国能源署报告显示,美国天然气库存量为37000亿立方英尺,环比增加740亿立方英尺,涨幅2.0%;库存量比去年同期高3130立方英尺,涨幅9.2%;比五年均值高1830亿立方英尺,涨幅5.2%。

截至10月20日当周,根据欧洲天然气基础设施协会数据显示,欧洲天然气库存量为39509.52亿立方英尺,较上一周上涨246.81亿立方英尺,涨幅0.63%;库存量比去年同期高2939.40亿立方英尺,涨幅8.04%。

图表2:国际天然气库存趋势

二、中国LNG市场周度综述

市场概况

上游价格呈上涨趋势,西北液厂成本持续上涨及海液现货价格居高不下,带动上游出货价格上涨。

截至11月1日,LNG接收站价格报5386元/吨,较上周上涨2.34%,同比下降27.77%;主产地价格报5150元/吨,较上周上涨7.92%,同比下降10.08%。

截至11月1日,LNG全国接货平均价格报5436元/吨,较上周上调4.38%,同比下降16.8%。上游资源受成本影响抬价出货,带动市场接货价格走高。

截至10月31日,当日国内LNG工厂总库存量38.13万吨,环比上期上涨16.14%。由于上游陆续抬价销货,市场销售不畅,且新建投产液厂较多,带动库存增加。

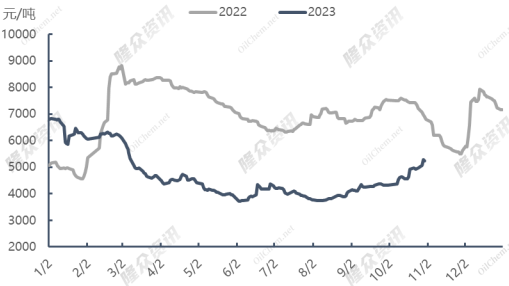

图表3: 国内LNG价格走势图

供需形势分析

供给:

本周(10.26-11.01)国内243家LNG工厂开工率调研数据显示,实际产量73303万方,本周三开工率58.3%,环比上周下降6.3个百分点。本周三有效产能开工率64.35%,环比上周下调3.29个百分点。新增停机检修工厂数量为0,产能共计0万方/日;新增复产工厂数量为3,产能共计160万方/日。(备注:停产2年以上定义为闲置产能;有效产能是指剔除闲置产能之后的LNG产能。国内LNG总产能16305万方/日,长期停产28家,闲置产能729万方/日,有效产能15576万方/日。)

海液方面,本周期国内12座接收站共接收LNG运输船15艘,接船数量较上周减少5艘,到港量108.9万吨,环比上周129.13万吨下降15.67%。本周期主要进口来源国为卡塔尔、澳大利亚、马来西亚到港量分别为40.19万吨、32.71万吨、9.98万吨。分接收站来看中石油曹妃甸、中海油北仑各接船2艘,其余接收站各接船1艘。

需求:

海液方面,国内接收站槽批出货总量为11674车,较上周(10.18-10.24)12722车下降9.48%,接收站持续抬价出货,下游压价出货,槽批量出货整体有所下降。

本周(10.25-10.31)国内LNG总需求为73.55万吨,较上周(10.18-10.24)增加1.41万吨,涨幅为1.95%。国内工厂出货总量为49.04万吨,较上周(10.18-10.24)增加3.62万吨,涨幅为7.97%。由于近期新增液厂较多,供暖季来临囤货需求小幅增加,带动出货总量增加。

市场心态调研

国内主流观点1:工厂已经亏本销售,价格继续深跌的可能性不大。

国内主流观点2:下周陆续开始降温,并且部分地区开始准备执行供暖季管道气价格,或将提振下游需求。

国际主流观点:目前供暖季来临,但主消费地气温仍旧保持温和,天然气进口需求较低,或将带动国际现货价格下降。

图表4:LNG行业下周心态调研

三、下周走势预测

国内价格预测

国内价格将呈小幅上涨趋势,北方供暖季陆续开启,外加西北工厂气源成本持续走高,支撑价格上行,但由于气温较为温和,下游需求不佳,预计未来国内市场价格将保持高位震荡。

图表5:下周国内LNG价格预测

国际价格预测

东北亚地区市场价格将呈上涨趋势,随着东北亚地区供暖季来临,区内调峰储备需求增加,市场贸易或将增加,预计东北亚地区价格将呈上涨趋势。

TTF期货价格将呈下降趋势。欧洲天然气库存近乎打满,且由于当前风力发电较强,天然气需求减弱,预计TTF价格将呈持续下降趋势。

美国天然气期货价格(NG)将呈下降趋势,由于冷冬预期导致周内美国天然气价格恐慌性上涨,市场后期价格或将有所回落,预计未来NG期货价格将呈下降趋势。

图表6:下周国际期货LNG价格预测

来源:网络

来源:网络