热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:银河农产品及衍生品

第一部分 前言摘要

4月油脂整体呈现先抑后扬的走势,且品种间分化较为明显。棕榈油在经历了强势上涨至8500以上之后,连续多日快速下跌,菜油和豆油跟随跌势;近日在菜油受天气升水的影响下带领油脂出现反弹,菜油已破前高。

3月MPOB数据显示马棕增产超预期,而出口也超预期,3月马棕整体呈现供需双增的格局,库存减幅超预期,如期去库,报告影响中性偏多,但盘面却持续走低,市场认为是利多出尽的影响。之后在产地报价不断走低,国内远月买船持续增加的情况下,棕榈油期价连续多日下跌。中东地缘政治风险反复,对油脂盘面起到一定支撑作用,日内波动加剧。近日欧洲遭遇雨雪霜冻天气,其中法国德国等欧菜籽主产区亦受灾,目前欧菜籽处于花期,异常天气对欧菜籽后期产量可能会造成不利影响,天气炒作的影响带动油脂震荡上涨。国内方面,目前国内菜油供应充足,豆油随着大豆逐渐入库,压榨量和开机率逐渐增加,后期豆油也将进入累库阶段。

本次月报从国际市场分析、国内产业现货分析等方面来回顾本季度植物油市场行情,并预测未来可能发生的情况。

第二部分国际市场供需形势分析

(一)马来西亚棕榈油市场—马来西亚棕榈油市场—马棕4月或继续去库,产地报价持续下跌

MPOB数据显示马棕3月期末库存减10.68%至171万吨,减幅超市场预期。其中产量增10.57%至139万吨,增幅高于彭博与路透预估,也高于MPOA以及UOB预估上沿,但产量低于5年均值水平;出口增28.61%至132万吨,增幅高于市场预期,反映了出口仍有韧性;消费降至30万吨,但仍处于历史同期偏高水平。综合来看,3月马棕呈现供需双增的格局,产量增幅较多,出口超预期,库存低于预期如期去库,报告影响较为偏多,但利多出尽使得盘面掉头向下。

从产量上看,今年1-3月马棕产量持续处于5年均值上,也明显高于3年均值,1-3月累计产量同比增加3%,也显示出目前马棕产量整体恢复较好,产量恢复相对欠佳的主要是沙巴。3月沙巴经历了异常干旱的天气,3月累计降雨量仅不到30mm,创历史同期新低,如此偏低的降水或将对后期沙巴的产量造成不利影响。整体上,目前仍维持今年马棕产量同比略增20-30万吨的增量。

3月出口高于市场预期,略低于5年均值。分类别来看,3月马来出口CPO约27万吨,环比增8%,而PPO出口为105万吨,环比增35%,PPO增速较多主要是低基数的影响,今年1-3月累计出口亦处于5年均值上,高于3年均值。生柴出口方面,3月生柴出口环比减少46%至1.6万吨,处历史同期偏低水平。

根据产量高频数据显示,UOB预计4月前20日全马增幅在+3%至+7%,MPOA预计马棕前20日产量增4.5%左右,4月马来降雨整体较为正常,未来一周沙捞越降雨相对偏多,我们预计4月马棕产量增幅不大,产量或与3月持平,处于历史同期中性略偏低水平。出口方面,ITS显示马棕4月前25日出口环比+1.5%至110万吨,增幅较前20日有所下滑,马来和印尼24度FOB价格持续下滑,价差也有所收窄。整体上,我们预计马棕4月或将继续小幅去库至165万吨左右,低于5年均值水平,后期随着棕榈油逐渐复产,马棕去库速度也将逐渐放缓,进入平稳的累库阶段。

(二)印尼棕榈油市场—印尼CPO招标价下降,3月生柴消费可能欠佳

目前Gapki公布的数据仍然停留在1月,从印尼CPO招标价上看,3月底4月初开始招标价逐渐下降,这也反映出印尼逐渐进入增产期,产量的恢复使得价格开始走低,而随着产量逐渐正式恢复,这一下降趋势可能会持续1-2个月。

出口方面,印尼统计局公布2月印尼毛棕榈油及其衍生物出口量从1月份的206万吨降至142万吨,减幅达到31%,处历史同期偏低水平,另外ITS对于印尼2月的出口预计在159万吨,环比减少25%,而对3月出口预计增至185万吨。从ITS的数据来看,1-3月印尼的出口基本处于5年均值上,相较往年较为正常,预计Gapki届时公布的2、3月出口量均将在220万吨以上。

今年以来POGO价差持续处于历史同期偏低水平,1-2月基本在0以下,有利于生柴掺混,3月POGO价差开始震荡上涨,4月有所下滑,目前降至39美元/吨左右。根据此前印尼生物燃料生产商协会表示该国1-2月的生物柴油消费量为217万千升,同比增加16%,增量在30万千升,1、2月国内生柴消费量均创历史同期新高;近期印尼能矿部表示今年一季度印尼生柴消费增加了约4%至286万千升,截至4月22日印尼生柴使用量达到357万千升,该部门认为今年有望实现24年的目标。我们结合两者来看,3、4月月均使用量在70万千升,可以发现相较于1、2月,3、4月生柴消费出现明显下滑,不过印尼生柴消费往往呈现出前低后高的走势,截至4月印尼生柴累计消费表现良好,继续观察后续生柴消费情况。

第三部分 国内产业及现货供需

(一)国内豆油—大豆压榨量增加,豆油即将进入累库阶段

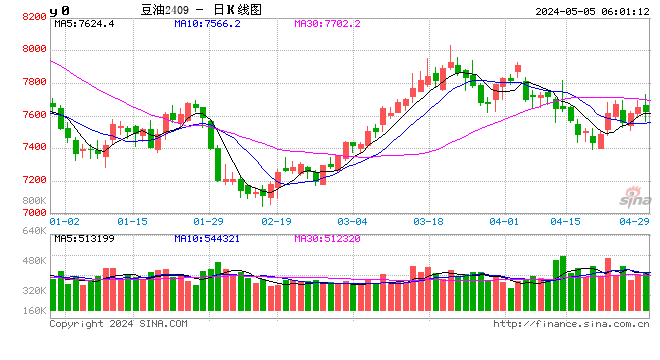

大豆压榨量方面,3月大豆压榨量约在645万吨,在5年均值上,4月以来大豆压榨较为正常,本周大豆压榨量有所减少,受即将到来的五一假期影响,下周大豆开机率和压榨量也将继续下降,预计4月大豆榨量或在670万吨左右,豆油产量约在128万吨。需求端,今年以来豆油现货累计成交量较好,处于历史同期偏高水平,得益于棕榈油价格持续攀升,豆油部分替代棕榈油需求,近两周豆油现货成交有所下滑,但仍处同期高位。从周度库存来看,截至2024年4月19日(第16周),全国重点地区豆油商业库存83.9万吨,环比上周减少2.26万吨,降幅2.62%,处于历史同期较为中性略偏低水平。目前由于海上大风部分大豆延迟到港以及舟山堵港等情况出现,各区域油厂均有延迟开机现象,叠加临近五一假期,未来两周大豆压榨量或仍难有大的增加,五一节过后大豆压榨量或将逐渐增加,豆油库存也将开启累库进程。

今年美豆播种快于往年,截至4月21日当周,美豆播种率为8%,高于市场预期的7%,也高于五年均值的4%,当周美豆干旱区域较前一周小幅下降,目前来看美国天气良好,预计美豆播种将会比较顺利。目前美豆仍在成本线附近震荡,美豆油亦处于低位震荡,国际豆棕现货价差有所走强,国内豆油即将进入累库阶段,短期豆油缺乏持续上涨动力,与此同时下跌空间也将较为有限,预计或将维持震荡运行,继续关注下游实际压榨、产地天气等变化。

(二)国内棕榈油—棕榈油远月买船增加,5月库存或止降趋稳

截至2024年4月19日(第16周),全国重点地区棕榈油商业库存49.679万吨,环比上周减少1.82万吨,减幅3.53%,棕榈油继续去库,库存处历史同期偏低水平。开斋节过后产地CNF报价频繁下调,现货进口利润窗口打开,国内新增远月买船增多,近期5、6月买船也有所增加,盘面受此影响也出现下跌。预计4月棕榈油到港20万吨,5月35万吨,6月20万吨,由于目前棕榈油需求仍然偏低,预计5月国内棕榈油库存或止降趋稳,随后开始稳步累库,棕榈油基差后期或将走低。

需求端,本周棕榈油价格横盘震荡,但日内波动较大,现货成交较前一周有所下降,处于历史同期偏低水平,下游按需采购为主。豆棕现货价差方面,当前豆棕现货价差震荡上涨,从上周的-300+增至-30,上涨幅度明显加快。YP05本周快速涨至280左右后有所回调,目前棕榈油产地或将继续去库,但逐渐进入增产期也是事实,产地报价下调,且国内处于集中买货高峰期,棕榈油价格上涨动力将被压制,而与此同时美豆播种也容易炒作天气,对于YP09存在逢低做扩的逻辑。

整体来看,随着5月棕榈油买船逐渐到港,国内棕榈油供应偏紧的格局将有所好转,不过5月中旬前国内棕榈油供给依然偏紧,仍以消耗存量库存为主,棕榈油期价或将维持区间震荡,目前棕榈油09合约在7400有较为明显的支撑,不过多空因素交织下,中东地缘不确定性也对盘面造成较大扰动,单边操作难度较大,可考虑月间或品种间价差来降低持有风险,继续关注后期需求和买船情况。

(三)国内菜油—菜油基差有所走强,库存水平仍偏高

本月菜油跟随棕榈油震荡下降,之后由于欧洲遭遇雨雪霜冻天气,其中法国德国等欧菜籽主产区亦受灾,目前欧菜籽处于花期,异常天气对欧菜籽后期产量可能会造成不利影响,天气炒作的影响带动油脂震荡上涨,菜油当日一度涨超5%。根据 Mysteel 统计,3月沿海油厂菜籽压榨量为43万吨,菜油3月压榨产量约在18万吨。4月沿海油厂停机情况较多,菜油产量跟随菜籽压榨量产量下降,预计4月菜油压榨产量与3月基本持平。菜油进口方面,3月菜油进口较多至19.5万吨,处于历史同期偏高水平,1-3月菜油累计进口达到52万吨,与23年基本持平。菜籽1-3月累计进口量89万吨,同比锐减46%,预计4、5月国内菜籽到港均有42万吨。

需求端,本周菜油散油成交明显放量,截至本周五菜油现货成交从7000吨增至7.2万吨,今年以来菜油累计现货成交处于历史同期高位,不过近期沿海油厂菜油提货量震荡下降。周度库存方面,截至2024年4月19日(第16周),菜油沿海库存38.2万吨,环比上周增加0.85万吨,增幅2.28%,处于历史同期偏高水平,后期随着菜籽压榨增加,菜油逐渐到港,菜油库存仍将继续累库,供应压力仍存。目前菜油基差低位运行,广西三菜稳中有增至-130左右,欧洲菜油FOB报价涨至950左右,月内菜油进口利润倒挂有所加深在-1200左右。

整体上,前期菜籽榨利打开后国内买船激增,后期将陆续到港,菜油供应端持续承压,短期菜油供大于求的格局难改。不过近期欧洲天气升水带动菜油上涨,实际对产量造成的影响仍有待观察。另外,24/25年度欧菜籽新作播种面积下降至597万公顷左右,油世界最新将欧菜籽产量下调至1830万吨,较3月预估值下调50万吨,同比预计减少170万吨,由于旧作库存降低,24/25年度欧菜籽供应或将偏紧,与此同时24/25年度欧盟对菜籽的进口或将增至690万吨。从盘面上看,菜油价格处于相对低位,叠加目前天气炒作和菜籽供应可能收紧的担忧,均对菜油起到一定的助涨作用,后期菜油可能会成为三大油中比较强的一个,可考虑逢低买入远月合约,以及品种间价差,多配菜油,空配豆棕,后续关注国内菜籽、菜油买船及压榨。

第四部分 行情展望及交易策略

当前棕榈油产区仍没有太大的卖压,但产地进入增产期,报价持续下调以及国内目前处于集中买船高峰期,对盘面会有一定的压制,目前棕榈油09在7400有较为明显的支撑,不过多空因素交织下,中东地缘不确定性较大使得盘面波动增加,单边操作难度可能增加;豆菜油国内基本面情况虽然偏弱,但菜油由于价格相对偏低且供应端扰动,对菜油远月起到一定的助涨作用,另外目前美豆仍在成本线附近震荡,美豆油亦处于低位震荡,后期市场转向北美播种情况。整体上油脂上涨动力虽然不强,但下跌空间也将较为有限,预计油脂将处区间震荡,可考虑品种间价差,多配菜油,空配豆棕。

单边策略:单边趋势性不强,操作难度较大,预计油脂将处区间震荡,可考虑适当轻仓逢低做多油脂。

套利策略:豆棕、菜棕09逢低做扩可继续持有。

期权策略:卖宽跨:卖OI407-P-8100&卖OI407-C-8600可考虑轻仓持有。(观点仅供参考,不作为买卖依据)

作者承诺

本人具有中国期货业协会授予的期货从业资格证书,本人承诺以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接接收到任何形式的报酬。

免责声明

本报告由银河期货有限公司(以下简称银河期货,投资咨询业务许可证号30220000)向其机构或个人客户(以下简称客户)提供,无意针对或打算违反任何地区、国家、城市或其它法律管辖区域内的法律法规。除非另有说明,所有本报告的版权属于银河期货。未经银河期货事先书面授权许可,任何机构或个人不得更改或以任何方式发送、传播或复印本报告。

本报告所载的全部内容只提供给客户做参考之用,并不构成对客户的投资建议。银河期货认为本报告所载内容及观点客观公正,但不担保其内容的准确性或完整性。客户不应单纯依靠本报告而取代个人的独立判断。本报告所载内容反映的是银河期货在最初发表本报告日期当日的判断,银河期货可发出其它与本报告所载内容不一致或有不同结论的报告,但银河期货没有义务和责任去及时更新本报告涉及的内容并通知客户。银河期货不对因客户使用本报告而导致的损失负任何责任。