热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

转自:财信期货研究

供给:钢厂盈利率有所好转,前期停产检修钢厂复产或逐步增多;独立电炉钢方面,利润驱动仍显不足,独立电炉产量或持续受到压制。

需求:建材补库持续性不佳(但建筑项目资金到位率继续改善),板材需求回升,钢材出口仍有韧性。

库存:供需格局持稳(供需回升速度相当),但供增需减预期下(短期需求见顶或已不远),现实库存压力仍有所凸显。

估值:螺卷生产利润中性,螺卷基差中性,螺卷现货估值中性,盘面估值中性。

总结:产业链负反馈或随着黑链上下游利润进一步修复与下游需求预期提振而逐步兑现,盘面或在现实承压与预期改善间博弈。后期重点关注钢厂复产进度及钢材表需见顶后的下降速度。

单边:维持震荡筑底反弹的思路参与操作,短期螺纹05运行区间参考【3400,3560】(分别对应华东地区独立电炉谷电、平电成本),螺纹10合约运行区间参考【3490,3630】。

套利:预期与现实或有所分化,螺纹反套格局尚存,螺纹反套(多10空05)已入场的继续持有;关注做空螺(10)矿(09)比交易机会,入场时机关注钢厂复产进度及铁矿港库拐点。

关注点:钢厂复产速度、下游建材需求释放力度

01

供需分析

供应:钢厂利润好转,关注复产力度

钢厂盈利率有所好转,前期停产检修钢厂复产或逐步增多。据Mysteel调研,截止4月3日,247家钢企盈利率为33.33%,环比增4.76个百分点,连续3周回升。从铁水产量季节性走势来看,四月初为钢厂传统增产时段,关注钢厂复产力度。

独立电炉钢方面,利润驱动仍显不足,独立电炉钢产能利用率或维持小幅波动。据Mysteel调研,截止4月3日当周,全国独立电炉建材平均利润为-124元/吨,周度环比下降1元/吨,81家独立电炉钢企产能利用率环比下降0.98个百分点。

下游需求表现不佳,独立电炉产量或持续受到压制。市场对螺纹近月(近月合约对标现货)的定位或是略高于独立电炉谷电生产成本,参考富宝资讯华东地区独立电炉生产成本,螺纹谷电、平电平均生产成本分别为3395、3561元/吨,预计短期螺纹05合约或处于此区间震荡运行。

需求:建材补库持续性不佳,板材需求回升,钢材出口仍有韧性

清明节前下游工地有补库需求,建材成交有所放量,但资金不足,补库持续性表现不佳。据Mysteel调研,截止4月3日当周,全国840家主流贸易商建材日均成交量为37.92万吨,按模型推算对应螺纹钢表需为279.73万吨(表需实际为275.94万吨,螺纹钢表需同比下降11.24%,降幅有所收窄)。

从建筑用钢需求同步指标来看,水泥出库量延续回升态势,建材需求峰值或尚未到来。从同比角度来看,水泥出库量同比下降27.5%,降幅进一步收窄。

从建筑工地资金到位率来看,资金环比有所改善,建筑用钢需求预期或受提振。房企资金紧张是地产用钢需求表现不佳的主因,随着房地产项目与非房建项目资金持续改善,建筑用钢需求或有一定的回暖。

基建方面,重点关注专项债发行进度。据财政部数据,1-3月地方政府新增专项债累计发行量为6081亿元,发行进度相比往年偏慢,二三季度发行或提速,这也是远月需求预期改善的驱动所在。

制造业方面,从现实角度来看,热轧与冷轧板卷成交量双双回升。据Mysteel调研,热轧板卷与冷轧板卷成交量(5日均值)环比分别增9.45、32.1个百分点。同比角度来看,目前成交量处于历年同期中性偏低水平。

从制造业固投驱动来看,中小企业信心预期指数回升,制造业固投或有韧性。据渣打银行调研数据,3月中国中小企业信心指数(预期指数)为51.6,创2023年6月以来新高。后期重点关注制造业库存周期是否顺利向主动补库切换。

从外需角度来看,外需或表现为稳中有增。3月全球PMI制造业指数为50.6,自2023年12月以来连续3月回升。综合内外需来看,环比改善或可持续。

从钢材出口角度来看,出口韧性仍存。据SMM数据,2024年第14周,国内32港钢材出港量为209.39万吨,环比增18.74万吨。从钢材出港量季节性走势来看,目前仍处于偏高水平。

库存:供需双双回升,关注降库速度

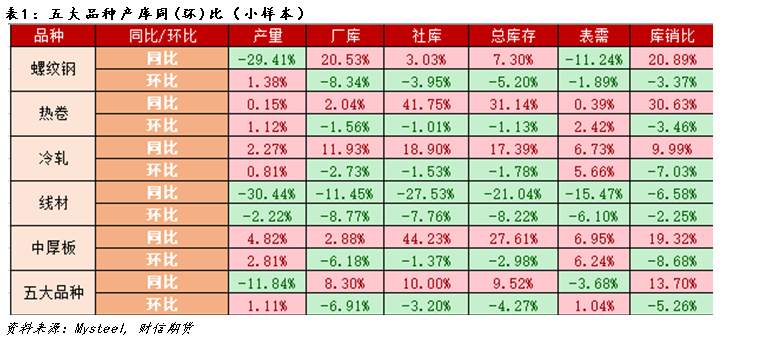

以Mysteel五大品种为对象,对比历年同期库存,目前五大品种供需格局持稳(产量增速与需求增速相当),但钢厂复产增多,需求见顶或已不远,供需格局或面临再度转弱。关注钢材库存下降速度。

02

估值:中性

综合考虑钢材生产利润、基差、品种比值来对螺卷进行估值。截止目前,螺卷生产利润中性,螺卷基差中性,整体来看,螺卷现货估值中性,盘面估值中性。

从黑色产业链利润角度来看,产业链上下游利润继续修复。吨煤利润连续15周下降(吨精煤平均利润下降400元/吨);吨焦利润亏损有所收窄(但现货新一轮提降开始);以螺纹、热卷、冷轧为代表的主流钢材品种利润环比变动不大。

从基差角度来看,截止4月3日,对标华东地区螺卷现货,螺卷10合约基差环比有所走强(盘面下降幅度相比现货更大),对标历年同期,目前基差整体处于中性水平。

从品种比值角度来看,近期螺矿比维持小幅波动。钢厂复产偏慢背景下,铁矿港库持续累积,螺矿比有向上修复的诉求,但随着传统提产季到来(钢厂利润环比也有所好转),前期停产检修钢厂复产或逐步增多,螺矿比进一步回升空间或有限。

供稿|刘祎 (F3068646 Z0014925)