来源:紫金天风期货研究所

【天风研究·固收】 孙彬彬/隋修平/马戎(联系人)

摘要

美联储3月议息会议选择按兵不动,基本符合市场预期,但经济预测和降息预期,似乎存在矛盾之处。

一方面,3月会议上调经济预测和通胀预测,结合2月非农就业、通胀数据超预期,降息节奏似乎应该进一步推迟。

另一方面,3月会议关于2024年预期联邦基金利率中位数维持去年12月预测的4.6%,而且官员表述总体相对偏鸽,鲍威尔在发布会提及QT Taper,认为“未来相当迅速地放慢缩表速度将是合适的”,并且指出“金融条件正在拖累美国经济”。

既然经济偏强,联储表述为什么偏鸽?

我们判断,尽管2月数据超预期,但高利率环境对美国经济的影响在下一阶段可能会有更显著的体现,关注有三:

一是近期高频数据显示美国消费动能边际走弱。

二是当前物价超预期可能与前期油价冲击的第二轮效应有关,年内或有阶段性消退。

三是信贷高频数据显示美国地产供需也在降温。持续的高利率环境下,地产上下游将有越来越多主体面临更高的再融资成本。

综合来看,我们判断,伴随美国总需求逐步回落,2024年6月前后开启降息仍有较大可能。市场需要关注可能的右侧数据冲击和市场节奏变化,以及大选临近的或有影响。

后续美债美元怎么看?

结合前述分析,我们判断,后续美债可能会震荡下行至4.0%附近,降息若开启中枢可能进一步下破4.0%。建议关注期间可能出现的右侧信号冲击。

基于美欧经济对比、日本货币政策渐进调整,美元指数后续可能仍然在100-105水平。

国内债市和流动性怎么看?

基于3月议息会议信息和美国经济韧性,短期来看内外均衡压力尚未出现实质性变化。

展望后续,考虑到二季度外围或有变化,国内降息的可能性在提高。

至于降准,从稳定银行负债成本和防范系统性风险的角度确有助益,央行也明确后续仍然有空间,我们预计二季度有一次降准的可能性。

需要进一步明确的是,在内外均衡约束下,即使进一步降准,资金可能不会显著宽松。对债市而言,在防空转套利的诉求下,债市或难以简单交易牛陡。

联储3月议息会议决定维持政策利率水平在5.25%-5.5%水平,十年美债利率小幅回落至4.3%下方附近,接近去年12月初点位,如何理解海外后续利率水平及其对国内债市的影响?我们进行如下解读:

1. 联储议息会议关注什么?

2024年3月FOMC决议表述相比1月有三点关注:

第一,基本面评估方面,表述与1月决议总体一致,认为经济活动稳步扩张,失业率保持低位(low),通胀在过去一年中有所缓解但仍处于高位(remain elevated),区别在于3月决议删除了“就业增长有所放缓”的表述,直接突出“就业增长保持强劲(remain strong)”。

第二,风险评估方面,维持1月决议关于经济前景“不确定”(uncertain)的判断,没有重提2023年12月“银行体系健全而有弹性”“家庭和企业金融和信贷条件收紧”等表述。

第三,声明基础方面,委员会仍然强调,“在对通胀率可持续地向2%迈进的信心增强之前,降低目标区间(降息)是不合适的”。

总体而言,本次决议表述与1月表述总体一致,由于经济存在诸多不确定性,政策原则上仍然坚持相机抉择。这再次说明,联储在未来信息方面与市场相比可能并不具有显著优势,也即不存在“联储信息效应”,市场对议息会议的反应或继续钝化。

在此背景下,更重要的是美国基本面表现和联储对基本面数据的政策反应函数。而3月经济预测和点阵图的确反映出有关政策反应函数的新信息。

3月经济预测材料和点阵图关注什么?

第一,经济预测显著上调,与去年12月相比,3月议息会议对2024-2026年GDP增速预测的中位数分别上调0.7、0.2和0.1个百分点至2.1%、2.0%、2.0%;2024年和2026年失业率预测中位数均小幅下调0.1个百分点至4.0%。

第二,物价预测小幅上调,2024年核心PCE同比中位数上调0.2个百分点至2.6%,2025年PCE同比中位数上调0.1个百分点至2.2%,二者均回到2023年9月预测水平。

第三,2024年利率预测中位数仍维持去年12月水平,2024年联邦基金利率中位数维持4.6%和年内三次降息的判断,降息基准情景与12月点阵图持平。

第四,委员观点分布有所调整、对降息更加谨慎,2024年联邦基金利率集中趋势上调20BP,幅度与核心PCE中位数变化相同,更多委员认为2024年内降息少于3次。

第五,中长期看,由于经济进一步保持韧性,2025-2026年预期政策利率路径相比去年12月整体上移。

鲍威尔发布会释放哪些重要信息?

第一,重申相机抉择的政策原则,“我们并不知道利率是否会在更长时期内保持在更高位置”,仍然认为通往2%通胀之路会颠簸不平。

第二,回应QT Taper,指出“未来相当迅速地放慢缩表速度将是合适的”,依据是避免市场动荡。

第三,明确表示就业数据在政策反应函数中权重有限,“招聘强劲,这本身并不是美联储推迟降息的一个依据”。

第四,强调“金融条件正在拖累美国经济”。

鲍威尔在发布会重申政策原则的同时,进一步解释了政策反应函数的一些细节,明确指出金融条件对美国经济存在抑制作用,总体表述偏鸽。

总体来看,美联储3月议息会议选择按兵不动,基本符合市场预期。但经济通胀预测偏强的同时,2024年利率预期仍是去年12月的4.6%,而且鲍威尔发言仍然偏鸽,前后似乎存在一定矛盾之处。

2. 联储利率预测为什么偏鸽?

回顾美国基本面表现,2023年二季度以来,居民消费、私人投资和政府支出构成美国经济的主要支撑。消费对经济的拉动作用在2023年四季度进一步显现。

2月就业和通胀数据继续超预期,与经济预测上调相符。2月非农就业27.5万,高于市场预期20万人;2月CPI同比相比前月上升0.1个百分点至3.2%,高于市场预期的3.1%,核心CPI同比小幅回落0.1个百分点至3.8%,高于市场预期的3.7%。

既然经济偏强,联储为什么表述偏鸽?

我们判断,重点仍然是金融条件也即高利率对美国经济的拖累。尽管2月数据超预期,但高利率环境对美国经济的影响在下一阶段可能会有更显著的体现,需要注意美国经济基本面的几方面变化:

第一,美国消费动能边际走弱。亚特兰大联储GDP Now模型 3月19日预测一季度增速2.1%,而3月12日预测还是3.2%,变化主要来自居民消费支出(PCE),增速预测从3.4%调整为1.9%。换言之,近期高频数据显示出美国居民消费动能可能有所放缓。究其原因,前期政策刺激积累的超储可能已经消耗殆尽,消费贷款环比持续走弱也说明高利率对消费的限制可能有所增强。

第二,当前物价超预期可能与油价冲击的第二轮效应有关,年内或有阶段性消退。2月能源CPI同比-1.9%,能源分项对美国CPI同比的直接影响表现为拖累作用,但从价格的间接传导来看,油价对终端物价的传导通常具有广泛性和滞后性。

2023年12月 美联储挂网文章《油价对海外发达经济体通胀的第二轮影响》指出,油价攀升对通胀存在直接传导和第二轮效应,2022年油价上涨的第二轮效应预计在2024年第一季度之前提高部分发达经济体通胀,然后由于油价阶段性回落,第二轮效应在2024年剩余时间内会抑制通胀水平。2023年7月后油价上涨第二轮效应预计在2025年二季度显现。

第三,信贷高频数据显示美国地产供需也在降温。住房抵押贷款支持证券(MBS)环比持续位于负区间,房地产贷款环比相比2022-2023年显著走弱、扩张乏力。地产是利率敏感部门,近期高频数据表明高利率对地产供需的影响可能进一步显现。持续的高利率环境下,地产上下游将有越来越多主体面临更高的再融资成本。

参考FedWatch Tool,目前市场定价联储年内6月降息、9月第二次降息、11月第三次降息。

综合来看,我们判断,伴随美国总需求逐步回落,2024年6月前后开启降息仍有较大可能。市场需要关注可能的右侧数据冲击和市场节奏变化,以及大选临近的或有影响。

3. 后续美债美元怎么看?

影响美债的关键是2024年降息节奏及其预期。

影响降息进程的关键则是美国经济韧性。结合前述分析,美国就业、通胀超预期,但消费边际走弱、通胀在油价二轮效应影响过峰后也可能存在超预期波动。

我们判断,后续美债可能会震荡下行至4.0%附近,降息若开启中枢可能进一步下破4.0%。建议关注期间可能出现的右侧信号冲击。

基于美欧经济对比、日本货币政策渐进调整,美元指数后续可能仍然在100-105水平。

观察欧元区经济表现,2024年1月M1同比-8.62%,相比前月下行0.19个百分点。考虑到欧元区M1同比一般领先GDP约三个季度,欧元区后续进入衰退概率较高,则即使美国经济和美债利率相对回落,美元指数仍然可能偏强。

与此同时,日本退出负利率政策,但新框架仍然维持超低利率+政府购债,3月决议后日元不升反贬,表明政策调整遵循渐进原则的前提下,短期内日央行变化对美元指数影响或有限。

4. 国内债市和流动性怎么看?

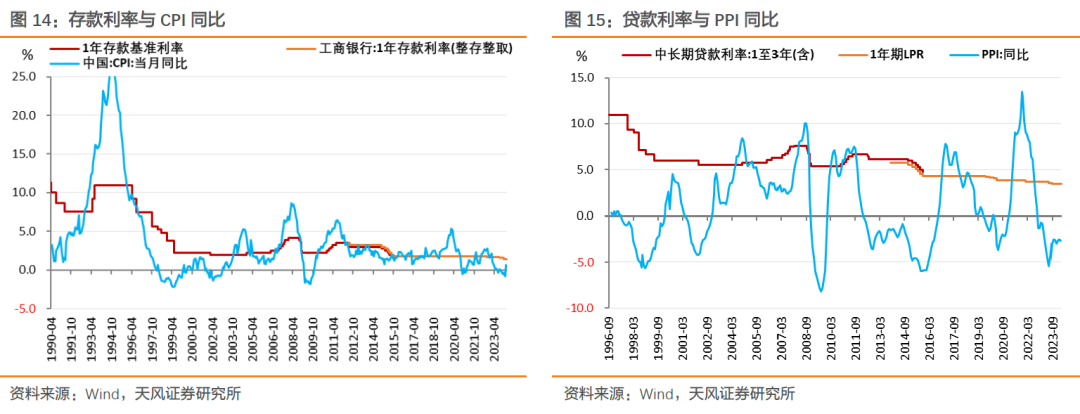

从开年以来的政策行为来看,实际利率偏高且央行关注物价回升的背景下,市场或有降息预期,但央行对全面降息(包括OMO和MLF)仍然较为慎重。

央行对汇率并未掉以轻心,基于3月议息会议信息,美联储降息节奏没有明显提前,基本面数据也表明美国经济仍有韧性,短期来看内外均衡压力尚未出现实质性改变。

2024年1月中旬以来,美元兑人民币汇率在7.2点位附近窄幅波动,中间价也稳定在7.1附近。

3月21日 央行发布会最新表述:“我国货币政策有充足的政策空间和丰富的工具储备,法定存款准备金率仍有下降空间,存款成本下行和主要经济体货币政策转向有利于拓宽利率政策操作的自主性”。

因此我们维持前期观点,考虑到二季度外围或有变化,国内降息的可能性在提高。

具体方式上,降息未必选择调降MLF利率,可能继续沿用通过降低存款利率/降准引导商业银行降低LPR报价利率,以进一步引导贷款利率下行的路径。

降低MLF或LPR,分别对应债市边际定价/存量定价(比价效应),对利率仍然有利。

至于降准,从稳定银行负债成本和防范系统性风险的角度确有助益,央行也明确后续仍然有空间,我们预计二季度有一次降准的可能性。

需要进一步明确的是,在内外均衡约束下,即使进一步降准,资金可能不会显著宽松。

对债市而言,在防空转套利的诉求下,债市或难以简单交易牛陡。

2019年以来,降准但资金不松的次数越来越多。随着央行调控资金越来越精准,对资金面的把控也越来越强。我们认为其背后原因可能在于,降准的目的是缓释银行中长期资金压力、助力宽信用和稳增长,可能央行的本意在于不希望银行体系内存在资金空转。

风险提示

国内增量政策超预期,国内通胀走势不及预期,海外经济表现超预期