来源:钢铁王国

随着两会的结束,宏观预期驱动不明显,市场交易回归产业基本面。近期盘面走势规律性非常明显,基本就是成材先带着原料跌,接着就是是原料大幅补跌又带动成材下跌,昨天又是成材大跌,带动原料跌,自3月初以来钢材价格加速下跌,今日螺纹主力期货跌破3500元/吨,报3490元/吨。今日钢厂指导价格跌势不止,给现货价格带来负面牵引,全国31个主要城市,上海、济南、合肥、福州、南昌、长沙、北京、太原、重庆、昆明、西安等多数市场螺纹钢价格下跌10-50元/吨。

据最新数据显示,3月15日唐山迁安松汀钢铁普方坯资源下调30,执行3320含税出厂。纵观近三年来钢价走势,这距离最低价(2023年5月26日)3300元/吨仅一步之遥。而就目前的走势来看,钢价下跌急促,进入“金三”以来,不足半月的时间内,钢价已从3530跌至3320,几乎没有喘息的机会,一路下跌,跌幅达210!

市场跌到这个程度,我们要认清一个现实:市场需求不足估计比预期的还要严重。另外当前钢材库存拐点还没出现,整体依然走负反馈逻辑,行情下跌依然未结束。本周高炉铁水产量下滑,原材料价格继续承压运行,从而拖累成材价格。从盘面来看,黑色系并没有止跌企稳,在3500徘徊,下行动能仍强,未来破局须待需求超预期释放。预计明日钢价震荡偏弱运行,幅度20-30元。

一、行情回顾

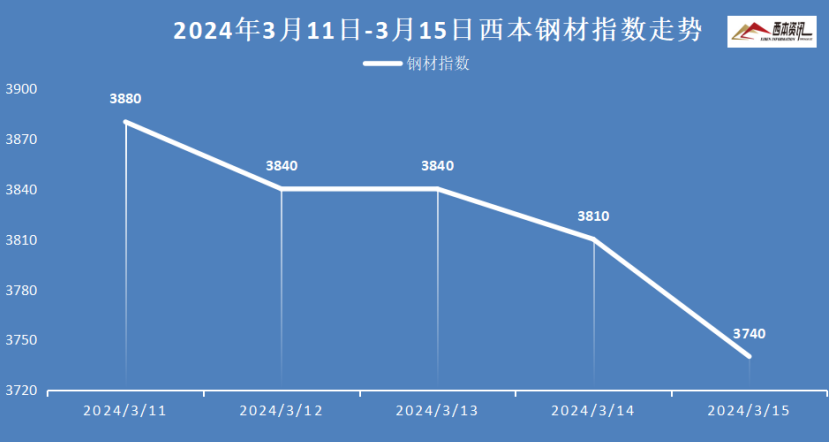

1、钢材指数

本周国内建筑钢价格持续下跌,截至3月15日,指数报在3740,较上周五大跌200。

2、全国市场方面

分区域来看:

上海市场:本周上海建材行情弱势大跌,累计跌幅190元/吨左右。终端采购需求有限,商家累库承压,期螺盘面大幅下跌,市场产生恐慌情绪,多数商家低价抛货,市场成交价一路下跌。截止发稿,市场螺纹主要库存60.12万吨,周环比增加1.37万吨。基于,市场跌幅过大,恐慌情绪得到释放,预计,下周上海建材行情弱势调整为主。

杭州市场:本周杭州建材行情大幅冲跌,累计跌幅180-200元/吨。本周天气升温回暖,但部分工地开发资源不到位,终端需求释放有限,期货盘面连日大跌,期现大户带头低价抛售,市场情绪低迷,钢市报价连日下跌。截止发稿,市场螺纹主要库存114.92万吨,周环比增加7.62万吨。考虑,库存止增下降,恐慌情绪得到释放,预计,下周杭州建材行情震荡调整为主。

北京市场:本周北京现货价格加速下跌,累计跌幅160-220元/吨。周初,期货盘面大幅下挫,采购需求疲软,现货报价大跌70-90元/吨;周中,市场跌幅减缓,但需求不及预期。周四以后,市场恐慌情绪再起,现货价格加速下跌,跌幅高达80-100元/吨。基于,下游需求不及预期,但代理商亏损程度加大,预计,下周北京建材市场跌势减缓,偏弱运行为主。

二、成本分析

1、原材料

本周国内主要原料全线下跌,其中,进口矿价弱势下跌,钢坯行情连续下跌,国产矿弱势走跌,焦炭五轮提降落地,废钢行情明显下跌,分品种来看:

钢坯市场:本周国内钢坯价格弱势大跌,截止发稿,唐山普方坯含税价报3340元/吨,较上周五大跌120元/吨。受成品材和盘面持续下跌,坯料整体出货不佳,厂商无奈跌价走货。另外,唐山启动重污染天气应急响应,多数调坯型钢厂停产检修,开工率和产能利用率下降,下游轧钢按需采购,市场交易相对疲软。考虑,坯料库存仍处高位,下游刚需补库不佳,预计,下周国内钢坯市场弱势调整运行。

焦煤市场:本周国内焦煤市场弱势大跌,主焦煤继续下跌200-250元/吨。近日煤矿事故频发,产地安全检查趋严,盘面出现短单反弹,但下游焦炭市场延续弱势,焦企普遍亏损,原料煤采购消极,煤矿出货不佳,各种煤种继续下跌为主,其中,前期价格高位的低硫主焦跌幅较大,累计下跌350-450元/吨。考虑,焦煤市场出货疲软,预计,下周国内焦煤市场弱势运行为主。

焦炭市场:本周国内焦炭第五轮提降100-110元/吨落地,累积跌幅500-550元/吨。随着钢价继续大幅下跌,钢厂亏损程度加大,且钢厂库存累积,减产呼声继续扩大,焦炭刚需进一步减弱。不过,原料煤继续下跌,成本支撑同步减弱,但焦炭五轮提降后,亏损面未见好转,部分焦企因亏损严重加大减产力度。考虑,焦炭供需双弱,市场情绪不佳,预计,下周国内焦炭市场延续偏弱运行为主。

废钢市场:本周国内废钢市场大幅下跌,累计跌幅80-180元/吨。随着成品材恐慌下跌,废钢供货商加速送货,钢厂刚需维持低位,并趁机打压收废价格。其中,华东地区主要钢企收废价格大幅下跌,累计下跌150元/吨,带动本区域废钢下跌80-120元/吨。华北地区钢企按需采购,废钢价格跌势不减,累计下跌100-150元/吨。考虑,当前钢企减产力度增加,废钢刚需下滑,预计,下周废钢市场延续偏弱运行。

铁矿市场:本周进口矿行情大幅下行,截止发稿,青岛港61.5%PB粉报价795元/吨,环比下跌85元/吨;港口方面,主要港口矿石库存14288万吨,环比增加135万吨。近期国产矿安检趋严,部分矿企产量下降,但铁精粉订单不佳,报价接连下滑。进口矿出货减少,港口库存持续上升,钢厂按需采购,矿商报价随行就市。考虑,钢企亏损加剧,市场情绪不佳,预计,下周进口矿行情震荡偏弱运行。

三、供给和需求分析

中钢协数据:3月上旬,重点统计钢铁企业粗钢日产205.80 万吨,环比下降 3.38%,同口径比去年同期下降 4.36%;生铁日产184.38 万吨,环比下降 1.82%,同口径比去年同期下降 3.97%;钢材日产192.76万吨,环比下降 6.65%,同口径比去年同期下降 4.81%。

从社会库存来看,全国主要样本城市螺纹钢累计库存937.35万吨,周环比下降11.82万吨;线材累计库存159.28万吨,周环比增加2.64万吨;五大钢材品种累计库存1773.89万吨,周环比下降5.03万吨。

终端需求来看,据钢小二平台周均值数据显示,3月15日全国工程需求量周均值为43792吨,环比周均值增加3.8%。其中上海周均值27111吨,环比周均值略增;广州2444吨,环比周均值下降;杭州4378吨,环比周均值增加。工程需求PMI为48,需求略差。

四、宏观信息

1、国务院印发《推动大规模设备更新和消费品以旧换新行动方案》

日前,国务院印发《推动大规模设备更新和消费品以旧换新行动方案》。《行动方案》提出,到2027年,工业、农业、建筑、交通、教育、文旅、医疗等领域设备投资规模较2023年增长25%以上;重点行业主要用能设备能效基本达到节能水平,环保绩效达到A级水平的产能比例大幅提升,规模以上工业企业数字化研发设计工具普及率、关键工序数控化率分别超过90%、75%;报废汽车回收量较2023年增加约一倍,二手车交易量较2023年增长45%,废旧家电回收量较2023年增长30%,再生材料在资源供给中的占比进一步提升。

2、今年再改造5万个老旧小区

住建部部长倪虹表示,今年再改造5万个老旧小区,建设一批完整的社区。他透露,去年全国实施各类城市更新项目6.6万个,完成投资2.6万亿,其中新开工改造城镇老旧小区5.3万个,惠及2200多万居民。加装电梯3.6万台、增加停车位85万个、养老托育社区服务设施2.1万个,改造燃气等各类管道约10万公里。

3、全国312地建立城市房地产融资协调机制

从此前披露的数据来看,目前,全国31个省份312个城市建立了城市房地产融资协调机制,各地按照“一项目一方案”上报的“白名单”项目达到6000多个。在这些项目中,82.8%是民营企业和混合所有制企业的项目(据此测算,在“白名单”项目中,至少有4900个为民营企业和混合所有制企业项目)。截至2月底,商业银行已经审批贷款超过2000亿元。

4、前2月汽车销量为402.6万辆

中汽协发布数据显示,1-2月,汽车产销分别完成391.9万辆和402.6万辆,同比分别增长8.1%和11.1%。其中,2月,汽车产销分别完成150.6万辆和158.4万辆,环比分别下降37.5%和35.1%,同比分别下降25.9%和19.9%。

五、综合观点

本周全国大部天气晴朗,有利终端户外施工,表观需求继续增量,但增速低于预期,然而,期螺空头势力强劲,盘面持续大幅下挫,市场情绪恐慌,多地商家低价抛售,投机需求谨慎退缩,各地螺纹钢价大幅暴跌。下周国内钢市如何演绎?具体情况来看,供应端:钢厂盈利率21.21%,高炉开工率76.15%,环比上周增加0.55%;需求端:表观需求增幅略缓,房地产开发投资下降,汽车销量同比增加;政策端:三月MLF利率维持不变,推动消费品以旧换新,建立房地产融资协调机制。综合来看,终端需求缓慢增量,螺纹库存拐点已现,多家钢企挺价减产,厂商亏损继续加剧,钢价大跌后情绪释放,但原料并没止跌,鉴于此,我们对下周市场行情维持中性评价——蓝色预警,具体来说,钢材指数下周将在3680-3780元区间运行。

来源:西本