热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

01

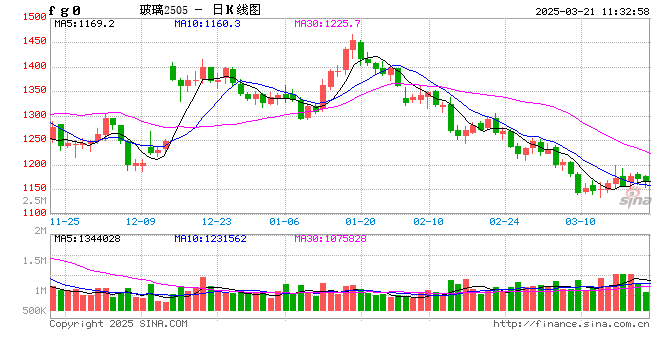

一致性悲观预期下的行情

春节之后,玻璃迎来了一段较为流畅的下跌行情。从节前收盘价1788元/吨跌至近日低点1608元/吨(-180元/吨,或-10%),玻璃下跌的原因有预期内和预期外的共振。先看预期内的影响:春节期间下游停工和上游生产的错配,导致上游厂家累库,是预期内的高概率事件;而由于回款差、地产数据悲观,导致审慎偏好下投机意愿下行,则更加“温水煮青蛙”,不那么明显和尖锐。预期外的因素:出乎意料的长时间低温雨雪天气,阻断了物流和囤货;节后原料价格的下行也拉低了盘面玻璃成本。

02

玻璃基本面回顾

供应端:年初至今,玻璃日熔量虽有下跌,但整体仍在高位,2月下旬起,新投产产线产量补充下,日熔量或将回升至17.5万吨/日的水平上。长轴上的压力是市场共识。

需求端:地产施工量或将加速下滑,导致玻璃需求剔除保交楼后或加速下行,保交楼脉冲剩余量或已不到20%。

库存端:上游厂家累库速度有所放缓,中下游库存整体中低,期现商近日连续出货后,玻璃产业链库存结构相对健康。

利润端:玻璃高利润状态已经维持较长时间,体现为产线爬坡至历史巅峰水平,相对高议价权或能阶段性维持利润水平。

03

市场博弈点

1、长期悲观下的短期集中兑现与基本面转弱节奏上的背离

地产下行在黑色产业链中逐渐成为阶段性的共识,一致性的预期更容易在短期加速兑现。而基本面转弱或者改善仍需要一定时间,上半年(或者全年)需求是否崩溃式下行仍有待商榷,近两年中过渡预期的修正带来的大行情也屡见不鲜,这是多空双方都有所顾忌的。

2、合理利润与负利润的博弈

在产能过剩预估下,只有产业进入亏损状态开始去产能,从而重新匹配供需结构、改善产业现状,才能进入新的动态平衡。而当现货利润处于负值时,盘面常先一步转负,这是提前空利润(空单边)的逻辑。

在现实没有完全转差前,玻璃企业仍有销货渠道和能力背景下,通常会维持自身定价权,从而保证自身的基本利益,那么成本至微利的区间范围或有较强的支撑。

04

后市看法

基于已知悲观信息(春节期间快速累库、政策不及预期、需求恢复缓慢等),盘面经过了一个月左右的时间反馈,短期进一步追空的性价比开始减弱。

在中下游库存偏低的背景下,下一轮补库仍有望引动去库行情,从而给玻璃厂挺价、挺利润留出时间与空间。参考现货常规年份利润,保守预估玻璃厂短期内仍有望维持100元/吨以上,结合生产成本,盘面1550-1600元/吨仍具备短期补库的性价比。

盘面或出现补库下的阶段性脉冲行情,更长远的过剩或在年中以后加速体现。

来源|正信期货