热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

策略摘要

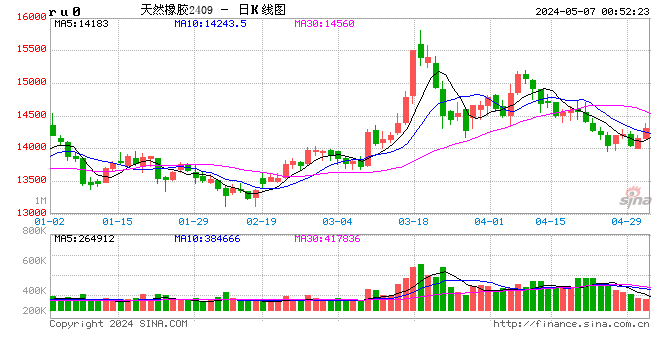

东南亚主产国停割,原料供应紧张,主流原料报价继续上涨,成本支撑依旧偏强;国内云南产区预计3月中下旬将陆续进入试割状态,国内原料供应预期进入小幅释放周期;丁二烯原料报价环比上涨,利润承压下顺丁橡胶减负运行;当前下游轮胎厂利润被压缩以及全钢胎成品库存仍较高,将使得轮胎厂原料采购积极性较为有限,多空分歧下,胶价震荡运行。

核心观点

■市场分析

天然橡胶:

现货及价差:3月7日,RU基差-675元/吨(+180),RU与混合胶价差950元/吨(-30),烟片胶进口利润-8305元/吨(-540),NR基差-263元/吨(25);全乳胶13050元/吨(+100),混合胶12775元/吨(-50),3L现货12825元/吨(+25)。STR20#报价1592.5美元/吨(-8),全乳胶与3L价差225元/吨(+75);混合胶与丁苯价差-325元/吨(-50);

原料:泰国烟片81.09泰铢/公斤(+1.64),泰国胶水73.2泰铢/公斤(+0.40),泰国杯胶54.35泰铢/公斤(+0.05),泰国胶水-杯胶18.85泰铢/公斤(+0.35);

开工率:3月8日,全钢胎开工率为69.65%(-0.47%),半钢胎开工率为78.56%(+0.46%);

库存:3月8日,天然橡胶社会库存为157.46万吨(-1.54),青岛港天然橡胶库存为661992吨(-4092),RU期货库存为214434吨(+1426),NR期货库存为114912吨(-5745);

顺丁橡胶:

现货及价差:3月7日,BR基差80元/吨(+180),丁二烯上海石化出厂价11400元/吨(0),顺丁橡胶齐鲁石化BR9000报价13200元/吨(+100),浙江传化BR9000报价13100元/吨(+100),山东民营顺丁橡胶12900元/吨(+50),BR非标价差220元/吨(-130),顺丁橡胶东北亚进口利润-1576元/吨(+3);

开工率:3月8日,高顺顺丁橡胶开工率为65.95%(0);

库存:3月8日,顺丁橡胶贸易商库存为3040吨(0),顺丁橡胶企业库存为30200吨(0);

策略

RU及NR中性。东南亚主产国停割,原料供应紧张,主流原料报价继续上涨,成本支撑依旧偏强;国内云南产区预计3月中下旬将陆续进入试割状态,西双版纳勐腊地区局部小雨,其他产区气候偏干旱,国内原料供应预期进入小幅释放周期;3月份海内外需求均呈现季节性回暖,半钢胎和全钢胎开工率环比继续上行,开工率明显提升,物流恢复,市场需求逐渐启动,发货量增加,成品胎库存呈现走低态势;青岛库存、云南、老全乳继续去库,深色去库多于浅色,中国天然橡胶社会库存环比小幅下跌;当前下游轮胎厂利润被压缩以及全钢胎成品库存仍较高,将使得轮胎厂原料采购积极性较为有限,多空分歧下,胶价震荡运行。

BR中性。昨日丁二烯原料报价环比上涨,上游成本抬升,顺丁橡胶生产利润持亏损状态,且亏损幅度扩大,利润承压下不利于企业产能的有效释放;据隆众资讯统计,大庆石化、齐翔腾达、浙江石化降负运行,锦州石化停车检修,振华石化、山东益华临时停车,辽宁胜友装置停车,烟台浩普、浙江传化3月存检修计划,顺丁橡胶生产企业预计3月检修降负增多,供应增量有所压缩,顺丁橡胶产能利用率继续下降,产量预期收窄;3月份海内外需求均呈现季节性回暖,半钢胎和全钢胎开工率环比继续上行,开工率明显提升,物流恢复,市场需求逐渐启动,发货量增加,成品胎库存呈现走低态势,高顺顺丁橡胶样本企业库存延续去库;当前下游轮胎厂利润被压缩以及全钢胎成品库存仍较高,将使得轮胎厂原料采购积极性较为有限,多空分歧下,胶价震荡运行。

风险

国内进口节奏的变化,泰国南部产区变化,顺丁橡胶装置检修重启计划,轮胎需求变化。