今年以来截至11月3日,港交所宣布取消上市地位公司数量已达37家,甚至在10月26日当天就有6家公司被勒令退市,可见港交所净化港股市场的决心。

自港交所2018年8月修订《上市规则》有关除牌条文正式生效后,港股上市公司退市数量从2018年的4家猛增至2022年的47家,创历史新高,2022年除牌公司数量占过去11年来总和的44%,按照今年的退市速度,今年退市数量有望超越去年再创新高。

港交所勒令除牌家数有望创新高

2018年,港交所修改上市条例,推出“快速除牌”机制,主板上市公司若连续停牌超过18个月(主板《上市规则》第6.01A条),GEM(创业板)上市公司若连续停牌超过12个月(GEM《上市规则》9.14A条),港交所有权取消公司上市地位,也可视乎个别停牌公司的具体事项和情况随时刊发除牌通知。港交所还会给停牌上市公司一个补救期,如果在补救期内未能复牌,港交所就将其除牌。

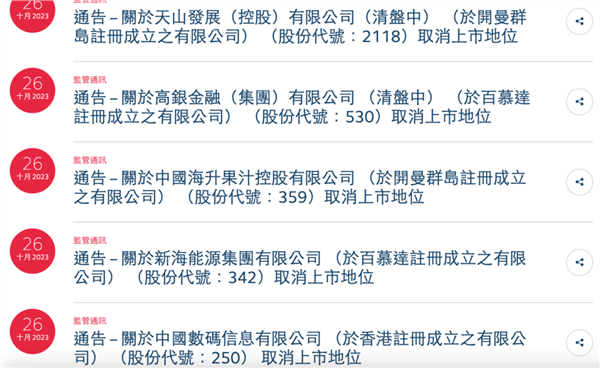

据证券时报记者统计数据显示,今年以来,港股上市地位按照《上市规则》的除牌程序予以取消的公司已达37家。港交所甚至于10月26日同一天除牌6家香港上市公司,分别是天山发展、高银金融、海升果汁、新海能源、中国数码信息、中国创业数码。

(港交所网站部分截图)

仔细分析今年被除牌的37家上市公司,有两个特征,一是市值较小,二是大部分属于消费行业,且无实质性经营业务,没有足够的业绩支撑其上市地位。

对于长时间停牌带来的资源浪费以及“养壳”对港股声誉的损害,港交所的监管信号日趋严格。证券时报记者统计数据显示,自2018年《上市规则》修改除牌程序生效以来,勒令除牌的数量逐年激增,在过去的4年里合计除牌达到131家,占2011年以来被勒令除牌公司总数的85.6%。2011年至2018年,合计除牌上市公司数量仅22家。

自2018年除牌新规生效以来,勒令除牌的数量逐年激增,2019年、2020年、2021年、2022年分别勒令除牌19家、31家、34家、47家。

证券时报记者统计数据显示,截至2023年10月31日,目前停牌超过3个月的上市公司达77家,其中主板60家,GEM17家。另外上市委员会还批准了9家上市公司的除牌决定,当中5家已向港交所申请复核除牌决定,正在进行复核程序。预计今年港交所勒令除牌家数将在50家左右。

停牌公司如何避免退市

记者统计分析了常见的港股公司停牌原因,主要有两点:一是上市公司未能按时刊发业绩公告或审计师不能出具审计报告;二是上市公司没有足够的营运能力,而此两者经常互有关系。

香港德恒律师事务所合伙人刘匡尧向记者表示,长期停牌也会造成严重后果,包括上市公司或因此触发银行贷款协议中的提前还款条件,而造成更大的流动性危机,大股东质押的股份贷款协议,也可能被触发提前还款和股份质押被执行导致实控人变化,小股东的股票不能交易套现,当然最严重的就是上市地位被取消,失去融资能力。

处理导致长期停牌的具体问题,刘匡尧则认为,必须针对性地解决停牌的底层因素。港交所会按上市公司实际情况,列出复牌条件,上市公司也应该在问题进一步恶化前尽快处理,问题拖延的时间越长,监管机构对上市公司的内控及管理层的诚信也会有更大忧虑。

比如上市公司未能按时刊发业绩公告或审计师不能出具审计报告时,上市公司应尽可能刊发未经审计的业绩公告,如果审计师未能出具没有保留意见的报告,也应尽早出具保留意见的报告,虽然保留意见的报告不足以让上市公司复牌,但好处是避免了港交所对上市公司的财务情况有更坏的设想,同时增加了上市公司的财务信息透明度,提高了取得外部融资的可能性。

还有持续经营问题,在现实情况中,上市公司出现该等问题,很多时候需要更多的资金去增加投入并发展业务,但由于已停牌的上市公司很难取得第三方的贷款,因此以股权融资的方式去处理更为有效。一般而言,港交所及香港证监会,对有重大流动性问题和财务困难(实质有破产风险)的上市公司进行股权融资,会持较开放的态度,香港证监会也有较大机会豁免全面要约的要求。

然而,记者在采访过程中发现,实际上有部分停牌上市公司并无动力复牌。这类公司市值偏小,且交易量非常差,而复牌所花的人力、物力和财力也是一笔不小的数目,加上现在港交所对“炒壳”的严厉打击,因此部分上市公司就坐等退市。

然而退市并不是最终结果,管理层也有可能面临更严重的监管机构调查和小股东的申诉。刘匡尧称,虽然香港目前没有集体诉讼制度,但管理层依然有被起诉和被处罚风险,加上香港证监会已经开始与内地监管机构紧密合作,所以上市公司不应轻视停牌及除牌问题,并应在问题出现后立即着手处理。