热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 随着公募基金中报披露进入尾声,重磅机构持仓浮出水面。记者发现,全球头号对冲基金桥水境内私募“现身”多只黄金ETF的前十大持有人。此外,桥水(中国)近期在路演中表示,依然看好中国资产,海外和内地都没有“看空”。

据了解,与季报相比,基金中报披露了基金前十大持有人等更多信息,重要机构的部分公募基金持仓因此浮出水面。

斥资近9亿元

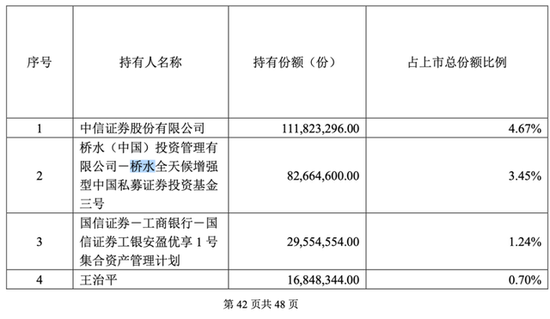

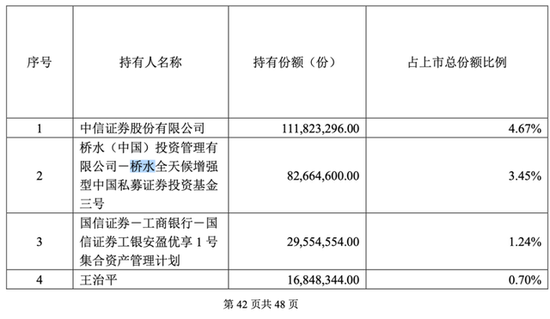

8月30日,华安黄金ETF发布中报显示,桥水(中国)旗下两只基金位列该ETF的前十大持有人,分别为桥水全天候增强型中国私募基金三号、桥水全天候增强型中国私募基金二号。两只合计持有华安黄金ETF9708.97万份,与2022年底持平。

桥水为全球头号对冲基金。根据桥水提交的信息披露材料,截至2022年底,桥水以全权委托的形式管理客户资产1243.17亿美元。桥水(中国)为桥水在境内的证券私募公司。

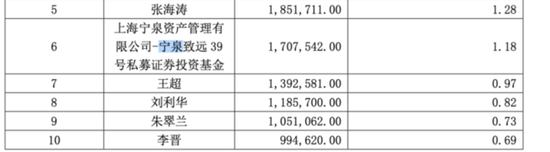

华安黄金ETF前十大持有人,来源:基金中报

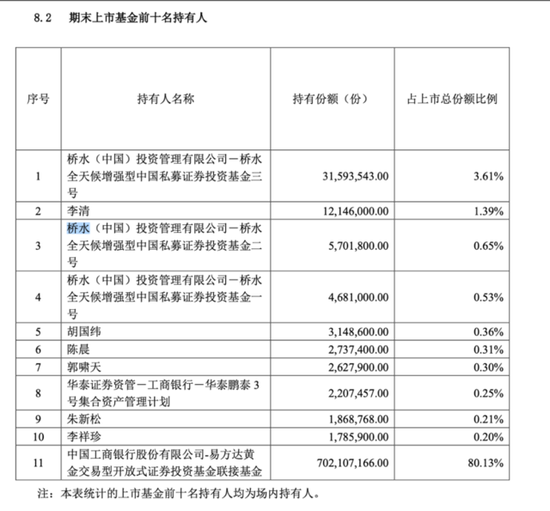

华安黄金ETF前十大持有人,来源:基金中报易方达黄金ETF前十大持有人中也出现了桥水(中国)的身影。桥水全天候增强中国私募投资基金的一号、桥水全天候增强中国私募投资基金的二号、桥水全天候增强中国私募投资基金的三号均出现在该ETF的前十大持有人行列,合计持有4197.63万份,与2022年底持平。

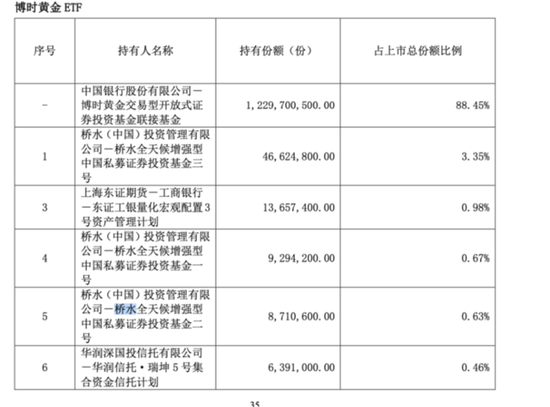

此外,截至2023年6月30日, 桥水(中国)对博时黄金ETF持有6462.96万份,与2022年底持平。

博时黄金前十大持有人,来源:基金中报

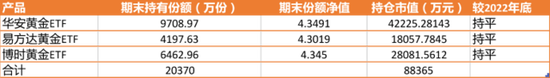

博时黄金前十大持有人,来源:基金中报桥水(中国)对三只黄金ETF合计持有超过两亿份。值得注意的是,这仅仅统计了桥水(中国)跻身前十大持有人的基金产品。由于,记者不掌握桥水(中国)旗下基金的全部持仓情况,上述统计未必代表桥水(中国)在公募基金布局的完整情况。

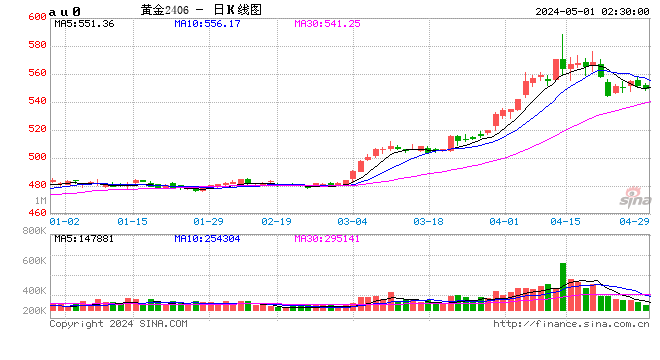

以人民币计价的黄金ETF受国际金价和人民币汇率走势影响。以华安黄金ETF为例,2023年上半年基金净值上涨超9%。华安黄金ETF中报表示,2023年上半年,COMEX黄金上涨 5.56%,而ETF所跟踪的AU9999黄金上涨9.25%,人民币计价黄金跑赢纽约金,主要是受到人民币汇率走弱影响。桥水持有黄金ETF今年上半年也赚得不少,为基金的净值有所贡献。

桥水(中国)对三只黄金ETF持有情况

来源:记者根据基金中报整理

来源:记者根据基金中报整理工商信息显示,目前桥水(中国)注册资本3.1亿元人民币,公司总经理为孙悦 Joanna Sun Alpert。根据中国证券投资基金业协会的登记信息,目前为唯一一家管理规模突破百亿元人民币外商独资证券私募管理人。由于最近几年业绩不错,桥水产品在渠道较受欢迎。不过,公司一直在控制销售节奏。

公募基金不只是散户理财工具,近年来私募也将公募基金纳入投资范围。除了桥水(中国),中欧瑞博也出现在华安黄金ETF前十大持有人,截至2023年底持有1259万份。

宁泉交银瑞思持有人情况,来源:基金中报

宁泉交银瑞思持有人情况,来源:基金中报

此外,知名投资人杨东旗下宁泉资产也出现在多只公募基金的前十大持有人中。宁泉旗下宁泉致远39号私募基金为交银瑞思的第一大持有人,截至2023年中持有106.65万份。宁泉致远39号私募基金为工银睿智进取的第六大持有人,截至2023年中持有170.75万份。

桥水(中国):一直看好中国

桥水(中国)近期在路演中表示,对于全天候策略来说,黄金是一类比较重要的资产。从中长期来看,几乎所有投资者都可以配置黄金,因为它具备战略配置的作用。

尤其在高通胀环境中,黄金和商品通常会表现突出。在组合中,于股债之外加入这类资产可以分散风险,保护收益。去年俄乌冲突,商品价格上行。如今,全球市场发达国家面临严峻债务问题,滞胀风险难以忽视,这种背景下黄金的配置重要性凸显。

桥水(中国)在路演中也解释道,作为非生息资产,2021年、2022年美联储快速加息,美元走强的背景下,黄金表现一般。但目前美联储加息接近尾声,而全球不少市场的通胀问题依然严重,这会推动黄金价格上涨。

加之,各个国家央行近年来越来越注重不过度集中持有“美元”,长期来看,美元可能面临风险,部分央行也是从几年前开始更多地配置黄金。所以,桥水(中国)认为从长期资产配置的角度来看,黄金是值得配的。但目前,短期并非“非常看多,只是稍微看多”。

此外,桥水(中国)在路演中也表示,一直看好中国,海外、境内都没有“看空”。

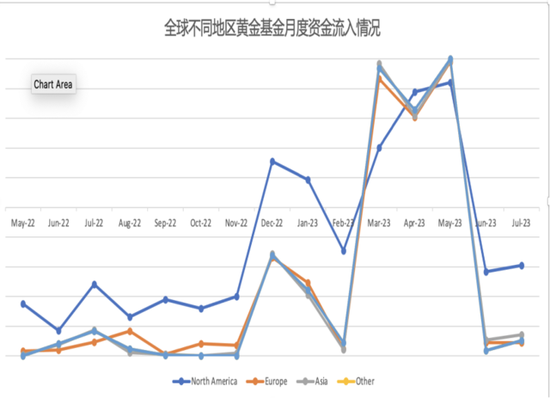

7月全球黄金ETF遭遇净流出

记者从世界黄金协会(World Gold Council)处获取的信息显示,今年7月,全球实物黄金ETF净流出约合23亿美元,相当于减持34吨实物黄金。尽管如此,由于金价反弹远远抵消了流出量,全球黄金ETF资产管理总规模(AUM)仍较上月增加2%至2,150亿美元。金价上涨也有助于缓和黄金ETF的流出:7月全球黄金ETF流出较上月减少了39%。

总体来看,2023年年初至7月底,全球黄金ETF总流出约合49亿美元,累计减持84吨。

7月,除亚洲外的全球其他所有区域黄金ETF均有流出。

7月,北美黄金ETF连续第二个月流出,但约合9.86亿美元的流出量较6月的20亿美元流出明显缩减。本月美联储将利率上调了25个基点,但随着近期通胀数据的疲软,投资者预计美联储当前的紧缩周期将很快结束。虽然这种乐观预期为金价提供了支撑,但也导致投资者风险偏好情绪抬升以及股市反弹,或将促使投资从黄金转移至股市。

7月,欧洲黄金ETF流出约合13亿美元(-18吨)。为了控制该地区的顽固通胀,欧洲央行和英格兰银行将政策利率上调至数十年来的最高水平;除此之外,受到未来进一步加息预期的影响,该地区投资者对黄金ETF的兴趣仍然不温不火。从积极的方面来看,由于当地货币的波动,欧洲的外汇对冲产品继续带动黄金ETF流入。2023年初至今,欧洲地区黄金ETF净流出约合55亿美元,远远超过其他地区的流入量。

7月,亚洲地区黄金ETF再次实现流入(+1.32亿美元,+2吨)。年初至今,除北美地区以外,亚洲是唯一一个保持正向需求的地区,持仓净流入约合1.77亿美元(+3吨),其中大部分流入源自日本(+1.7亿美元),这可能是受当地14%的金价涨幅和持续通胀两大因素的推动。

黄金基金年度资金流入情况,来源:世界黄金协会

黄金基金年度资金流入情况,来源:世界黄金协会

不过,眼下越来越多的人似乎认为美国经济可能软着陆。通胀降温,市场避险需求收缩。黄金还香吗?对于国内的投资者而言,金价全球定价,外围环境对金价变动影响很大,此外黄金ETF还受到汇率波动影响。部分经济学家预计今年人民币兑美元还有升值潜力。对于机构来说,黄金ETF是组合中的一类资产,是分散风险的选择。普通个人投资者抄作业还需三思而后行。

本文作者:格林,来源:中国基金报

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。