热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 来源:中国畜牧业

8月30日晚间,上市猪企新希望发布2023年半年度报告。至此,牧原股份、温氏股份、新希望三大上市猪企已全部披露2023年半年度报告。

今年上半年,三大上市猪企营收总和达1625.11亿元,其中牧原股份营收超500亿元,新希望营收接近700亿元。今年上半年,三大猪企均为亏损,亏损总额为104.51亿元。

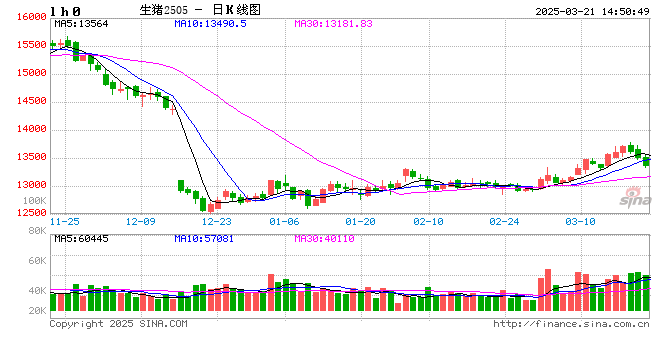

目前,生猪需求整体仍处于疲软,供应端压力仍存,部分地区大猪价格下行,标猪存跟跌现象,市场缺显著利好支撑,但院校开学和双节备货需求,对价格存一定支撑。供需博弈下,预计生猪短期或宽幅震荡整理。

生猪市场行情低迷,猪企上半年承压

今年上半年,牧原股份和新希望都实现同比减亏,温氏股份同比亏损幅度有所扩大。生猪市场行情持续低迷,全行业承受较大亏损压力。

据国家统计局数据显示,2023年1-6月,全国生猪出栏3.8亿头,同比增长2.6%,猪肉产量3032万吨,同比增长3.2%,市场供应处于近年来的高位。今年上半年生猪产能充裕,产量明显增加,但需求不旺,市场价格持续低迷,出现阶段性供大于求。

从猪业生产成绩来看,上半年,温氏股份销售肉猪(含毛猪和鲜品)1178.57万头,同比增加47.21%;毛猪销售均价14.58元/公斤,同比上升3.18%;销售收入207.44亿元,同比增加54.39%。虽然肉猪销量和销售收入同比大幅增加,但是肉猪市场行情低迷,饲料价格较高,疫病在一定程度上仍然影响猪业生产成绩,即使公司猪业生产成绩逐月提高,总体上养殖综合成本仍然高于销售价格,导致报告期内温氏股份猪业亏损幅度较大。温氏股份实现营业收入411.89亿元,同比增加30.61%。

上半年,牧原股份共销售生猪3026.5万头,其中商品猪2907.7万头,仔猪109万头,种猪9.7万头。共计屠宰生猪552.2万头,完成鲜、冻品猪肉销售59.33万吨,屠宰业务实现营业收入86.74亿元。截至 2023年6月末,生猪养殖产能超过7800万头/年,能繁母猪存栏为303.2万头。牧原股份实现营业收入518.69亿元,同比增长17.17%。

上半年,新希望共销售种猪、仔猪90.58万头,肥猪808.82万头,合计899.40万头,同比增长 31.33%;实现营业收入106.32亿元,同比增加28.68亿元,增幅为37%。新希望实现营业收入694.53亿元,同比增加71.23亿元,增幅为11.43%。

生猪短期或宽幅震荡整理

目前,猪价窄幅偏强震荡,养殖端对低价仍有抵触情绪,屠企采购难度有所增加。机构预计,9月上半月期间出栏商品大猪价格在总体稳定背景下,有短时回涨机会存在,大猪出栏交易价格总体稳中小幅涨跌短时略显偏强的几率提高,但市场缺乏大涨基础,涨跌两难。

大有期货分析,供应端来看,大型养殖企业月度出栏任务完成度尚可,月底出栏节奏或将减缓,散养户出栏比较谨慎,仍保持一定惜售情绪,倾向于大体重猪出栏,市场二次育肥参与比较谨慎,对整体供应的影响比较有限,供应量相对有所收窄。需求方面,8月底-9月初属于开学季,学校备货相继开启,且天气逐渐转凉,利好大猪消费,终端走货或有好转,屠宰端的收购积极性将会提升,但从市场的消费形势来看,提振或将有限。整体来看,当前生猪产能去化缓慢,供应量偏多仍是市场主逻辑,猪价不具备大幅上涨的基础,短期猪价或将震荡整理。

光大期货认为,近期养殖单位有缩量压栏动作,但屠宰企业开工率提升空间有限,难以拉动猪价持续走高,猪价仍延续稳中震荡格局。年底旺季需求提振下,猪价有望迎来反弹,但供给端压力仍对猪价施压,预计反弹空间有限。

华泰期货称,当前影响生猪价格的几大因素都缺乏变化,首先,产能端经过半年的亏损并没有明显的产能去化出现,导致行业内部形成拼养殖成本的内卷状态。由于养殖亏损概率较大对新进的资本产生抑制,未来整体产能波动不会太大。其次,生猪消费弹性一直都较弱,除了季节性消费会产生一些需求的错配。生猪消费对于价格很难有长期的价格支撑。最后,猪瘟对于生猪的影响越来越小,虽然目前各地不时有猪瘟的消息,但从饲料数据来看并未对整体产能产生影响。预计未来生猪价格将会围绕养殖成本线进行波动。