CFC金属研究

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

作者 | 王彦青 中信建投期货研究发展部

研究助理 | 刘佳奇中信建投期货研究发展部

本报告完成时间 | 2023年8月27日

宏观方面,上周五全球央行会议上,美联储主席鲍威尔表态较为谨慎,未给出政策转向的信号,市场预期9月加息概率较低,而11月加息概率则有所上升。国内方面,LPR非对称降息超预期,市场情绪提振有限。

纯镍方面,下游需求无太大亮点,转产电积镍成本小幅上移对镍价形成支撑。硫酸镍方面,月底下游厂商存在刚需备货需求,近期市场询单活跃,长单议价有所提高。镍矿方面,印尼廉政调查停发RKAB,导致市场担忧镍矿配额偏紧,出现抢矿热潮,带动产业链整体成本上移明显。镍铁方面,受原料端镍矿配额问题扰动影响,铁价本周继续偏强运行,目前供应端较为紧缺,镍铁有价无市。不锈钢方面,原料问题扰动使得钢价维持在绝对高位,但正如我们上周周报所言,价格的快速上涨也使得下游开始转向观望,钢价在本周出现一定回调。

总的来说,目前镍价更多地受宏观因素扰动,宏观面的博弈重回市场可能使得镍价走势开始偏震荡;不锈钢方面目前最大的扰动还是原料问题,连涨之后下游接受度走弱使得钢价有所回调,后市继续关注事件走向以及不锈钢需求情况。沪镍2310参考区间162000-172000元/吨。SS2310参考区间15400-16400元/吨。

操作策略:操作上,沪镍区间操作,不锈钢暂时观望。

不确定性风险:地缘政治,美联储政策,国内经济复苏

本周沪镍震荡偏强,不锈钢冲高回落。近期美国经济数据向好叠加加息预期有所升温,美元指数表现较为强势,本周已升至104大关以上,镍价上涨过程中略有所承压。不锈钢方面,供应端扰动仍未缓解,印尼镍矿加价采购的情况较为激烈,但是不锈钢价格已经升至绝对高位,下游观望情绪较浓,成交清淡使得钢价出现一定回调。

1、宏观面

1·1、国外:货币政策依然存在加息预期,美元指数偏强运行

周五杰克逊霍尔年会期间,美联储、欧洲央行多位高管轮番讲话:

美联储——鲍威尔:如果合适,美联储准备进一步提高利率,将谨慎地决定是否再次加息;2%仍是并将继续是我们的通胀目标。哈克:重申目前不认为需要进一步加息;若通胀停止下降或需要加息;预计最早明年才会降息。梅斯特:6月预测显示,美联储在2024年不会降息。古尔斯比:通胀率仍高于我们的预期。

欧洲央行—行长拉加德:将使通胀回到2%;锚定通胀预期至关重要;将根据通胀情况将利率设定为足够高的水平。管委卡扎克斯:暂停加息不意味着停止加息;不急于宣布加息已经完成,仍倾向于加息。管委霍尔茨曼:核心通胀率仍然非常高;怀疑欧洲央行将不得不略微提高利率。

今年FOMC票委、费城联储主席哈克认为,美联储今年将维持利率水平不变;如果通胀下降,明年可能会降息。2025年FOMC票委、波士顿联储主席柯林斯则称,利率可能非常接近峰值,但不应排除进一步加息的可能性。前圣路易斯联储主席布拉德表示,经济复苏可能对通胀产生上行压力,中性利率的预测存在不确定性。

美国至8月19日当周初请失业金人数录得23万人,为三周来新低,低于预期的24万人,前值从24万人下修为23.9万人,表明劳动力市场依旧紧张。

求职网站Indeed最新的薪资追踪数据显示,该网站招聘广告上的薪资年增长率为4.7%,低于4月份的5.8%和去年7月的8%。如果这一态势持续,薪资增速料有望在10-12月期间回到疫情前水平。

亚特兰大联储GDPNow模型预计美国第三季度GDP为5.9%,此前预计为5.8%。

欧美PMI 数据恶化。美国8 月Markit 制造业PMI 录得47,低于预期49.3 和前值49;服务业PMI 初值录得51,为6 个月来新低。欧元区8 月服务业PMI 初值录得48.3,为30 个月低点,今年首次跌破荣枯线。英国8 月制造业PMI 录得42.5,为39 个月来新低。

美国7月新屋销售总数年化录得71.4万户,超过预期70.5万户,前值69.7 万户。但美国MBA30年期固定抵押贷款利率跃升至7.31%,为2000 年以来最高;购房申请指数降至1995年以来新低。

1·2、国内:国内地产政策集中释放,等待市场信心恢复

财政部等三部门发布关于延续实施支持居民换购住房有关个人所得税政策的公告。自2024年1月1日至2025年12月31日,对出售自有住房并在现住房出售后1年内在市场重新购买住房的纳税人,对其出售现住房已缴纳的个人所得税予以退税优惠。其中,新购住房金额大于或等于现住房转让金额的,全部退还已缴纳的个人所得税;新购住房金额小于现住房转让金额的,按新购住房金额占现住房转让金额的比例退还出售现住房已缴纳的个人所得税。

多地房地产政策正处于调整优化期。业内人士表示,下一步将有更多实质性政策出台,促进楼市预期修复,包括降低存量房贷利率、优化“认房又认贷”、降低二套首付比例、优化部分区域限购等。

2、基本面

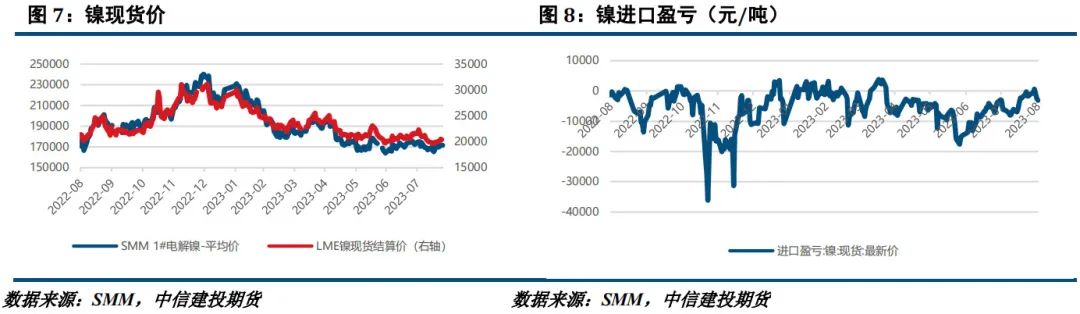

本周纯镍价格小幅上涨。宏观方面,美国经济软着陆预期不断升温,鲍威尔在全球央行会议上的表态较为谨慎,但市场预期11月加息的概率略有所提高。成本角度看,转产电积镍成本小幅抬涨,对镍价形成一定驱动。供应方面,进口窗口持续关闭,俄镍散单进口动力不足。需求方面,即便现货商持续下调升水,但在需求不振的情况下,本周市场整体成交清淡。库存方面,纯镍社库及LME库存均有所去库,对镍价形成小幅支撑。总的来说,纯镍需求短期无太大亮点,宏观情绪扰动或使得镍价有所震荡。8月25日SMM电解镍171700元/吨,相较上周上涨0.35%。

本周硫酸镍价格持平,硫酸镍价格指数上涨。成本方面,MHP及高冰镍系数震荡运行,目前生产硫酸镍利润在成本线附近挣扎,对硫酸镍价格形成支撑。供应方面,百川盈孚消息显示近期硫酸镍供应有所增加。需求方面,月底进入节奏性备货阶段,下游存在刚需性补库需求,询单有所增加,SMM消息显示目前硫酸镍系数维持在95-96左右。总的来说,受益于成本支撑和短期采购需求增加,硫酸镍价格存在一定支撑,但总的来看终端需求较为萎靡,长期价格走势或仍旧偏弱。8月25日电池级硫酸镍价格31400元/吨,相较上周持平;SMM硫酸镍价格指数31163元/吨,相较上周上涨0.15%。

本周镍矿价格上涨。供应方面,印尼配额问题仍在扰动市场,Mysteel引用调研采访称,目前印尼镍矿价格报价提升了15%左右,停发RKAB事件或使得8月-12月印尼镍矿供应减少约30%;与此同时部分印尼铁厂选择从菲律宾进口镍矿,一定程度上或挤压国内镍矿进口。需求方面,终端不锈钢厂提高排产增加镍铁需求,进而增加镍矿需求。总的来说,消息面扰动叠加下游需求较强或支撑矿价高位运行。8月25日菲律宾红土镍矿1.5%(CIF)均价61美元/湿吨,相较上周上涨5.17%。

本周镍铁价格继续上涨。供应方面,印尼廉政调查导致RKAB停发的扰动仍在持续,市场上出现抢矿热潮,镍矿紧缺使得镍铁供应偏紧,本周有生产商和贸易商选择封盘。需求方面,钢厂8月排产走高,带动镍铁采购需求,但镍铁价格上行也在挤压钢厂利润,但部分钢厂仍在高价采购。总的来说,消息面扰动将铁价推到了高位,但有价无市或使得镍铁继续上涨的可持续走弱。8月25日8-12%高镍生铁(出厂价)均价1175元/镍点,相较上周价格上涨1.51%。

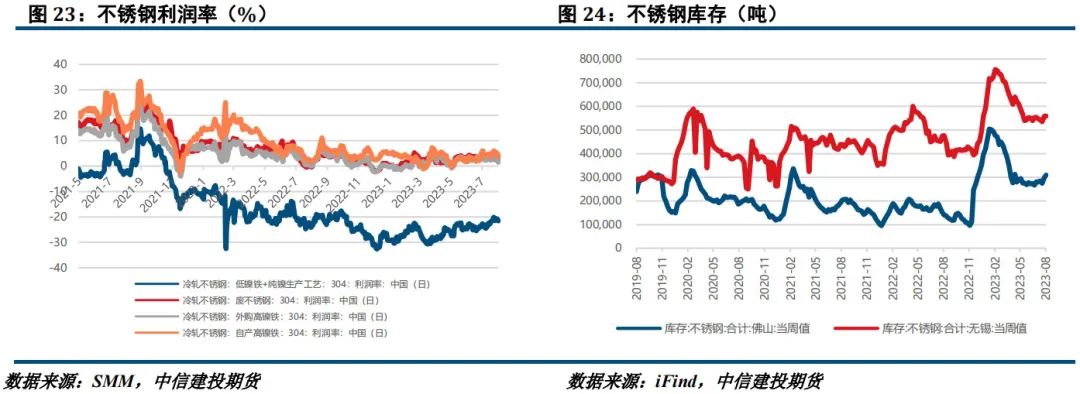

本周不锈钢现货价格上涨。供应方面,旺季预期下,钢厂维持高排产。需求方面,目前市场维持出货状态,但正如我们上周周报所言,消息面扰动带动钢价快速上涨,下游抵触高价资源的情绪较为明显,实际成交清淡。成本利润方面,受印尼消息扰动,镍铁价格快速上涨,目前不锈钢成本支撑十分明显,但随着成本上升、需求转弱,本周钢厂利润有所承压。库存方面,本周不锈钢去库,主要原因是原料端价格坚挺,带动现货行情表现强势,但下游对高位价格接受度一般,因此全国不锈钢社会库存呈现小幅降量。总的来说,印尼消息扰动提高全产业链成本,不锈钢成本支撑十分明显,但在宏观情绪转弱和价格绝对高位的背景下,我们认为后市需求承接力度较为有限,存在下跌风险,不过产业链上游扰动仍未结束,不锈钢回落空间也较为有限。

策略

宏观方面,上周五全球央行会议上,美联储主席鲍威尔表态较为谨慎,未给出政策转向的信号,市场预期9月加息概率较低,而11月加息概率则有所上升。国内方面,LPR非对称降息超预期,市场情绪提振有限。

纯镍方面,下游需求无太大亮点,转产电积镍成本小幅上移对镍价形成支撑。硫酸镍方面,月底下游厂商存在刚需备货需求,近期市场询单活跃,长单议价有所提高。镍矿方面,印尼廉政调查停发RKAB,导致市场担忧镍矿配额偏紧,出现抢矿热潮,带动产业链整体成本上移明显。镍铁方面,受原料端镍矿配额问题扰动影响,铁价本周继续偏强运行,目前供应端较为紧缺,镍铁有价无市。不锈钢方面,原料问题扰动使得钢价维持在绝对高位,但正如我们上周周报所言,价格的快速上涨也使得下游开始转向观望,钢价在本周出现一定回调。

总的来说,目前镍价更多地受宏观因素扰动,宏观面的博弈重回市场可能使得镍价走势开始偏震荡;不锈钢方面目前最大的扰动还是原料问题,连涨之后下游接受度走弱使得钢价有所回调,后市继续关注事件走向以及不锈钢需求情况。沪镍2310参考区间162000-172000元/吨。SS2310参考区间15400-16400元/吨。

操作上,沪镍区间操作,不锈钢暂时观望。

作者姓名:王彦青

期货交易咨询从业信息:Z0014569

电话:023-81157292

研究助理:刘佳奇

期货从业信息:F03119322

![证监会同意烧碱和对二甲苯期货及期权注册期货"}],"slid":"209224567813756","x14cbe49e40af67c"}证监会同意烧碱和对二甲苯期货及期权注册](/aiimages/%E8%AF%81%E7%9B%91%E4%BC%9A%E5%90%8C%E6%84%8F%E7%83%A7%E7%A2%B1%E5%92%8C%E5%AF%B9%E4%BA%8C%E7%94%B2%E8%8B%AF%E6%9C%9F%E8%B4%A7%E5%8F%8A%E6%9C%9F%E6%9D%83%E6%B3%A8%E5%86%8C%E6%9C%9F%E8%B4%A7%26quot%3B%7D%5D%2C%26quot%3Bslid%26quot%3B%3A%26quot%3B209224567813756%26quot%3B%2C%26quot%3Bx14cbe49e40af67c%26quot%3B%7D%E8%AF%81%E7%9B%91%E4%BC%9A%E5%90%8C%E6%84%8F%E7%83%A7%E7%A2%B1%E5%92%8C%E5%AF%B9%E4%BA%8C%E7%94%B2%E8%8B%AF%E6%9C%9F%E8%B4%A7%E5%8F%8A%E6%9C%9F%E6%9D%83%E6%B3%A8%E5%86%8C.png)