热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

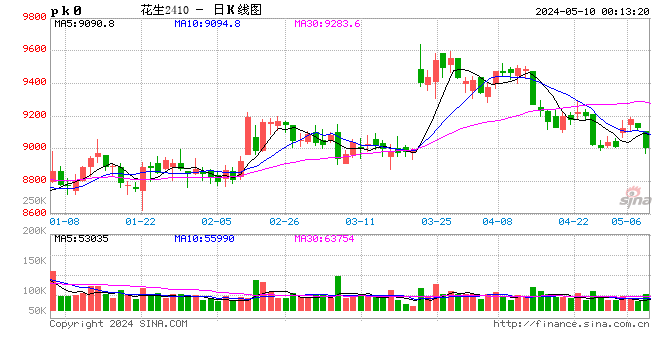

市场回顾

8月3日,花生主力收价10260元/吨,降幅1.29%,现货方面,辽宁地区报9728元/吨;河北地区报9877元/吨;河南地区报9925元/吨;山东地区报9788元/吨。

新花生即将上市,终端拿货意愿一般

市场调研结果显示,新花生即将上市,采购端多按需求拿货,意愿较为平淡并不强烈,交易总体一般,价格维稳为主。新花生目前长势良好,大部分已在坐果期,预计8月中下旬即可上市。

山东地区原料已经收购结束,主要以库存交易为主;辽宁库存接近见底,交易处于收尾阶段。

CRB延续走强,国内油脂先扬后抑

6月宏观数据显示企业生产经营仍延续扩张态势但动能放缓,7月CRB食用油现货指数延续走强。

另外人民币汇率回落至7.2以下,国内油脂油料先扬后抑。7月下旬美联储如期加息,美豆天气改善、棕榈油出口好转。

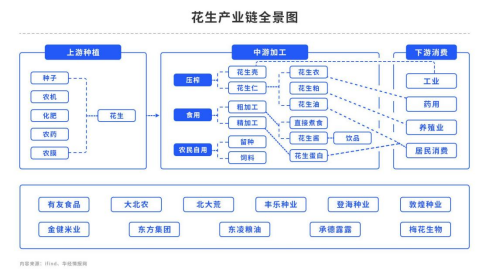

供给端偏多,需求利润均中性

供给端偏多:渠道出清剩余的优质高溢价国产货源,港存进口货源适宜油用,但价格高位且数量亦是有限;新作面积被行业共识为低基数恢复,进口到港高峰期已过。

需求端中性:油厂消费淡季,食品厂消费理论淡季,餐饮消费理论旺季,食品米需求方随用随采为主,需求机会在于南北地区差异。

利润端中性:理论压榨利润回升,在7月末小幅突破盈亏线,因油和粕的价格被相关品种带动而上涨。

8月仍是购销淡季,但南方销区花生开始上市,基差将开启向下回归之路,因现货供给缺乏利空压力,期货价格需要向上回归以实现基差回归。

对于预期的交易料影响后期盘面,但需注意产业资金缺乏现货头寸的现实,盘面资金或以反套和单边资金为主,此外,盘面持仓量、成交量、价格节奏有程序化交易迹象,后期关注产区台风强降水天气、8月局部地区新米上市开秤情况、宏观和商品板块温度。

展望后市,现货购销寻找地区价差机会;天然买家依采购需求控制买入套保比例。近月合约观望趋势,远月合约观望估值,建议逢低入场。

(刘宇 投资咨询证号:Z0012343)