热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 来源:期货日报

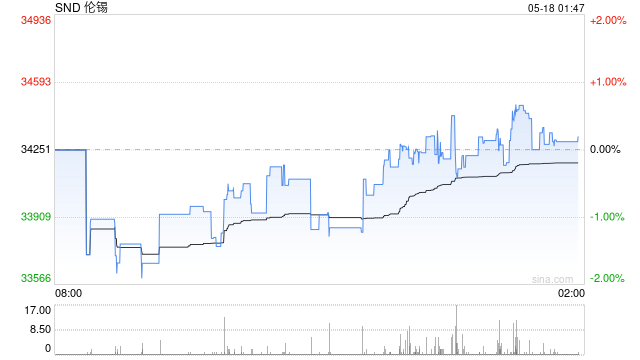

近期,海外锡市场并不太平。

一方面,市场传闻缅甸禁矿管制不及预期,允许存量原矿采选活动。另一方面,海外锡库存水平攀升高位。据消息,自6月中旬以来,LME注册仓库的锡库存从2060吨猛增至6000吨,目前处于2020年以来的最高水平。

可以看到,前期高涨的锡价自8月以来出现回落,尤其是在近一周时间里跌幅明显。当下锡市场究竟处于怎样的状态中,锡价还会继续下行吗?

伦锡库存为何持续攀升?

中辉期货有色研发总监侯亚辉认为,海外LME锡库存大幅攀升,主要源于两方面原因。一是终端消费需求疲弱状态一直在持续,市场预期的消费回暖力度略显不足,下游焊锡企业采购锡锭的动力依然偏弱。二是今年6月份以来,LME锡三个月交割的现金溢价持续走高,近期更是创下1989年以来的最大溢价,全球市场的锡锭几乎每天都在流入LME仓库。

在国泰君安期货有色金属分析师刘雨萱看来,有多种因素导致了海外LME锡库存的持续累积,其中最显著的原因就是全球半导体行业需求疲软。原本市场预期的半导体周期拐点迟迟未现,导致半导体行业对锡的需求低迷,从而使得锡库存不断攀升。

金瑞期货有色分析师孟昊表示,上半年LME库存持续低位主要受印尼和秘鲁的锡锭供应扰动影响,初步估算减量可能在9000吨,而其他地区无法进行有效补充,造成上半年LME库存始终较低。但随着近几个月上述地区供应修复至正常水平,海外库存也迅速兑现累库。

“可以看到,LME锡库存在4月触底后进入回升通道,这一方面与海外供需基本面走弱有关,全球制造业尤其是发达经济体制造业景气度持续下降,锡消费受挫,尤其是消费电子市场走弱拖累整体消费。而海外精炼锡产量却维持平稳,这直接导致累库的发生。另一方面,LME远期合约较近月转为贴水,使得持货商更愿意交仓至近月合约,导致隐性库存显性化,反映在LME库存的持续攀升表现上。”新湖期货有色金属分析师孙匡文说。

与此同时,孙匡文表示,国内沪锡库存居高不下也受到淡季消费下降的影响,除家电等传统终端市场产品产量季节性下降外,新能源汽车产销增速放缓,消费电子市场仍在探底。虽然国内精锡产量大幅下降,但在弱消费状态下库存仍维持高位。

从全球锡库存来看,国信期货有色研发负责人顾冯达表示,2023年欧美中等主要经济体表现不佳,锡下游整体需求复苏偏弱。而在8月缅甸佤邦禁矿令执行落地之前,国内锡产业链相关冶炼商和贸易商大量备货囤货推动国内库存走高。而二季度以来出现的缅甸禁矿令一直拖到8月初才正式执行,使得此前积累的部分锡库存进一步涌向LME仓库,推动LME锡库存反弹至近三年高位水平,间接打压了LME锡现货升贴水和期货价格预期。

市场传闻尚未证实,近期锡价回落幅度明显

进入八月,缅甸佤邦禁矿令的正式落地,锡价却由此开启了下行趋势,在近一周回落十分明显。近日市场上流传缅矿放松管制的消息,但尚未证实。据钢联消息,佤邦矿山继续全面禁矿,但可从事存量原矿采选活动,这部分约3000金属吨。原本市场预期缅甸禁矿,也禁止了存量原矿采选活动,如今这部分采选恢复,意味着除了估勐阿口岸有1500金属吨锡精矿清关外,还将有3000金属吨精矿可在后续出口。

孙匡文表示,近日缅甸佤邦锡矿将很快恢复开采的传闻,进一步加剧了市场的看空情绪,虽然该传闻被证伪,但市场的猜测并未完全打消。同时随着缅矿禁令的利多出尽,市场关注点转向消费端的修复情况,而实际消费表现不尽人意,消费回暖预期迟迟未能兑现。同时海外现货升水快速走弱,LME现货合约转为大幅贴水,海外库存持续攀升,国内显性库存也居高不下,叠加弱宏观的共振作用下,锡价加剧下跌。

侯亚辉表示,事实上7月份锡价快速上涨,主要就是受到缅甸佤邦8月禁矿落地消息的推动,市场预期已经提前反映在价格上。同时,国内为应对缅甸禁矿对锡矿进口的影响,选择提前在6月、7月大幅增加进口锡矿,减弱了锡矿禁令的冲击。同时,随着近期沪伦比值不断回升,印尼锡锭进口窗口不时开启,并给到5000元/吨的盈利水平,本周进口锡锭将会陆续到港,后续8月及9月国内市场也将有不少进口锡锭补充,这些都显著减弱佤邦短期禁矿对国内锡锭供应端带来的冲击。而目前锡终端需求仅出现小幅回升,未能得到预期中有效提振,锡价自高位一路回落也在情理之中。

锡市场供需整体表现如何?

孟昊认为,目前锡市供需处于双弱局面,供应端有大型炼厂处于检修状态,而消费端同样总体表现不佳,在比较低的锡锭产量水平下,库存仍未明显去化,意味着表观消费受拖累较为明显,或是反映半导体高库存的影响。从不同市场来看,国内平衡强于海外平衡,因此能够观察到进口大幅亏损正逐渐收窄。目前认为,未来国内供需缺口并不会明显放大,预计无法提供大幅的进口盈利。

“供需两侧表现不佳,进一步促使了库存的积累。海外库存累积的背后是供需疲软的反映,而LME的premium从back转向了contango,显示出供需的偏弱态势。虽然内外市场存在一些差异,但总体而言供需双弱的局势相对明显。”刘雨萱表示。

在中信建投期货工业品首席分析师江露看来,目前锡供需处于过剩向弱平衡的过渡阶段。看向供给侧,一方面国内矿端技改实现锡矿少量新增补充,另一方面进口锡锭有赖印尼出口得以趋松。目前国内银漫矿业生产技改后年内有望实现2000—3000金属吨的锡增量,再加上印尼锡锭出口至中国的数量持稳,并且印尼锡锭存在5000元/吨的进口盈利,国内外锡锭供应的改善对佤邦断采引发的缺口有所弥补,供应紧张未及此前令人恐慌的程度。但是从佤邦矿采即使复产也需要至少1个月的预期来看,年内锡矿供应紧张仍有演绎可能。

看向需求侧,目前下游实际需求依然疲弱,国内镀锡板产量增速放缓,行业存货累库。尽管市场对算力锡消费抱有乐观预期,但是全球半导体行业依然在降温。以韩国为例,今年上半年半导体出口量几乎与2011年弱消费表现持平,芯片需求并未改善。特别的是,内外市场消费结构的分化在于锡化工产品需求上,7月PVC树脂产量有所改善,主要得益于出口接单的增加,但国内地产企业开发预期偏弱,国内锡化工消费改善有限。

孙匡文指出,当前国内市场仍处于传统消费淡季,但消费存在较强韧性且有企稳回暖迹象,不过在短期内仍难有大幅改善,价格下跌会刺激部分补库行为。而供给端暂维持下降态势,缅甸佤邦锡矿禁采将使得国内锡矿供应减少,并向冶炼端传导。因此,国内供需基本面呈现消费趋于边际改善,而供应则偏弱的状态。此外,由于缅甸佤邦锡矿基本仅向中国供应,禁矿对中国以外地区锡矿供应影响有限,印尼、马来西亚等地区精炼锡产量多维持稳定,因此海外供应变化不大,但海外消费暂难摆脱低迷状态。

锡价会持续下行吗?

在高库存水平的压力下,锡价是否会继续下跌成为市场关注的焦点。

孙匡文表示,目前国内外库存均处于高位,不过国内库存稳中有降,而海外仍处于累库状态,高库存对锡价的压力明显。同时海外锡价还受强美元的压力影响。此外缅甸佤邦禁矿时长不确定,相应的担忧暂难消退,这都对短期锡价不利。不过近期国内消费有见底回升、库存趋于去化的迹象,而传统旺季临近,支撑消费改善预期,锡价有望筑底企稳,一旦趋势性去库形成,锡价则有反弹驱动。

从供需平衡的角度来看,刘雨萱认为,下半年可能仍然会出现库存去化的过程,在锡价回到21万/吨左右时,下游采购情绪有所回升,暗示锡价进一步下跌可能需要更多的利空因素支撑,否则供应瓶颈和持续需求仍将支撑价格。后续需要密切关注缅甸佤邦禁矿政策的执行情况,以及海外进口对国内供应的影响。同时,需关注半导体消费和下游订单是否出现好转,以及美元强势造成的海外宏观压力影响。

中辉期货有色研究员陈焕温认为,近期锡海外库存出现大幅累积,国内锡锭库存虽然有所去化,但整体仍处高位水平,叠加近期沪伦比值持续走高,进口窗口的打开将带动进口锡锭流入,这将有效缓解缅甸禁矿对国内供应的影响,锡价面临的压力或将持续一段时间。综合来看,短期锡价格或仍将延续偏弱运行,但考虑到近期整体跌幅较大,预计继续大幅下行空间有限,后续锡价能否有效企稳,需密切关注海外锡矿供应及国内终端消费变化带来的影响。

另外他认为,内外市场价格表现则持续呈现出“内强外弱”格局,主要受到近期人民币贬值、美元持续走强影响。据观察,锡沪伦比由8月初的8.23一线,一路走高至8.51附近。在人民币未明显企稳前,叠加欧美持续加息带来的经济衰退预期犹存,未来沪伦比或仍将延续走扩,锡价“内强外弱”也将延续。

江露指出,当前的锡价已经跌至相较铜、铝估值偏中性水平。从技术面看,8月沪锡市场缩量下跌,量增价跌至中期均线,补跌了21.5万的技术缺口,可视作筑底开端的信号,预计进一步下跌空间有限;从中期来看,近月期限结构回归Contango,反映市场对远期供应紧张仍有担忧,供需弱平衡支撑价格跌幅有限,可以关注国内库存消化斜率;从长期来看,考虑到佤邦锡矿禁采较难长期实施,若佤邦政府禁矿立场松动,基本面弱平衡或将再次向宽松过渡,价格中枢仍将下修,年内还需关注佤邦政策进展。