【导语】镍市供需格局变化显著,供应紧张问题始于2019年印尼“禁矿”政策,随着印尼地区产线的陆续投产以及技术升级,供大于求问题越演愈烈。然而,在需求端持续发展的推动以及供应方面产能释放减速的状态下,预计未来五年供需差将逐步收窄,2026年国内镍市总需求量将突破200万吨,供需弱平衡格局有望重新建立。

镍作为基本金属之一,金融属性较强,相较于其他金属,价格与供需变化的相关性稍差,但从长周期看,作为商品市场中的重要一员,供需问题依旧是价格走向的关键影响因素之一。因此对于镍市供需格局变化以及未来发展趋势,市场仍有较强的关注意识。

平衡-紧张-过剩 镍市供需格局巨变

春节假期期间,印尼选举结束,从印尼官方认可的总统选举快速计票结果来看,现任国防部长普拉博沃·苏比安托与竞选搭档总统佐科的长子、梭罗市现任市长吉布兰·拉卡布明·拉卡满足一轮胜选的条件,就职正副总统只是时间问题。印尼作为镍矿储量及产量均排名全球第一的国家,政策动向会对镍市格局形成非常大的影响(具体可参考此前“禁矿”政策及其后续价格动向),相较于反对佐科"镍下游化"政策的竞选者,普拉博沃认可佐科“镍下游化”的政策,因此市场大部分商家认为“佐科时代”会延续,换言之供应过剩局面依旧难改变。

回顾镍市历史,在2019年之前很长一段时间,全球镍市供应处于偏弱状态,这一时期主要是因为受到技术限制,硫化镍矿-电解镍和红土镍矿-镍铁两条生产线并行,同时受限于镍矿储量原因,整体扩产、投产计划较少,整体供需处于弱平衡状态。其中国内电解镍产量一直保持在20万吨/年以内,对镍价形成强有力支撑。而这一时期的镍市需求表现稍显积极,尤其是中国不锈钢市场的持续开疆拓土,导致供不应求局面持续,镍价整体表现积极。

镍市供应紧张问题出现在2019年印尼“禁矿”之后,且紧张局面一直延续至2022年年中。技术升级同时原料供应出现问题,中资企业海外建厂并非一日之功,在这紧张的产能转移过程中,镍市供不应求,镍价冲高表现积极。

2022年年中开始,印尼地区产线陆续投产,同时技术升级后,MHP等回流国内,国内电解镍(电积工艺)产能释放加速。目前国内已经有三家(华友、格林美、中伟)企业镍板获得期货交易所交割资格,这导致原生镍供应增加明显。卓创资讯数据显示,2023年全年国内原生镍产量高达24.38万吨,较上一年增加7.2万吨,增加幅度在41.91%。除了原生镍产能释放之外,印尼地区二级镍投产后,回流速度逐步加快,对整个国内市场都形成了很大的压力。海关总署数据显示,2023年镍铁进口量在846.07万吨,较上一年增加253.09万吨,增加幅度在42.69%。

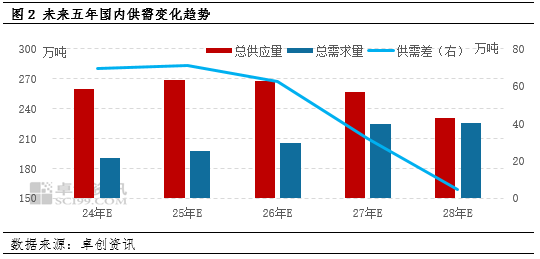

原生镍产量增加配合二级镍持续高速回流,尽管出口数据稍有好转,但也难掩供需失衡的大趋势。如图1所示,过去五年时间内,2019-2020年供应紧张局面持续,2021年供需弱平衡状态达成,但在2022年开始国内镍市供需出现明显转折,2023年国内镍市供需差扩大至31.6万吨,而2019年国内供应缺口在8.33万吨。供需差的持续扩大,是2022年至今镍价下跌的根本问题,供应过剩配合消息面上对于全球经济动向的不明朗预期,镍价震荡下跌表现不佳。

行业持续高速发展 供需差逐步收窄

回顾历史五年镍市供需变化,不难发现供需变化多集中在2022年、2023年,其中2022年海外二级镍产线投产较多(卓创资讯统计数据显示,2022年全年印尼地区二级镍产线投产近50条),2023年国内原生镍产线投产较多,同时也是在这一时期,国内镍市需求并未出现积极改善迹象,最终导致国内镍市在2022年供需格局出现转折,供应过剩问题进入大众视野。

根据卓创资讯调研数据显示,2024年以及未来五年,国内新建、投产产能均出现减少趋势,海外二级镍产线也在2023年达到百条后出现增速下滑趋势。就目前公开资料看,国内仅有华东某企业6万吨硫酸镍、3万吨电积镍完成备案,具体投产时间会在2025年前后。

除去供应方面的产能释放减速之外,需求端伴随电池高镍化持续发展,新能源技术壁垒有望逐步击破,这在一定程度上会增加需求。同时,国产电解镍板得到LME注册交割资格之后,出口方面得到有力支撑,因此出口数据持续增加也在一定程度上会消化国内镍市库存。卓创资讯数据显示,预计2026年国内镍市总需求量会突破200万吨,同时供需差会收窄至70万吨以内。

综合分析,镍市新建产能高峰期已经结束,在未来两年投产计划稳步进行,但供需差会逐步收窄。卓创资讯预计,未来五年供需弱平衡格局会重新建立,但在此期间对于国内外政策环境市场仍需重点关注。